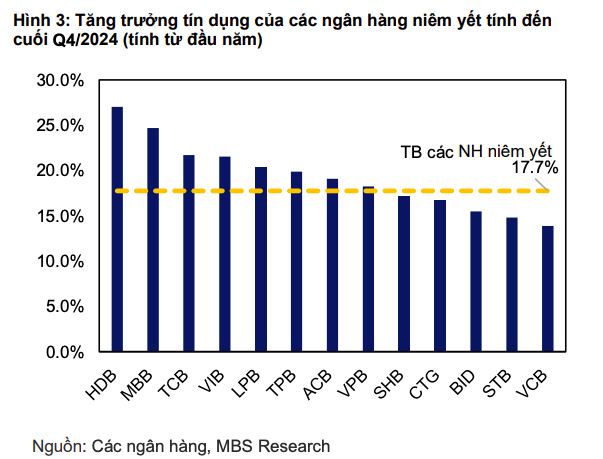

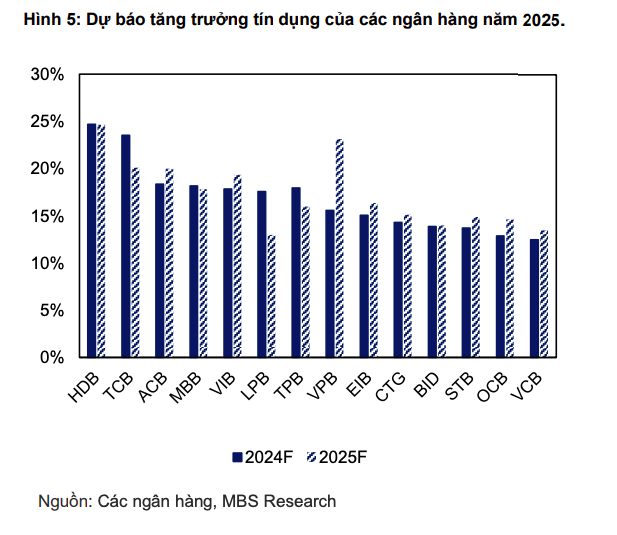

Tăng trưởng tín dụng năm nay có thể đạt 17 – 18%

Theo báo cáo mới công bố của Công ty Chứng khoán MB (MBS), tăng trưởng tín dụng năm 2025 được kỳ vọng đạt 17-18%, dựa trên giả định GDP tăng 7-8%. MBS chỉ ra một số yếu tố thúc đẩy chính cho sự tăng trưởng này bao gồm sự phục hồi mạnh mẽ của ngành sản xuất và tiêu dùng và giải ngân đầu tư công tiếp tục ở mức cao.

Theo MBS, cuộc chiến thương mại lần 2 có thể một lần nữa mang lại cơ hội cho các quốc gia thuộc nhóm “Trung Quốc +” như Ấn Độ, Đông Nam Á, ... Việc tiêu dùng chưa phục hồi hoàn toàn trong năm 2024, thể hiện qua tốc độ tăng trưởng chậm của doanh số bán lẻ chỉ đạt 9,3% so với cùng kỳ, cho thấy dư địa tăng trưởng tiêu dùng đáng kể trong năm 2025. Chuyên gia kỳ vọng tín dụng bán lẻ sẽ đóng góp tỷ trọng lớn hơn vào tổng dư nợ tín dụng của hệ thống ngân hàng nhờ nhu cầu gia tăng và mức nền thấp trong năm trước.

Trong khi đó, chi tiêu công năm 2024 đạt 86,4% kế hoạch năm, tăng 5,7% so với cùng kỳ. Chuyên gia tin rằng kịch bản tăng trưởng GDP đạt 8% vào năm 2025 sẽ thúc đẩy Chính phủ đẩy nhanh tốc độ giải ngân, với tỷ lệ hoàn thành kế hoạch dự báo đạt khoảng 90% trong năm 2025. Điều này sẽ hỗ trợ tăng trưởng tín dụng doanh nghiệp và cải thiện sức mua của người dân.

Trong bối cảnh đó, chuyên gia MBS cho rằng, một số ngân hàng có thể đạt mức tăng trưởng tín dụng cao hơn trong năm 2025 nếu đáp ứng một số điều kiện.

Thứ nhất là các ngân hàng có tỷ lệ sử dụng hạn mức tín dụng cao trong năm 2024. Theo đó, các thành viên đã sử dụng hết hạn mức tín dụng cao trong năm 2024 sẽ có lợi thế cạnh tranh trong việc đảm bảo hạn mức tín dụng cho năm 2025.

Thứ hai là các ngân hàng đã có tăng trưởng chi phí dự phòng và cải thiện chất lượng tài sản. Việc gia tăng chi phí dự phòng trong năm 2024, kết hợp với việc cải thiện chất lượng tài sản, sẽ giảm bớt áp lực từ việc gia tăng nợ xấu trong năm 2025 khi tăng trưởng tín dụng ngân hàng bán lẻ phục hồi.

Thứ ba là ngân hàng có sự phục hồi mạnh mẽ của NIM (biên lãi ròng). NIM tăng cao trong năm 2024 sẽ giúp các ngân hàng giảm lãi suất cho vay, tạo lợi thế trong mở rộng tín dụng trong năm 2025.

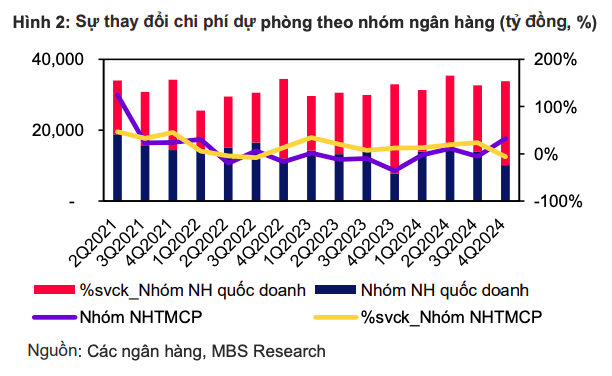

Dự báo chi phí dự phòng tiếp tục ở mức cao trong năm 2025

Chi phí trích lập dự phòng trong quý IV/2024 tăng 3,6% so với cùng kỳ và 2,6% so với quý trước. Tính chung cả năm, mức tăng đạt 8,1% – cao nhất trong ba năm qua.

Tuy nhiên, có sự phân hóa giữa ngân hàng tư nhân và ngân hàng quốc doanh. Ngân hàng tư nhân nhờ tăng trưởng thu nhập lãi thuần mạnh mẽ nên có thể linh hoạt gia tăng dự phòng (+27,6% trong quý IV/2024). Trong khi đó, nhóm ngân hàng quốc doanh chủ động giảm chi phí dự phòng (-27,9%) để đảm bảo tăng trưởng lợi nhuận, với Vietcombank thậm chí hoàn nhập 32 tỷ VND trong quý IV/2024.

Lũy kế cả năm 2024, chi phí dự phòng của các ngân hàng niêm yết tăng 8,1% so với cùng kỳ, cao hơn nhiều so với mức 2,6% của năm 2023. Chi phí tín dụng đạt 1,72% vào cuối năm 2024, giảm so với mức 1,80% vào cuối năm 2023.

Trong năm 2025, chuyên gia lo ngại việc tăng trưởng tín dụng được dẫn dắt bởi mảng ngân hàng bán lẻ có thể gia tăng nhiều nợ xấu hơn so với tín dụng doanh nghiệp. Vì vậy, các ngân hàng có xu hướng tăng cường dự phòng so với năm trước để giữ tỷ lệ nợ xấu thấp hơn năm 2024.

“Nhìn chung, chúng tôi dự báo chi phí dự phòng của các ngân hàng chúng tôi theo dõi sẽ tăng 16,9% so với cùng kỳ trong năm 2025, trong đó các ngân hàng quốc doanh dự báo sẽ có mức tăng thấp hơn, chỉ 12,6% so với cùng kỳ, do tín dụng phần lớn tập trung vào tín dụng doanh nghiệp. Các ngân hàng tư nhân có xu hướng đẩy mạnh mảng ngân hàng bán lẻ và các doanh nghiệp SME do ít lợi thế cạnh tranh hơn so với các ngân hàng quốc doanh; do đó, họ có thể sẽ ghi nhận chi phí dự phòng sớm hơn trong khi các khoản vay doanh nghiệp mất thời gian để chuyển sang nhóm nợ xấu cao hơn”, chuyên gia MSB dự báo.

Chất lượng tài sản được cải thiện

Cuối quý IV/2024, tỷ lệ nợ xấu trung bình của các ngân hàng niêm yết giảm 34 điểm cơ bản so với quý trước, xuống còn 1,91%, sau bốn quý liên tiếp tăng. Tỷ lệ hình thành nợ xấu giảm 10,1%, trong khi tỷ lệ nợ nhóm 2 cũng giảm liên tục, còn 1,6%.

Theo chuyên gia, việc các ngân hàng đẩy mạnh tăng trưởng tín dụng song song với xử lý nợ xấu tích cực trong quý IV/2024 đã góp phần cải thiện chất lượng tài sản của toàn ngành trong năm 2024. Tỷ lệ bao phủ nợ xấu (LLR) của ngân hàng niêm yết cải thiện trong quý IV/2024, đạt 91,6% vào cuối năm 2024 (+860 điểm cơ bản so với quý trước) nhờ tăng cường trích lập dự phòng và tỷ lệ hình thành nợ xấu giảm.

Trong năm 2025, tỷ lệ nợ nhóm 2 kỳ vọng giảm sẽ tạo nền tảng vững chắc giúp giảm áp lực gia tăng nợ xấu. Bên cạnh đó, tăng trưởng tín dụng dự kiến nhanh hơn sẽ góp phần kéo giảm tỷ lệ nợ xấu. Các ngân hàng đã đẩy mạnh trích lập dự phòng và thu hồi nợ xấu trong năm 2024 được kỳ vọng sẽ gia tăng hoạt động cho vay trong 2025.

“Nhìn chung, chúng tôi kỳ vọng các ngân hàng chúng tôi theo dõi có thể giảm tỷ lệ nợ xấu bình quân xuống dưới 2% vào cuối năm 2025 (2024: 2.1%), giúp LLR vượt ngưỡng 100%. Với chi phí trích lập dự phòng dự kiến tăng 16,9%, việc kiểm soát chặt chẽ tốc độ gia tăng nợ xấu là cần thiết để đạt được cả hai mục tiêu: tăng trưởng tín dụng và cải thiện chất lượng tài sản”, chuyên gia MBS nhận định.