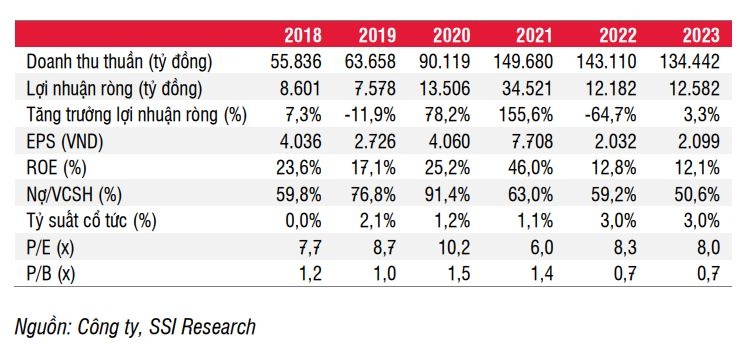

Trong báo cáo vừa cập nhật, SSI Research đã điều chỉnh dự báo doanh thu năm 2022 của CTCP Tập đoàn Hòa Phát (mã HPG) lên 143,1 nghìn tỷ đồng, giảm 4,4% so với cùng kỳ.

Tuy nhiên, do nhu cầu thép và giá thép giảm đi, cùng với sự sụt giá nhanh chóng của VND, nhóm phân tích hạ dự báo lợi nhuận sau thuế (LNST) năm 2022 của Hòa Phát xuống 12.200 tỷ đồng, giảm 65% so với mức đỉnh năm 2021. Như vậy, trừ đi mức lợi nhuận lũy kế 9 tháng đầu năm, ước tính LNST quý 4 của Hòa Phát có thể đạt 1.757 tỷ đồng, giảm 76% so với cùng kỳ năm ngoái.

Trước đó, SSI Research từng dự phóng LNST quý 3/2022 của Hòa Phát có thể đạt 2.100 tỷ đồng song thực tế doanh nghiệp đầu ngành thép lại bất ngờ báo lỗ ròng 1.786 tỷ đồng - khoản lỗ đầu tiên kể từ quý 4 năm 2008 - chủ yếu do giá thép giảm, hàng tồn kho giá cao và tác động của lỗ tỷ giá.

Cụ thể, giá thép xây dựng trung bình trong quý 3/2022 của Hòa Phát ước tính đã giảm khoảng 13% theo quý và 6% theo năm, đi cùng với sự sụt giảm của giá thép trong khu vực. Giá bán HRC của Hòa Phát cũng giảm khoảng 25% theo quý và 30% theo năm.

Mặc dù giá nguyên liệu đầu vào đã giảm khoảng 20~30% theo quý, nhưng công ty bị ảnh hưởng bởi hàng tồn kho giá cao, đặc biệt khi giá than cốc, nguyên liệu chiếm khoảng 40% giá thành sản xuất thép, đã tăng gấp ba lần. Hòa Phát đã trích lập 899 tỷ đồng dự phòng hàng tồn kho trong tháng 9, tăng 137 tỷ đồng theo quý.

Ngoài ra, Hòa Phát còn chịu thêm một khoản lỗ tỷ giá ròng là 1.000 tỷ đồng trong quý 3 năm 2022 do VND giảm giá 2,5% so với USD. Nhóm phân tích dự đoán khoản lỗ chênh lệch tỷ giá sẽ còn lớn hơn trong quý 4/2022 trước khi giảm xuống vào năm 2023, nếu tốc độ và quy mô tăng lãi suất ở Mỹ giảm xuống. Đồng thời, chi phí lãi vay của Hòa Phát dự kiến sẽ tăng thêm 162 tỷ đồng lên 837 tỷ đồng và sẽ tăng trong thời gian tới khi lãi suất trong nước tăng lên.

Đánh giá về triển vọng của Hòa Phát cũng như ngành thép, SSI Research cho rằng giá thép có thể chưa chạm đáy, nhưng tốc độ giảm có thể chậm lại do sự ổn định của giá thép trong khu vực vì Chính phủ Trung Quốc triển khai các biện pháp hỗ trợ đầu tư cơ sở hạ tầng và chủ đầu tư bất động sản.

Cùng với đó, tỷ suất lợi nhuận của các nhà sản xuất thép trong nước đã giảm xuống mức tối thiểu (tỷ suất EBITDA của nhiều nhà sản xuất thép xây dựng đã giảm xuống mức 3% trong quý 2/2022 và dưới 0 trong quý 3/2022), dẫn đến sản lượng sản xuất giảm nhu cầu chậm lại là mối lo ngại chính.

Dù tốc độ giảm của giá thép có thể chậm lại, song nhóm phân tích nhận định tổng nhu cầu toàn cầu vẫn yếu, đặc biệt là ở Trung Quốc. Nhu cầu ở quốc gia tiêu thụ thép lớn nhất thế giới giảm 6,6% trong 8 tháng đầu năm 2022, cao hơn mức giảm 5,7% trong sản lượng sản xuất của quốc gia này trong cùng kỳ.

Theo Hiệp hội Thép Thế giới (WSA), nhu cầu của Trung Quốc trong năm 2022 dự kiến sẽ giảm 4%, thấp hơn so với dự báo đi ngang vào tháng 4 năm 2022, do thị trường bất động sản lao dốc trong bối cảnh giãn cách xã hội vì COVID.

Năm 2023, WSA kỳ vọng nhu cầu của Trung Quốc sẽ không thay đổi nhưng lưu ý rủi ro giảm đáng kể trong trường hợp không có các biện pháp kích thích mới và không có chính sách nới lỏng các biện pháp giãn cách xã hội. Toàn bộ nhu cầu thép toàn cầu dự kiến chỉ phục hồi 1% vào năm 2023, sau khi giảm khoảng 2,3% vào năm 2022. Điều này sẽ tạo thêm áp lực lên giá thép trong khu vực và Việt Nam, tạo ra thách thức cho Hòa Phát trong việc xuất khẩu phôi sang thị trường này trong thời gian tới.

Bên cạnh đó, nhu cầu trong nước cũng là vấn đề đáng lo ngại do thị trường bất động sản chững lại trong thời gian tới. Cụ thể, thị trường bất động sản đối mặt với nhiều khó khăn do lãi suất tăng và thắt chặt tín dụng từ ngân hàng cũng như thị trường trái phiếu. Điều này gây ảnh hưởng đến khả năng tài chính của cả chủ đầu tư và người mua nhà.

Mặc dù hoạt động đầu tư công và giải ngân vốn FDI sẽ được tăng tốc trong giai đoạn 2022-2023 nhưng SSI Research cho rằng tổng nhu cầu thép trong nước vẫn có thể chịu mức tăng trưởng âm một chữ số vào năm 2023. Do nhu cầu thị trường yếu hơn, Hòa Phát có thể cân nhắc tạm thời đóng một phần công suất lò cao trong thời gian ngắn hạn.

Về dài hạn, SSI Reaserch tin rằng nhu cầu chậm lại và lãi suất tăng có thể là cơ hội trong dài hạn cho các công ty dẫn đầu thị trường với tình hình tài chính vững mạnh, trong bối cảnh các đối thủ cạnh tranh nhỏ và kém hiệu quả hơn có thể dần bị đẩy ra khỏi thị trường.

Năm 2023, SSI Research dự báo doanh thu của Hòa Phát sẽ giảm 6,5% so với cùng kỳ xuống 134 nghìn tỷ đồng, chủ yếu do giá thép giảm (thép xây dựng giảm 12,5% so với cùng kỳ, và HRC giảm 19% so với cùng kỳ). Trong khi đó, lợi nhuận ròng năm 2023 của Hòa Phát dự kiến sẽ gần như đi ngang so với năm 2022, đạt mức 12,6 nghìn tỷ đồng (tăng 3,3% so với cùng kỳ).