Chứng khoán BIDV (BSC) mới có báo cáo về thị trường chứng khoán, cho biết, trong bối cảnh lãi suất huy động vẫn duy trì nền thấp, tốc độ tăng trưởng EPS của doanh nghiệp sẽ là động lực dẫn dắt chính cho giá cổ phiếu với mức E/P fwd 2024 VN-Index = 8,6% và tại cuối năm 2025 = 10,6%, cao hơn lãi suất huy động đang ở mức ~5,5-6% hiện tại.

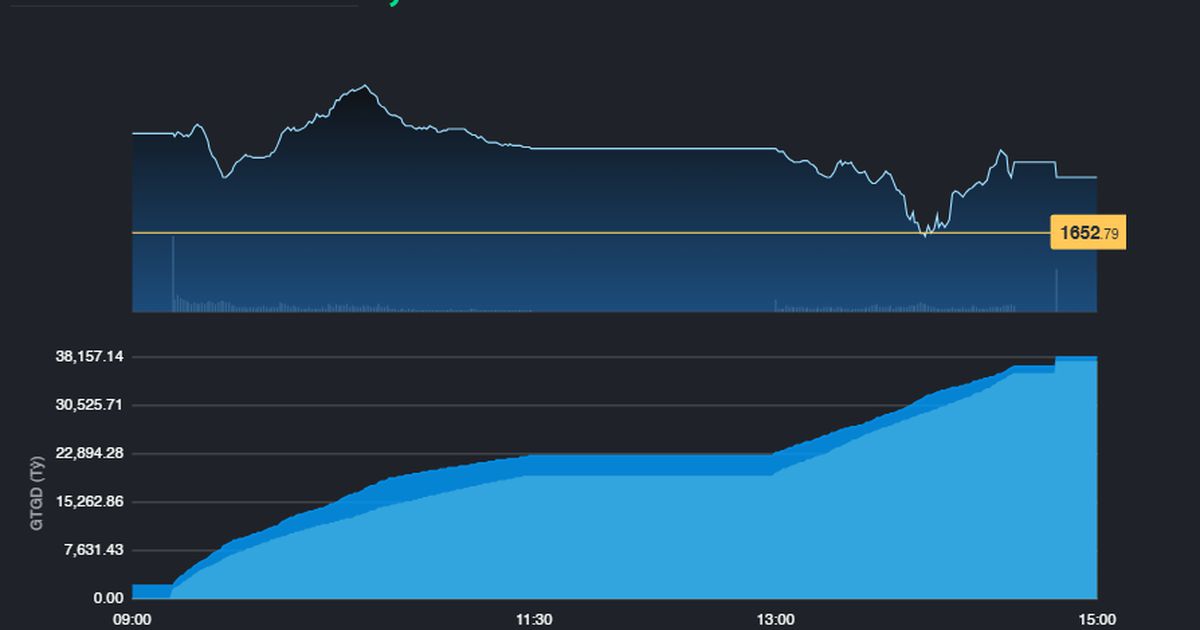

Tại mức PE trailing = 13,4 lần và PB trailing = 1,5 lần, sau cập nhật kết quả kinh doanh (KQKD) quý II/2024 và nhịp điều chỉnh mạnh của thị trường trong nửa đầu quý III/2024, VN-Index đang giao dịch ở vùng định giá hấp dẫn so với lịch sử, cao hơn chỉ khoảng 5 -6% từ vùng đáy lịch sử quý II/2020 (dịch Covid), quý IV/2022 ( sự kiện Vạn Thịnh Phát) và quý III/2023 (nhịp điều chỉnh mạnh của thị trường khi KQKD quý III tăng trưởng kém hơn kỳ vọng thị trường).

Với nhận định lợi nhuận của thị trường sẽ tiếp tục cải thiện trong nửa cuối năm và thị trường đã có mức chiết khấu tương đối, -6,5% so với mức đỉnh năm 2024, BSC cho rằng những nhịp điều chỉnh là cơ hội tốt để tích lũy cổ phiếu cho trung và dài hạn, nhà đầu tư có thể lựa chọn chiến lược mua "rải đinh" tại các vùng giá hấp dẫn.

Về định giá, BSC cho rằng khoảng cách chênh lệch giữa định giá nhóm ngành phi tài chính (loại trừ ngân hàng, bất động sản, chứng khoán) dần thu hẹp lại sau đợt điều chỉnh mạnh tháng 7/2024 và lợi nhuận tăng trưởng mạnh của nhóm ngành này. PE FWD 2024 nhóm ngành phi tài chính của BSC- Universal đang ở mức 15,3 lần, tiệm cận mức độ lệch chuẩn -1 lần và thấp hơn mức bình quân 5 năm là 18 lần.

Vì vậy, BSC cho rằng rủi ro giảm điểm sẽ được hạn chế và việc điều chỉnh sẽ là cơ hội nhiều hơn rủi ro. Tuy nhiên, cũng cần lưu ý về các rủi ro liên quan đến rủi ro suy thoái sẽ có thể ảnh hưởng đến tốc độ tăng trưởng lợi nhuận và cũng như dự phóng định giá.

Chuyên gia BSC cho rằng định giá các nhóm ngành thể hiện sự phân hóa rõ nét khi so sánh giữa PE FWD 2024 và PE trung bình ngành 4 năm, một số ngành vẫn ghi nhận mức chiết khấu hấp dẫn về định giá như ngân hàng, công nghiệp, bất động sản, cảng biển. Một số ngành ghi nhận mức tăng trưởng mạnh về giá và kết quả kinh doanh đang giao dịch cao hơn trung bình ngành như bán lẻ, công nghệ, dầu khí.

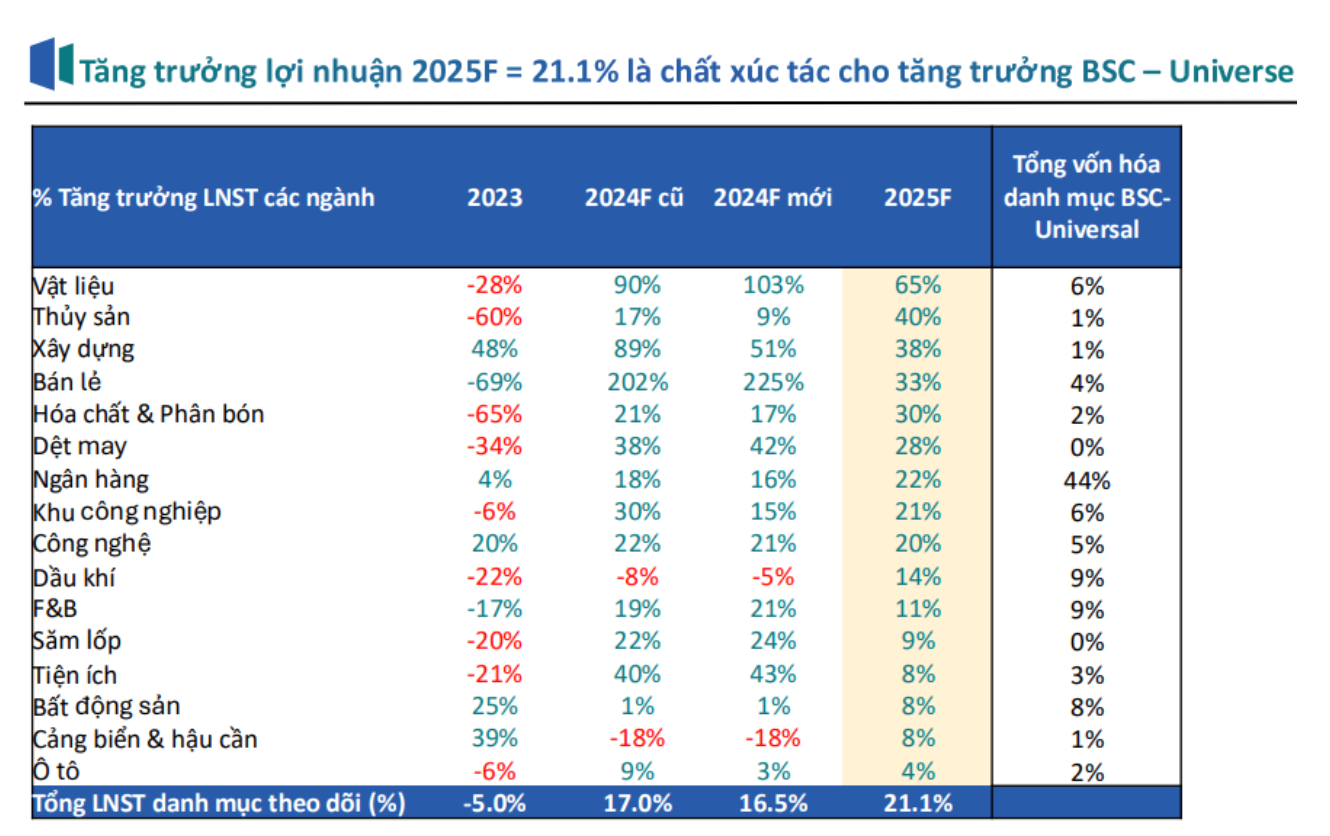

Đa phần các nhóm ngành còn lại không còn nhiều dư địa hấp dẫn về định giá cho năm 2024, do đó nhà đầu tư nên nhìn vào kỳ vọng tăng trưởng lợi nhuận năm 2025 để tìm kiếm cơ hội. Ngoài ra, trong chu kỳ hồi phục yếu tố tăng trưởng lợi nhuận được đặt lên hàng đầu, do đó phương pháp tiếp cận định giá dựa vào P/E sẽ hiệu quả hơn P/B, tuy nhiên P/B sẽ là chặn dưới về định giá trong trường hợp thị trường điều chỉnh mạnh.

BSC tiếp tục duy trì triển vọng khả quan năm 2025 cho các ngành công nghệ thông tin, khu công nghiệp, thủy sản, bán lẻ F&B, vật liệu xây dựng, dệt may, tiện ích, ngân hàng, hóa chất – phân bón, dầu khí và vận tải biển dựa trên việc đánh giá mức tăng trưởng lợi nhuận 2025 với tiêu chí LNST tăng >15%.

Danh mục cổ phiếu cần quan tâm tập trung vào các yếu tố chính (1) Doanh nghiệp đầu ngành, có lợi thế cạnh tranh tốt, hưởng lợi trong chu kỳ hồi phục, (2) Có các câu chuyện tăng trưởng riêng như tăng công suất, cải thiện biên lợi nhuận, hưởng lợi từ các chính sách mới, (3) Doanh nghiệp có nền tảng tài chính vững mạnh, (4) Đang ở mức định giá hấp dẫn trong trung dài hạn.

.jpg)