Theo báo cáo Thị trường bất động sản quý II của Bộ Xây dựng , chỉ trong 2 tháng đầu quý, các ngân hàng đã rót thêm vào thị trường bất động sản 42.640 tỷ đồng đưa tổng dư nợ tín dụng đối với hoạt động kinh doanh bất động sản lên mức 1,2 triệu tỷ đồng.

Cụ thể, dư nợ tín dụng đối với các dự án đầu tư xây dựng khu đô thị, dự án phát triển nhà ở đạt 318.799 tỷ đồng. Dư nợ tín dụng đối với các dự án văn phòng cho thuê đạt 44.080 tỷ đồng; Dư nợ tín dụng đối với các dự án xây dựng khu công nghiệp, khu chế xuất đạt 86.330 tỷ đồng.

Dư nợ tín dụng đối với các dự án khu du lịch, sinh thái, nghỉ dưỡng đạt 49.127 tỷ đồng, dư nợ tín dụng đối với các dự án nhà hàng, khách sạn đạt 61.483 tỷ đồng.

Dư nợ tín dụng đối với cho vay xây dựng, sửa chữa nhà để bán, cho thuê đạt 126.794 tỷ đồng, dư nợ tín dụng đối với cho vay mua quyền sử dụng đất đạt 94.402 tỷ đồng. Dư nợ tín dụng đối với đầu tư kinh doanh bất động sản khác đạt 424.422 tỷ đồng. Ngoài ra, số dư bảo lãnh nhà ở hình thành trong tương lai là 14.406 tỷ đồng.

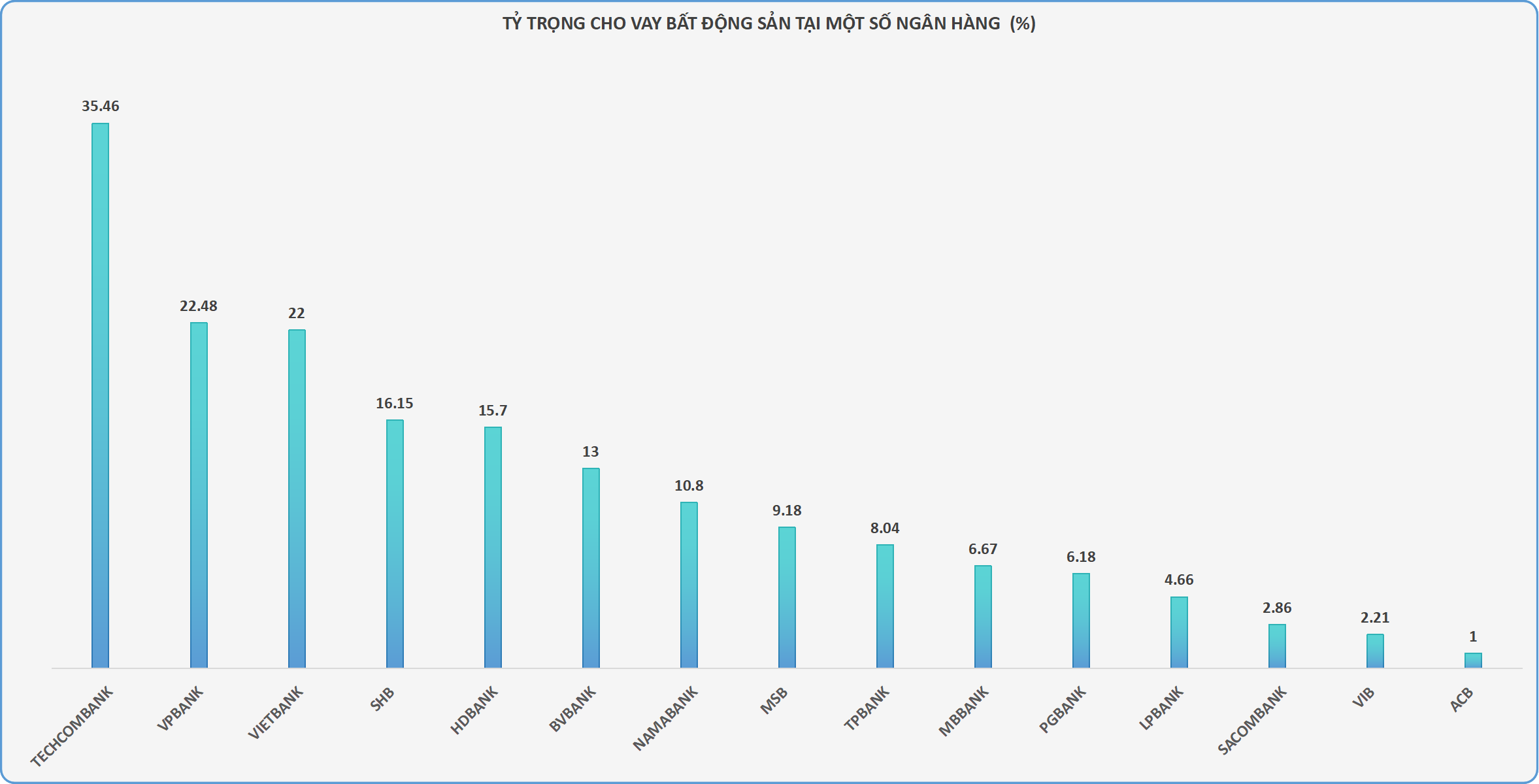

Trong số các ngân hàng công bố chi tiết dư nợ cho vay theo từng lĩnh vực tại báo cáo tài chính quý II/2024, Techcombank là nhà băng có dư nợ cho vay kinh doanh bất động sản lớn nhất với 201,2 nghìn tỷ đồng, tăng 24,4 nghìn tỷ đồng (tương đương 13,8%) so với cuối năm 2023.

Tỉ trọng cho vay bất động sản trên tổng dư nợ Techcombank cũng tăng tương ứng đạt 35,46% tại thời điểm 31/6/2024, trong khi thời điểm cuối năm 2023 là 35,22%.

Xếp thứ hai là VPBank với dư nợ cho vay kinh doanh bất động sản đạt 140,3 nghìn tỷ đồng tăng 22,1% so với cuối năm 2023, tỷ trọng cho vay bất động sản là 22,48%, trong khi cuối năm 2023 là 19,53%.

Tiếp theo là VietBank với cho vay kinh doanh bất động sản đạt 20,1 nghìn tỷ đồng, tăng 25%, tỷ trọng tín dụng rót vào lĩnh vực bất động sản tăng từ 19% lên 22%.

Nam A Bank cũng là một trong số nhà băng tăng mạnh tỷ trọng cho vay bất động sản từ 9,1% lên 10,8%, VIB tăng từ 0,63% lên 2,21%, Sacombank tăng từ 1,3% lên 2,9%, TPBank tăng từ 7,12% lên 8,04%, SHB tăng từ 15,45% lên 16,15%, MSB tăng từ 8,96% lên 9,18%.

Tại BVBank và ACB tỷ trọng cho vay bất động sản trên tổng dư nợ giữ nguyên so với cuối năm ngoái, lần lượt ở mức 13% và 1%.

Trong khi ở chiều ngược lại, một số ngân hàng ghi nhận sự sụt giảm về tỷ lệ này như HDBank ghi nhận mức giảm mạnh từ 17% xuống 15,5%, LPBank ghi nhận mức giảm nhẹ từ 5,08% xuống 4,66%, MBBank giảm từ 7,49% xuống còn 6,67%.

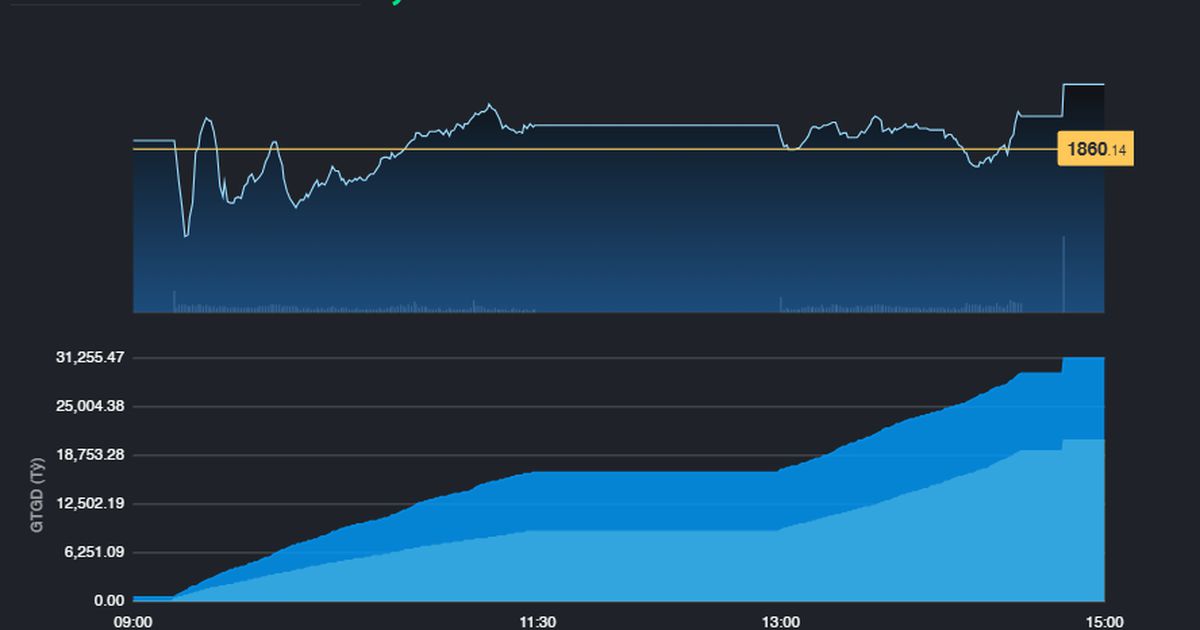

Theo thống kê từ Ngân hàng Nhà nước, tính đến hết tháng 6, tín dụng bất động sản tăng 4,6%, trong đó tín dụng kinh doanh bất động sản tăng 10,29%, chiếm tỷ trọng 39-40% tổng tín dụng bất động sản, tín dụng bất động sản tiêu dùng tăng 1,15%, chiếm tỷ trọng 59-60%.

Trong bối cảnh lãi suất cho vay đang ở mức thấp nhất vài năm trở lại đây, Ngân hàng Nhà nước đã giao chỉ tiêu tăng trưởng tín dụng ngay từ đầu năm 2024 cho các ngân hàng là 15%.

Trong báo cáo về ngành ngân hàng vừa công bố, Công ty Chứng khoán VPBankS cho biết, động lực tăng trưởng tín dụng bền vững cần xuất phát từ nhu cầu vốn của người dân và phần quan trọng trong đó là tín dụng được thúc đẩy bởi ngành bất động sản bao gồm nhu cầu mua nhà, kinh doanh bất động sản...

Nhóm tín dụng liên quan đến bất động sản được đánh giá là nhóm có nhu cầu vay vốn cao và ổn định, cũng như đi kèm các tài sản thế chấp giúp giảm rủi ro nợ xấu.

VPBankS cho rằng nhu cầu “an cư lập nghiệp” - có nhà ở vẫn là nhu cầu chủ yếu của người dân. Tuy nhiên, tỷ lệ giá nhà ở trên thu nhập của người dân Việt Nam đã tăng và đang gấp khoảng 4-5 lần so với tỷ lệ khuyến nghị (3-5 lần). Dù lãi suất cho vay mua nhà đã giảm tích cực trong một năm qua nhưng do giá nhà vẫn neo ở mức cao khiến nhiều người khó hiện thực "giấc mơ an cư" của mình.

VPBankS kỳ vọng các chính sách, cơ chế điều hòa giá nhà đất cho phù hợp với mức thu nhập của người dân và gói tín dụng 120.000 tỷ đồng cho vay nhà ở xã hội... sẽ hỗ trợ thúc đẩy tăng trưởng tín dụng bền vững hơn.