Định giá hấp dẫn, VN-Index tiếp tục tăng trưởng

Báo cáo chiến lược mới đây của Chứng khoán Rồng Việt (VDSC) cho biết, tính đến cuối quý 2/2025, EPS lũy kế 4 quý gần nhất của VN-Index đạt khoảng 108,7 đồng/cổ phiếu và được kỳ vọng sẽ tiếp tục cải thiện lên mức 112 đồng.

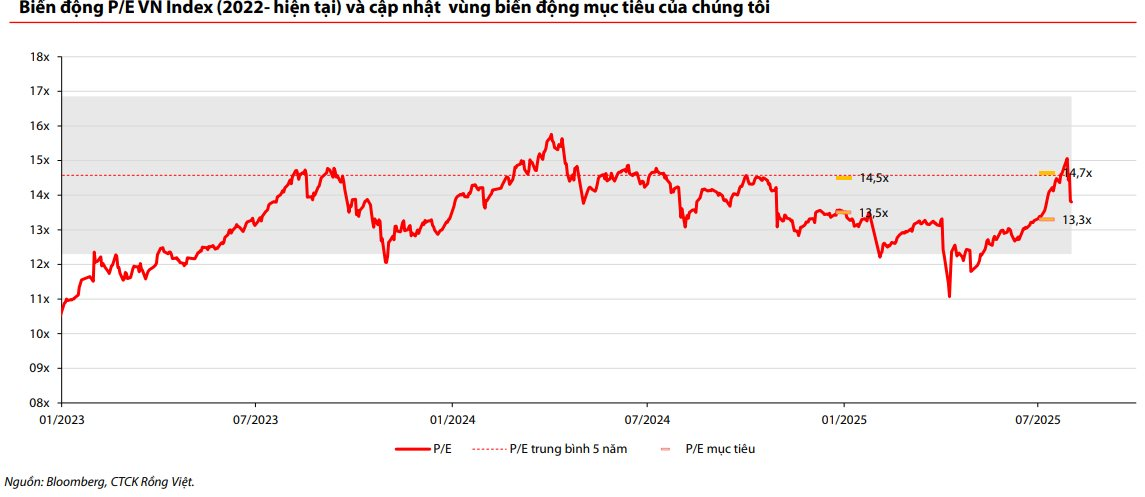

Mức định giá P/E thị trường nhờ đó đã giảm còn 13,8 lần (tính tại ngày 31/7/2025), phản ánh sự hấp dẫn tương đối trong bối cảnh thanh khoản tiếp tục được hỗ trợ bởi chính sách tiền tệ và kỳ vọng nâng hạng thị trường.

Với các yếu tố trên, VDSC duy trì vùng định giá mục tiêu P/E từ 13,3x đến 14,7x, tương ứng vùng điểm số giao dịch của VN-Index trong 3 tháng tới nằm trong khoảng 1.445 – 1.646 điểm.

Tại nhóm ngân hàng, đối với MBB, VDSC quan điểm tích cực khi dự phóng lợi nhuận giai đoạn 2025–2028 tăng trưởng kép 19%/năm, nhờ những lợi thế cạnh tranh rõ rệt.

Thêm nữa, MBB có khả năng tăng trưởng quy mô tín dụng nhanh nhờ nền tảng ngân hàng số mạnh, mô hình tập đoàn tài chính toàn diện và chi phí vốn thấp. Sau khi nhận chuyển giao OceanBank, ngân hàng sẽ được nới hạn mức tín dụng, tạo dư địa tăng trưởng lớn.

Biên lãi ròng (NIM) của MBB được kỳ vọng ổn định hơn so với các ngân hàng cùng nhóm, nhờ tập khách hàng đa dạng, trung thành, duy trì CASA cao. Nếu tỷ lệ sở hữu Nhà nước vượt 50%, MBB có thể được tham gia đấu thầu tiền gửi KBNN – một lợi thế đáng kể về chi phí vốn.

Tương tự, VCB được kỳ vọng tăng trưởng ổn định trong năm 2025 và sẽ tăng tốc rõ nét hơn từ 2026 trở đi, khi nền kinh tế bước vào chu kỳ phát triển mới. VDSC dự phóng lợi nhuận trước thuế giai đoạn 2025–2028 tăng trưởng kép 15%/năm, nhờ 2 động lực chính:

(1) NIM phục hồi lên gần 3% nhờ nhu cầu tín dụng cải thiện và (2) rủi ro từ thuế đối ứng giảm dần.

Tại nhóm khu công nghiệp, đội ngũ phân tích đánh giá KBC được hưởng lợi trực tiếp từ sự hồi phục của bất động sản khu công nghiệp (KCN) trong năm 2025. Các dự án tiêu biểu gồm: Nam Sơn Hạp Lĩnh, Tràng Duệ 03, Kim Thành (miền Bắc) và Tân Phú Trung, Tân Tập, Lộc Giang (miền Nam).

Sang năm 2026, với lợi thế về quỹ đất đã được giải phóng mặt bằng và hạ tầng đang hoàn thiện, diện tích cho thuê có thể tiếp tục tăng lên 160ha (+14% YoY), chủ yếu từ NSHL và Tràng Duệ 03.

Ngoài KCN, mảng bất động sản dân dụng cũng trở thành động lực tăng trưởng trung – dài hạn. Dự án đô thị Tràng Cát (Hải Phòng, 585ha) đã hoàn tất nghĩa vụ tài chính trong năm 2025, dự kiến bắt đầu đóng góp 5.300 tỷ đồng doanh thu từ 2026, tương đương 40% tổng doanh thu năm đó.

Ở nhóm dầu khí, nhóm phân tích đánh giá hoạt động kinh doanh của PVS sẽ tiếp tục khởi sắc trong nửa cuối năm 2025, nhờ tiến độ thi công tích cực tại hàng loạt dự án dầu khí và năng lượng ngoài khơi.

Tại dự án Lạc Đà Vàng (tổng vốn hơn 1,2 tỷ USD), khối lượng chế tạo đã đạt 25–30%. Trong khi đó, chuỗi dự án Lô B – Ô Môn cũng có diễn biến tích cực: các gói thầu EPCI chủ chốt do PVS thực hiện đều vượt kỳ vọng, với gói #3 đạt 89% tại An Giang, chuẩn bị bàn giao và khởi công thi công trong quý 3/2025.

Ngoài dầu khí, PVS còn ghi nhận kết quả tốt ở lĩnh vực điện gió ngoài khơi. Dự án Greater Changhua 2b & 4 (Đài Loan) đã hoàn tất chế tạo 33 chân đế tuabin và bàn giao vào tháng 6/2025.

Tại nhóm bán lẻ, cổ phiếu MWG, MSN và SAB xuất hiện trong danh sách tiềm năng. Theo VDSC, MWG đang phục hồi thị phần trong ngành bán lẻ điện tử nhờ chiến lược tái cấu trúc hệ thống cửa hàng theo hướng tinh gọn và hiệu quả hơn. Trong năm qua, công ty đã giảm 224 cửa hàng, chủ yếu là các cửa hàng cũ gần hết khấu hao, giúp tiết kiệm khoảng 236 tỷ đồng/quý, đồng thời cắt giảm nhân sự trung bình từ 10 còn 3 người/cửa hàng, qua đó nâng biên EBIT TGDĐ & ĐMX lên 6,1% (+110bps YoY trong Q1/2025).

Với MSN, doanh nghiệp duy trì động lực tăng trưởng ổn định nhờ các trụ cột kinh doanh “hái tiền” như MCH (hàng tiêu dùng) và TCB (ngân hàng), đồng thời mở ra kỳ vọng tăng trưởng nhờ các mảng mới như MML, WCM bắt đầu có lãi và MSR thu hẹp thua lỗ.

Ngoài ra, VDSC đánh giá triển vọng tăng trưởng doanh thu trung – dài hạn của SAB đang đối mặt nhiều thách thức, do xu hướng siết chặt tiêu thụ rượu bia tại Việt Nam. Năm 2025 là mốc triển khai Nghị định 168, tiếp tục thắt chặt tiêu dùng bia tại các kênh ontrade (nhà hàng, quán nhậu) – vốn đã bị ảnh hưởng mạnh bởi Nghị định 100 trước đó.

Tuy vậy, biên lợi nhuận gộp có thể cải thiện nhờ chi phí đầu vào giảm (đặc biệt là giá mạch nha đang thấp hơn thời điểm SAB chốt dự trữ gần nhất – giữa 2022), và nỗ lực chuyển dịch từ kênh on-trade sang off-trade (kênh bán lẻ hiện đại) giúp tiết giảm chi phí bán hàng. Điểm sáng trong đầu tư SAB đến từ tỷ suất cổ tức tiền mặt cao, hiện vào khoảng 10,4%/năm, phù hợp với nhà đầu tư dài hạn theo chiến lược cổ tức.