Ngày 12/3, Ngân hàng Nhà nước tiếp tục hút về gần 15.000 tỷ đồng trên thị trường mở, với tổng khối lượng gần 15.000 tỷ đồng, kỳ hạn 28 ngày, lãi suất 1,4%/năm. Có 7/14 thành viên tham gia thị trường đã trúng thầu. Đây là phiên thứ 2 liên tiếp Ngân hàng Nhà nước thực hiện hút tiền về, nâng tổng lượng thu về lên gần 30.000 tỷ đồng.

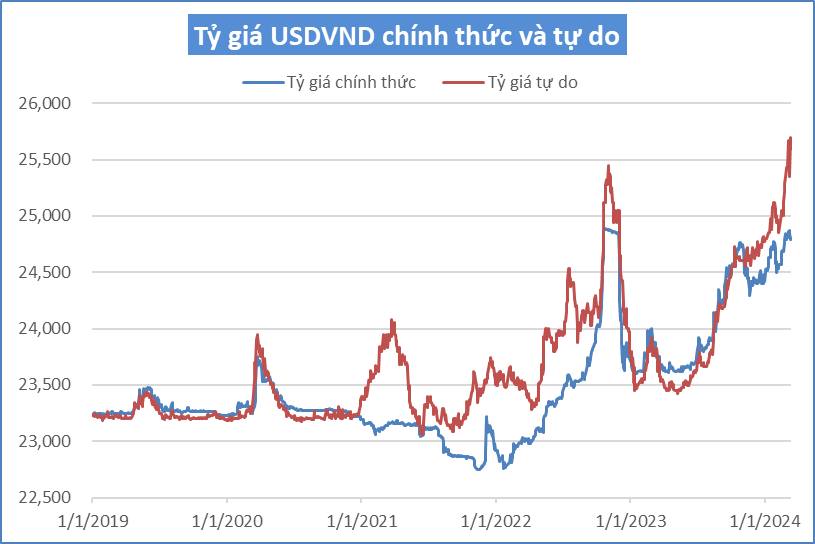

Bình luận về động thái mới nhất của Ngân hàng Nhà nước, ông Nguyễn Đức Hùng Linh, Chuyên gia tài chính cho rằng, việc Nhà điều hành kích hoạt lại công cụ hút tiền về chủ yếu do USD lên cao nên Ngân hàng Nhà nước hành động để ưu tiên ổn định tỷ giá. Hiện, tỷ giá VND tự do hiện đã lên tới 25.600 VND/USD, tăng 3,4% so với đầu năm. Cả năm 2023, tỷ giá tự do đã tăng khoảng 4,2%.

Lý giải sâu hơn, ông Linh cho biết nguyên nhân chính khiến tỷ giá tăng nóng trong thời gian gần đây là là lãi suất.

"Lãi suất VND đang rất thấp. Lãi suất huy động VND hiện giờ còn thấp hơn thời điểm COVID năm 2020, 2021. Lãi suất liên ngân hàng USD/VND thì đã ở trạng thái dương kể từ đầu năm 2023.

Lãi suất thấp làm giảm sự hấp dẫn của đồng VND, tăng hấp dẫn của nắm giữ USD. Kết hợp với 2 cú bồi của 2024 là chênh lệch giá vàng và nhập khẩu tăng đã làm tăng áp lực tỷ giá", ông Linh nhấn mạnh.

Theo chuyên gia, để kiểm soát tỷ giá thì có 2 lựa chọn, 1 là bán USD trong dự trữ và 2 là tăng lãi suất VND.

"Bài học quý 3/2022 vẫn còn đó, bán USD từ dự trữ thì như gió vào nhà trống, không thể giữ được mà hao tổn dự trữ rất nguy hiểm. Chỉ còn 1 cách là tăng lãi suất, trước tiên là ở thị trường liên ngân hàng", ông Linh nhận định.

Thế nên Ngân hàng Nhà nước thứ 2 hôm qua đã quay lại phát hành tín phiếu. Đây là công cụ hút tiền “dư thừa” khỏi hệ thống ngân hàng. Mục tiêu rất rõ, giảm thanh khoản để tăng lãi suất VND, tăng độ hấp dẫn của VND để neo tỷ giá.

Trước đó, trong tháng 9/2023 khi tỷ giá tăng thì Ngân hàng Nhà nước cũng làm động tác tương tự, phát hành 360 nghìn tỷ tín phiếu trong 7 tuần liên tục để hút tiền. Tỷ giá khi đó đã tăng chậm lại rồi giảm vào tháng 11. Ngân hàng Nhà nước cũng ngưng phát hành tín phiếu cho đến ngày 11/3.

Vị chuyên gia cho rằng việc phải can thiệp bằng lãi suất để giữ tỷ giá đã được dự đoán trước. Lãi suất trúng thầu trái phiếu kho bạc và lợi tức trái phiếu trên thị trường thứ cấp đều đã tăng từ tuần trước. Có điều, thời điểm này khác với tháng 9/2023.

Ông Linh lý giải, kinh tế 2023 tăng trưởng chậm, nhu cầu nhập khẩu tư liệu sản xuất và hàng hóa tiêu dùng giảm làm tăng xuất siêu, tức là tăng nguồn cung USD.

Dự báo các hoạt động kinh tế và tiêu dùng 2024 sẽ sôi động hơn, kéo theo nhu cầu nhập khẩu tăng và xuất siêu giảm. Thế nên theo ông Linh nếu chỉ dùng tín phiếu và công cụ trên thị trường liên ngân hàng trong năm 2024 thì khả năng cao là không đủ.

"Thị trường 2 không đủ thì phải dùng đến thị trường 1, tức là tăng lãi suất “tiết kiệm dân cư” như hồi quý 3/2022. Tăng lãi suất tiết kiệm dù vướng định hướng hạ lãi suất để hỗ trợ tăng trưởng nhưng chúng ta không có lựa chọn nào khác", ông Linh đánh giá.

Thứ nhất, phải ưu tiên ổn định tỷ giá trước. Thứ hai, tăng lãi suất tiết kiệm không có nghĩa tăng lãi suất cho vay. Để hỗ trợ tăng trưởng thì mấu chốt nằm ở lãi suất cho vay. Năm 2020, 2021 ngành ngân hàng đã lãi đậm vì giảm nhanh lãi suất huy động mà giảm chậm lãi suất cho vay. Năm nay tình hình chắc sẽ khác.

"Tôi sẽ không ngạc nhiên nếu 1 vài tháng tới lãi suất tiết kiệm tăng và NIM của ngành ngân hàng giảm", ông Linh nhận định.