Việc duy trì hỗ trợ thanh khoản qua điều chỉnh chính sách đang hướng lãi suất, tỷ giá đến mục tiêu hỗ trợ tăng trưởng kinh tế.

Điều kiện giảm áp lực cho tỷ giá

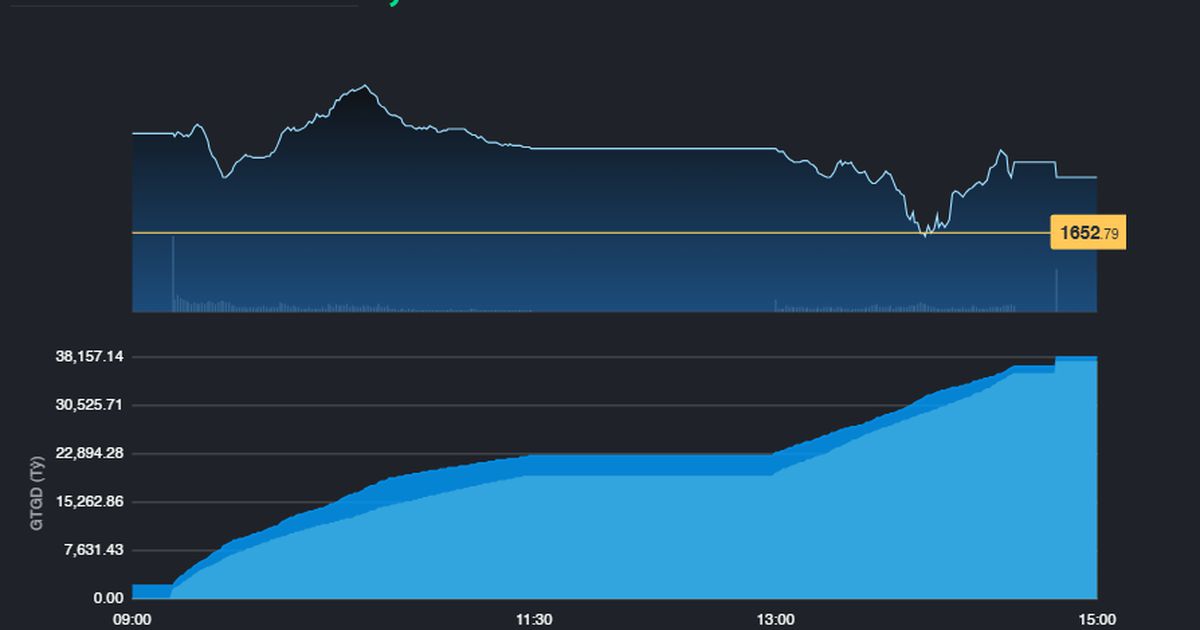

Tính đến ngày 8/8, chốt tuần sau khi NHNN điều chỉnh 2 loại lãi suất với kênh cho vay cầm cố giấy tờ có giá và lãi suất tín phiếu từ 4,5%/năm về mức 4,25%/năm, tỷ giá biến động nhẹ. Tỷ giá trung tâm do NHNN công bố áp dụng cho ngày 10/8 là 24.260 VND/USD, tăng nhẹ so với tỷ giá chốt của tuần trước đó (ngày 2/8) 24.242 VND/USD.

Tỷ giá USD/VND biến động tăng nhẹ trong ngắn hạn, sau đó giảm trở lại, nguyên do từ sự biến động của thị trường tài chính toàn cầu và mối lo giao dịch chênh lệch lãi suất tiền tệ (carry trade) với các động thái lãi suất của đồng Yên, đẩy đồng USD tăng giá mạnh trở lại. Song loại trừ khả năng các nhà đầu tư đồng loạt đóng vị thế chênh lệch lãi suất, đồng thời với nhận định kinh tế Mỹ tiếp tục vững vàng, các chuyên gia kinh tế của UOB (Singapore) vẫn giữ khả năng FED hạ lãi suất 2 đợt lãi suất từ nay đến cuối 2024.

“Kỳ vọng FED hạ lãi suất là một trong những điều kiện giúp giảm áp lực lên các đồng tiền ASEAN, bao gồm cả VND”, ông Nguyễn Thanh Lâm, Giám đốc khách hàng cá nhân - Khối phân tích Maybank Việt Nam đánh giá. FED hạ lãi suất sẽ tạo điều kiện thuận lợi cho các NHTW trong khu vực, trong đó có NHNN, có thêm không gian để điều chỉnh chính sách tiền tệ.

“NHNN cũng có dấu hiệu nới lỏng chính sách tiền tệ khi không phải sử dụng nhiều đến dự trữ ngoại hối để hỗ trợ tỷ giá như trước đây. VND đã phục hồi 1% so với mức thấp nhất trong năm. NHNN cũng đã điều chỉnh giảm lãi suất các công cụ OMO 25 điểm cơ bản còn 4,25%/năm là một trong những động thái như vậy”, ông Lâm nhận định.

Tuy nhiên, để tỷ giá ổn định dưới 5% hoặc thấp hơn vào cuối năm nay, các chuyên gia dự báo có thể vẫn còn một nhịp biến động cuối quý III/2024, đầu quý IV/2024, với nhu cầu USD thường tăng do nhu cầu nhập khẩu nguyên liệu phục vụ cho đơn hàng xuất khẩu cuối năm; và quy mô của khoản mục lỗi và sai sót trong cán cân thanh toán tổng thể vốn hay đi cùng với áp lực tỷ giá cũng thường tăng mạnh vào quý III.

Lãi suất huy động vẫn tăng

Thống kê cho thấy trước khi nhà điều hành điều chỉnh 2 loại lãi suất, dưới sức ép tỷ giá và mục tiêu giảm chênh lệch lãi suất VND- USD, NHNN đã áp dụng lãi suất tín phiếu và cho vay cầm cố trên thị trường mở đều là 4,5%/năm, tương đương với lãi suất tái cấp vốn từ cuối tháng 6 đến nay. Lãi suất cho vay qua đêm trên thị trường liên ngân hàng cũng duy trì ổn định ở mức 4,6%/năm từ tháng 1/2024, và chỉ giảm nhẹ sau động thái hỗ trợ thanh khoản của NHNN, về mức 4,42%/ năm tính theo phiên ngày 8/8.

“Việc hút tiền qua thị trường mở và bán ngoại tệ trong nửa đầu năm một mặt giúp lãi suất liên ngân hàng, mặt khác, hoạt động này có thể khiến cho thanh khoản VND trở nên khó khăn hơn, nhất là trong bối cảnh cung tiền M2 tăng chậm nhưng tín dụng đang tăng tốc. Trong kịch bản cơ sở, NHNN có thể duy trì mặt bằng lãi suất điều hành hiện tại cho đến hết năm 2024”, bà Nguyễn Thị Phương Lam, Giám đốc Trung tâm phân tích CTCK Rồng Việt dự báo.

Dữ liệu ghi nhận lãi suất huy động đã giảm đầu năm và mới phục hồi lại từ tháng 4 với mức thay đổi bình quân 0,45-0,70 điểm % so với cuối quý I/2024. Hiện tại, lãi suất huy động kỳ hạn 9-12 tháng bình quân đã trở lại mức cuối năm ngoái, trong khi lãi suất huy động các kỳ hạn ngắn hơn chỉ còn thấp hơn 0,15-0,3 điểm % so với cuối 2023.

Đối với lãi suất cho vay, thống kê của NHNN cho thấy lãi suất cho vay bình quân giảm khoảng 0,96 điểm % trong 6 tháng 2024, nhanh hơn tốc độ giảm của lãi suất huy động. Chủ trương chính sách của NHNN về việc yêu cầu giảm lãi suất 1-2% và “thông điệp” linh hoạt tiền tệ để hỗ trợ tăng trưởng cho phép NHNN tiếp tục sử dụng các công cụ OMO để giữ mặt bằng lãi suất thấp, hỗ trợ thanh khoản ngắn hạn. Việc hòa chi phí vốn của lãi suất huy động ở mặt bằng cao hơn cần độ trễ và sẽ chưa ảnh hưởng quá nhiều đến đà giảm của lãi suất cho vay, ít nhất là cho đến cuối năm 2024. Đây là tin tốt lành cho doanh nghiệp và các khách hàng cá nhân đang lo lãi vay điều chỉnh.

Trong một kịch bản khác với trường hợp khó khăn hơn là nếu áp lực đối với tỷ giá tăng cường trong cuối quý III, đầu quý IV, và điều kiện thanh khoản hệ thống trở nên eo hẹp, thì NHNN sẽ nâng lãi suất điều hành thêm. Tuy nhiên, hầu hết các định chế đều đưa dự báo cho kịch bản nâng lãi suất ở khoảng 25-50 điểm cơ bản - mức không tác động lập tức lên mặt bằng lãi suất cho vay trong ngắn hạn.

Ông Nguyễn Thanh Lâm nhấn mạnh, bên cạnh những tín hiệu tích cực, thì lạm phát cũng đang gia tăng do nhiều yếu tố như giá lương thực thế giới, tăng lương cơ bản và mức nền thấp của năm ngoái. Mặc dù chưa vượt quá mức kiểm soát, nhưng lạm phát vẫn là một mối quan tâm của NHNN Việt Nam và có thể hạn chế khả năng nới lỏng chính sách tiền tệ. Do đó theo ông Lâm, trong thời gian tới, NHNN Việt Nam có thể sẽ tiếp tục theo dõi sát tình hình kinh tế vĩ mô để đưa ra các quyết sách phù hợp nhằm hỗ trợ tăng trưởng kinh tế bền vững.

.jpg)

.jpg)