Tiền đồng tăng giá trở lại

Xu hướng tăng giá của tiền đồng tiếp diễn trong tháng qua nhờ đồng USD giảm mạnh. Hiện, chỉ số đồng DXY giảm về mức 100,8, mức thấp nhất kể từ tháng 7/2023. Tuyên bố của chủ tịch Fed tại hội nghị Jackson Hole cuối thứ 6 tuần trước đã một lần nữa khẳng định thời điểm cắt giảm lãi suất của Fed đã đến.

Tuy nhiên, số lần cắt giảm lãi suất và mức độ cắt giảm lãi suất của Fed có thể sẽ còn nhiều điều không chắc chắn ở phía trước, dù xác suất đang nghiêng về hướng Fed sẽ cắt giảm lãi suất nhanh hơn so với những gì họ đã dự kiến cách đây một vài tháng.

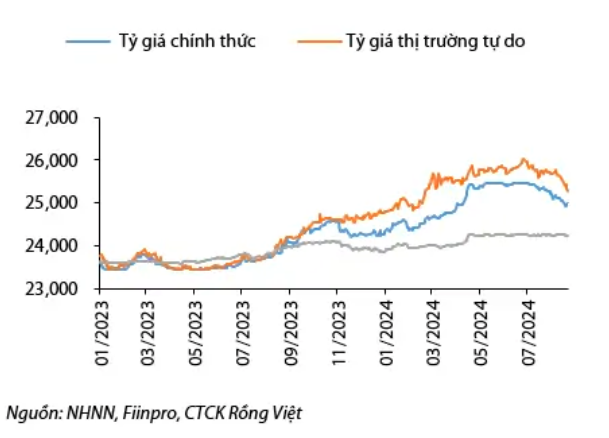

Cùng với việc đồng USD giảm mạnh, tốc độ tăng giá của tiền đồng trong tháng qua nhanh hơn tháng trước. Tỷ giá USD/VND bình quân trên thị trường chính thức đã giảm về 24.978 đồng/USD, giảm 1,1% so với cuối tháng trước. Tỷ giá bán tại VCB cũng đã giảm về mức 25.040 đồng/USD tại ngày 27/8, thấp hơn 380 đồng/USD so với cuối tháng 7. Trong khi đó, trên thị trường tự do, tỷ giá bán tại ngày 23/08 đã giảm về mức 25.280 đồng/USD, giảm 1,7% so với cuối tháng 7. Như vậy, tỷ giá USD/VND đã giảm nhanh hơn so với kỳ vọng của giới phân tích nhờ diễn biến suy yếu của đồng USD.

Trong báo cáo mới công bố, các chuyên gia phân tích tại công ty chứng khoán Rồng Việt (VDSC) cho rằng, áp lực về nhu cầu USD tăng trở lại trong cuối quý III và đầu quý IV cũng sẽ không gây áp lực đến triển vọng tỷ giá. Theo đó, tỷ giá USD/VND cuối năm 2024 có thể dao động quanh mức 25.000 đồng/USD như hiện tại, tương đương tăng khoảng 3% so với cuối năm ngoái.

Diễn biến tỷ giá USD/VND

NHNN tiếp tục bơm ròng tháng thứ hai liên tiếp

Trong tháng 8/2024, NHNN tiếp tục thực hiện bơm ròng trên thị trường mở nhưng với quy mô xấp xỉ so với tháng 7. Tính đến ngày 23/8, NHNN bơm ròng khoảng 41 nghìn tỷ đồng vào hệ thống ngân hàng, chủ yếu là do tín phiếu NHNN phát hành tháng trước dần đáo hạn.

Cụ thể, NHNN giảm mạnh quy mô phát hành tín phiếu với tổng giá trị phát hành chỉ đạt 98,8 nghìn tỷ đồng, giảm đáng kể so với mức 196,1 nghìn tỷ đồng của tháng 7. Quy mô tín phiếu lưu hành hiện tại đã giảm xuống còn 85,2 nghìn tỷ đồng từ 113,5 nghìn tỷ đồng vào cuối tháng 7.

Ngoài ra, NHNN vẫn tiếp tục duy trì việc bơm tiền qua kênh cầm cố với quy mô cho vay tương đương với đáo hạn. Do đó, lượng tiền bơm ròng qua kênh cầm cố là không đáng kể, chỉ khoảng 6,5 nghìn tỷ đồng.

Lãi suất trên thị trường mở cũng có sự điều chỉnh đáng chú ý. Từ 5/8, NHNN đã điều chỉnh giảm 25 điểm cơ bản lãi suất kênh cầm cố và tín phiếu từ 4,5%/năm xuống còn 4,25%/năm. Tiếp đó, lãi suất phát hành tín phiếu được điều chỉnh giảm thêm 15 điểm cơ bản trong tuần trước xuống còn 4,15%/năm tại ngày 23/8.

Diễn biến này đi cùng với việc tỷ giá tiếp tục giảm trong tháng qua, đồng thời, NHNN cũng tận dụng việc Fed cắt giảm lãi suất điều hành trong tháng tới để điều chỉnh lãi suất điều hành trên thị trường mở.

Theo VDSC, với diễn biến tỷ giá hiện tại, NHNN cũng sẽ không cần phải nâng lãi suất điều hành để ứng phó với áp lực tỷ giá trong các tháng còn lại của năm.

Trong tháng qua, lãi suất trên thị trường liên ngân hàng tương đối ổn định. Cụ thể, lãi suất cho vay trên thị trường liên ngân hàng kỳ hạn dưới 1 tháng bình quân trong tháng 8/2024 khoảng 4,5-4,6%/năm, tăng nhẹ 10 điểm cơ bản so với mức bình quân của tháng trước. Tuy nhiên, lãi suất liên ngân hàng có xu hướng giảm dần về cuối tháng, lãi suất cho vay qua đêm tại ngày 22/8 là 4,38%/năm, giảm khoảng 22 điểm cơ bản so với đầu tháng.

Tương tự, lãi suất cho vay các kỳ hạn 1 tuần đến 6 tháng cũng giảm khoảng 11-76 điểm cơ bản so với đầu tháng, trong đó, lãi suất cho vay qua đêm kỳ hạn 3 tháng giảm mạnh nhất còn 5,05%/năm, giảm 76 điểm cơ bản so với đầu tháng. Tuy nhiên, lãi suất cho vay kỳ hạn 9 tháng với quy mô giao dịch không đáng kể lại tăng 46 điểm cơ bản so với đầu tháng.

Tín dụng phục hồi trở lại trong tháng 8/2024

Theo thống kê của NHNN, tăng trưởng tín dụng tính đến cuối tháng 6 đạt 6,1% so với cuối năm 2023 và tăng 15,3% so với cùng kỳ. Tuy nhiên, tăng trưởng tín dụng tính đến cuối tháng 7 giảm trở lại, chỉ tăng 5,7% so với cuối năm trước và tăng 15,0% so với cùng kỳ. Theo số liệu mới công bố, tín dụng tính đến 16/08 đã tăng tốc trở lại, tăng 6,25% so với cuối năm trước.

Diễn biến tăng trưởng tín dụng 8 tháng đầu năm 2024 có phần tương tự năm trước, tuy nhiên, xét về quy mô, tốc độ mở rộng tín dụng năm 2024 mạnh hơn đáng kể so với năm 2023 khi tính chung 8 tháng đầu năm 2023, tín dụng chỉ tăng trưởng 5,6% so với cuối năm trước.

Xu hướng tăng lãi suất huy động của các NHTMCP tiếp diễn trong tháng 8/2024. Ở khối NHTMCP Nhà nước, nổi bật có Agribank điều chỉnh tăng lãi suất huy động các kỳ hạn từ 9 tháng trở xuống thêm 20-30 điểm cơ bản, trong khi đó, lãi suất huy động của các NHTMCP Nhà nước còn lại giữ nguyên.

Trong khi đó, xu hướng lãi suất huy động ở khối NHTMCP tư nhân có sự phân hoá, số lượng ngân hàng điều chỉnh tăng lãi suất ít hơn so với tháng trước trong khi có một vài ngân hàng giảm lãi suất huy động trong tháng qua.

Tính đến ngày 26/8/2024, lãi suất huy động bình quân của 35 ngân hàng được khảo sát đã tăng khoảng 57-76 điểm cơ bản so với mức thấp nhất vào cuối quý I/2024 và trở về sát mặt bằng lãi suất cuối năm 2023.

Trong đó, lãi suất huy động kỳ hạn 12 tháng bình quân cao hơn 18 điểm cơ bản so với cuối năm ngoái, mức thấp nhất là 3,7%/năm (SCB) và mức cao nhất là 6,0%/năm (ABBank). Chuyên gia kỳ vọng lãi suất huy động tiếp tục tăng trong các tháng còn lại của năm 2024, cao hơn 50-100 điểm cơ bản so với đầu năm.