Theo đó, trong báo cáo tâm điểm ngành chuyên đề về “Năng lượng tái tạo Việt Nam -vấn đề cũ, các tiếp cận mới” vừa công bố, một dữ liệu đáng chú ý được FiinRatings đề cập là việc tỷ lệ vỡ nợ của trái phiếu năng lượng trong giai đoạn 2023-2024 đã chạm ngưỡng xấp xỉ 55%.

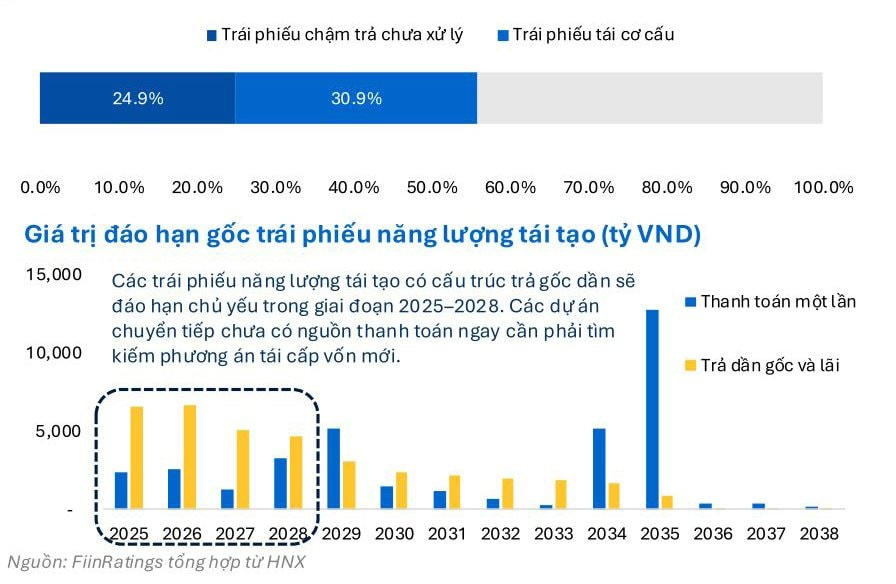

Dù không nêu rõ quy mô khối lượng của các trái phiếu do các doanh nghiệp năng lượng tái tạo phát hành bị vỡ nợ nhưng theo FiinRatings, trong 2 năm 2023-2024, trong tổng số các trái phiếu do đơn vị này thống kê có 24,9% lượng trái phiếu chậm trả chưa xử lý và 30,9% trái phiếu tái cơ cấu.

Xung quanh dữ liệu trên, FiinRatings đưa ra một số thách thức có thể dẫn đến suy giảm khả năng trả nợ trái phiếu của các doanh nghiệp phát triển năng lượng tái tạo.

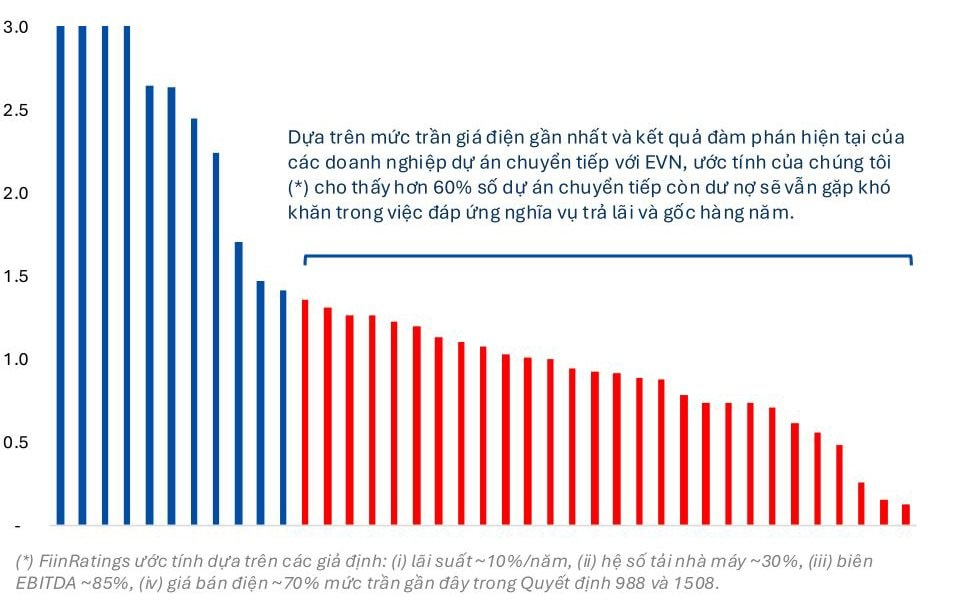

Thứ nhất, khả năng thu hồi giá thấp khi phần lớn dự án chuyển tiếp mới chỉ đạt được mức giá bán tạm thời bằng khoảng 50% mức trần mới. Ngay cả khi giá bán đạt 70% mức cao nhất (1.987,4 VND/kWh) trong điều kiện vận hành tối ưu, IRR ước tính của dự án chỉ khoảng 3% trong 15 năm, không đủ để bù đắp chi phí nợ dài hạn 10%.

Thứ hai, nợ sắp đáo hạn tập trung, nhiều trái phiếu năng lượng tái tạo được tái cơ cấu giai đoạn 2023-2024 đã gia hạn thêm 2 năm, dồn phần lớn gốc đáo hạn vào giai đoạn 2025-2028, với tổng giá trị trên 20 nghìn tỷ VND, gây áp lực tái cấp vốn rất lớn. Nếu thiếu cơ chế giá ổn định và dài hạn, các chủ đầu tư sẽ gặp khó khăn lớn trong việc huy động vốn mới, gia tăng rủi ro chậm trả hoặc vỡ nợ.

Thứ ba, khó tiếp cận vốn vay khi hiện còn thiếu cơ chế giá cụ thể làm giảm khả năng vay vốn với chi phí hợp lý và sức hút đầu tư mới, đặc biệt từ các tổ chức tài chính.

Thách thức vốn cho kỳ vọng phát triển trong trung hạn

Theo FiinRatings, năng lực huy động vốn cho ngành năng lượng của Việt Nam đang dần được đa dạng hóa dù vẫn chủ yếu phụ thuộc vào nguồn vốn nhà nước và các định chế tài chính phát triển, các kênh huy động cũng đang dần được mở rộng sang vốn xanh.

Một số kênh huy động vốn có thể kể đến gồm: Nguồn vốn của Chính phủ và các doanh nghiệp nhà nước (EVN, PVN, GENCOs): Từ ngân sách nhà nước, các khoản vay ưu đãi từ ngân hàng quốc doanh, và phát hành trái phiếu trong nước.

Nguồn vốn phát triển đa phương (World Bank, ADB, AfD): Cung cấp khoản vay ưu đãi và hỗ trợ kỹ thuật cho các dự án năng lượng tái tạo và hạ tầng lưới điện.

Mô hình thương mại & PPP: Các khoản vay ngân hàng với lãi suất 8-10% dành cho dự án có cấu trúc tốt và PPA đảm bảo; mô hình PPP/BOT thường có cơ cấu 20-25% vốn chủ sở hữu và 75-80% vốn vay.

Tuy nhiên, theo FiinRatings, thách thức về khả năng huy động vốn vẫn tồn tại do chính sách giá thiếu ổn định, tình trạng nghẽn lưới và rủi ro cắt giảm công suất, cùng sự chênh lệch tiền tệ giữa khoản vay bằng USD và doanh thu bằng VND.

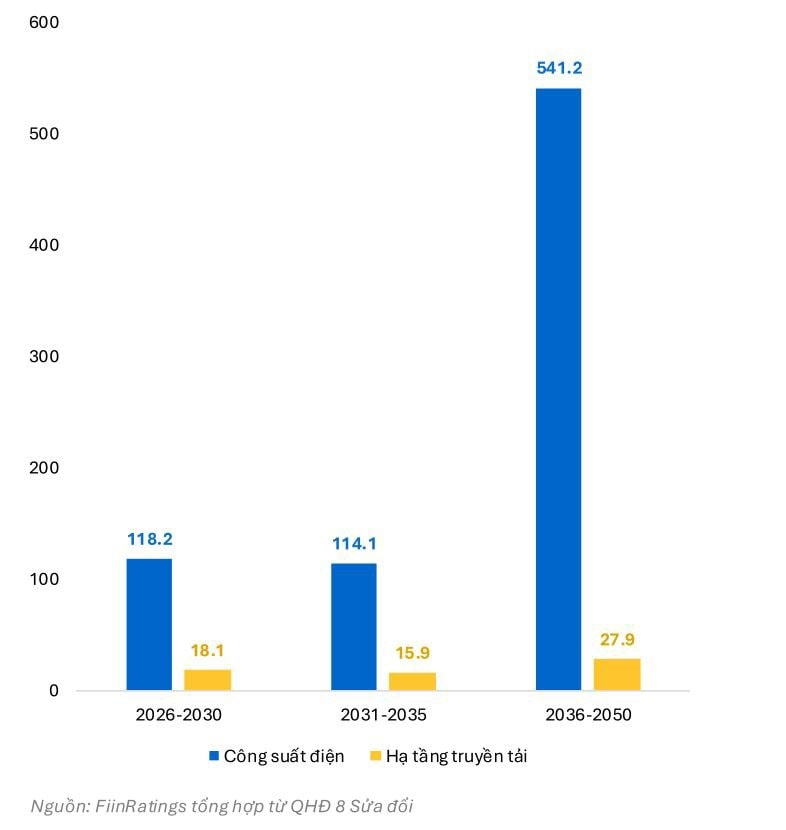

Theo đó, FiinRatings cho rằng nếu không đẩy nhanh đầu tư – đặc biệt vào hạ tầng truyền tải – các dự án điện mới có nguy cơ “mắc kẹt” do nút thắt lưới điện, làm suy giảm an ninh năng lượng và ảnh hưởng tiêu cực đến mục tiêu giảm phát thải.

Sự chuyển biến của thị trường năng lượng tái tạo Việt Nam

Sau 3 - 4 năm chững lại, theo FiinRatings nhận định, ngành năng lượng tái tạo của Việt Nam đang chứng kiến những thay đổi chính sách mới có thể định hình lại quỹ đạo tăng trưởng và thu hút đầu tư, hướng tới sự phát triển bền vững hơn đến từ một số yếu tố quan trọng gồm:

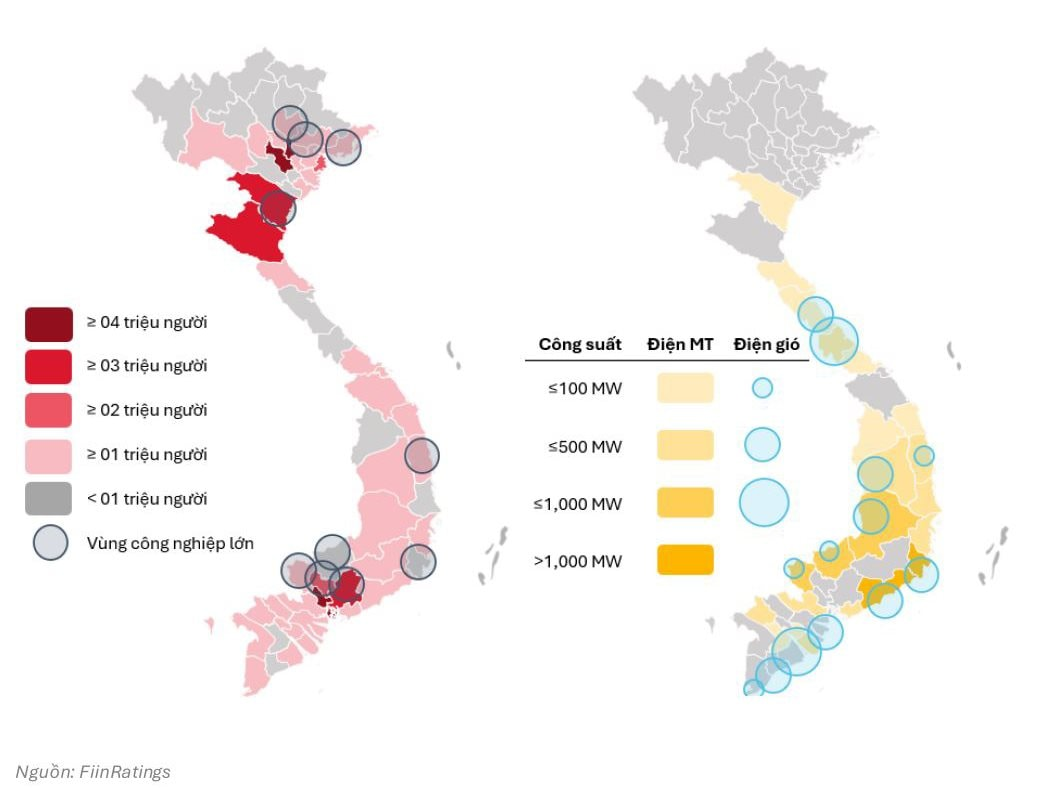

Nhu cầu duy trì ổn định: Sản lượng điện năng tiêu thụ được dự báo duy trì mức tăng trưởng 7% hàng năm trong trung hạn nhờ sự phát triển của sản xuất công nghiệp, đô thị hóa và mức độ hội nhập ngày một sâu rộng của Việt Nam vào chuỗi cung ứng toàn cầu. Xu hướng này nhấn mạnh tính cấp thiết của việc mở rộng và đa dạng hóa các nguồn phát điện, vượt ra ngoài các nguồn thủy điện và nhiệt điện than truyền thống.

Chuyển dịch cơ cấu năng lượng: Cơ cấu nguồn điện quốc gia đang dần chuyển dịch sang các công nghệ phát thải carbon thấp. Năng lượng tái tạo (chủ yếu điện mặt trời và điện gió) đã tăng trưởng mạnh mẽ kể từ năm 2019, từ mức gần như không đáng kể lên gần 30% tổng công suất lắp đặt hiện nay. Định hướng chính sách dài hạn, cùng với QHĐ 8 và các cam kết tại COP26, xác định NLTT là nền tảng để giảm phát thải và đảm bảo an ninh năng lượng đến 2030.

Từ giai đoạn tăng tốc triển khai đến điều chỉnh chính sách: Giai đoạn FiT bùng nổ 2019-2021 thúc đẩy tăng trưởng NLTT nhưng gây quá tải lưới, mất cân đối vùng và cắt giảm công suất. Từ 2021-2024, các dự án chuyển tiếp đình trệ do thiếu cơ chế giá mới. Theo Nghị quyết 233/NĐ-CP, EVN đang xử lý 173 dự án trị giá khoảng 13 tỷ USD thông qua rà soát điều kiện FiT và điều chỉnh giá, làm dấy lên lo ngại giảm doanh thu 25-50% và rủi ro tài chính. Cơ chế DPPA vẫn chưa có dự án nào do thiếu rõ ràng và trần giá thấp. Thực trạng này cho thấy cần sớm triển khai các cơ chế đấu thầu minh bạch, ổn định và có khả năng tài chính, như đấu giá cạnh tranh hoặc DPPA cải tiến, để khôi phục lại niềm tin thị trường.

Chính sách mở cửa và sự phát triển của thị trường: Việc triển khai cơ chế mua bán iện trực tiếp (DPPA) cuối năm 2024, cùng với quy định trần giá theo từng loại hình công nghệ, đánh dấu bước chuyển sang một khung phát triển năng lượng tái tạo theo định hướng thị trường hơn, từ đó mở ra lộ trình cho các dự án đang bị đình trệ, báo hiệu sự tái khởi động của dòng vốn đầu tư, đặc biệt trong các lĩnh vực điện mặt trời áp mái, điện gió ngoài khơi và các mô hình kết hợp NLTT với hệ thống lưu trữ.

FiinRatings đánh giá ngành năng lượng tái tạo Việt Nam được dự báo sẽ tăng trưởng trở lại từ năm 2025 nhờ các cải cách chính sách, đa dạng hóa mô hình dự án và nhu cầu tiêu thụ nội địa gia tăng; tuy nhiên, tốc độ và quy mô mở rộng còn phụ thuộc vào khả năng tháo gỡ các nút thắt hạ tầng và cơ chế giá vốn hiện hữu.

.jpg)

.jpg)