Thị trường còn bị cuốn theo nhịp điều chỉnh của chứng khoán thế giới?

Một trong những nguyên nhân khiến thị trường bất ổn đến từ những vận động của xu hướng thế giới. Các chuyên gia đã đưa những đánh giá về hiệu lực ảnh hưởng từ yếu tố bên ngoài cùng với đó chiến lược hành động sau một tuần gây "thót tim" nhà đầu tư.

Thị trường đã vào vùng an toàn để giải ngân thăm dò

Ông Nguyễn Thế Minh

Trong tuần vừa qua, chỉ số VN-Index đã bị nhúng xuống 1.210 điểm trước khi xuất hiện nỗ lực hồi phục vào phiên cuối tuần. Thị trường đã chịu nhiều ảnh hưởng từ thị trường thế giới, bất ổn địa chính trị từ đó dẫn đến khuynh hướng tài sản rủi ro bị bán ra.

Đặc biệt, các vị thế sử dụng đòn bẩy cao sẽ chịu sức ép lớn hơn trên thị trường chứng khoán. Tuy nhiên, tôi không cho rằng tình trạng margin call sẽ xảy ra, thay vào đó nhà đầu tư chịu áp lực lớn đến từ nguồn tiền vay bên ngoài.

Thực tế, margin tại CTCK không xảy ra rủi ro, phần lớn cho vay với danh mục an toàn và không phân bổ và các cổ phiếu UPCoM và Penny. Tuy nhiên, với các nguồn tiền từ cho vay bên ngoài, tính chất ổn định lại kém hơn. Trong giai đoạn vừa qua, nguồn tiền "nóng" này đã đổ vào thị trường giúp cho các cổ phiếu UPCoM và Penny tăng nóng. Do đó, khi xuất hiện các yếu tố bất lợi, các cổ phiếu vốn hóa vừa và nhỏ sẽ chịu ảnh hưởng trực tiếp.

Dù vậy, với sự hồi phục của thị trường vào cuối tuần là tín hiệu tích cực ban đầu. Hoạt động giải ngân thăm dò ở quanh vùng 1.200-1.210 điểm trở nên an toàn, việc cố gắng tháo chạy ở thời điểm hiện tại không còn hợp lý.

Tất nhiên, việc dự báo đáy của nhịp rơi hiện tại cũng hoàn toàn bất khả thi. Tâm lý của số đông nhà đầu tư vẫn còn bi quan nhưng định giá đã trở nên hấp dẫn hơn. Giai đoạn hiện tại tương tự tháng 10/2023 khi thị trường cũng xuất hiện những lo lắng do căng thẳng địa chính trị. Tuy nhiên, sau khi thị trường giảm mất gần 1 tháng, thị trường đã có đáy và đi lên.

Trong khi đó, năm 2024 lại đang có sự khác biệt lớn với sự hỗ trợ của vĩ mô tích cực. Cùng với đó là kênh chứng khoán tiếp tục thể hiện hấp dẫn hơn so với các kênh đầu tư khác, đặc biệt là vàng và gửi tiết kiệm.

Giá vàng thực tế không tăng mạnh trong thời gian gần đây cho thấy nhiều nhà đầu tư đang bị "kẹp" ở vùng giá cao và cũng là dấu hiệu của việc giảm đi sức hút.

Với kênh gửi tiết kiệm, lãi suất chỉ duy trì trên 5% nên nếu nhà đầu tư rút khỏi kênh chứng khoán cũng không thực sự cảm thấy hấp dẫn.

Cuối cùng, cần lưu ý rằng đồng USD và lợi suất trái phiếu chính phủ Mỹ cũng đang giảm rất nhanh. Xác suất FED sẽ hạ lãi suất vào tháng 9 lên tới gần 100% dù kịch bản giảm bao nhiêu vẫn chưa thực sự rõ ràng.

Điều này tạo cơ hội cho sự quay lại của dòng vốn ngoại bởi khối này cũng không còn lý do gì để bán ra. Ở thời điểm hiện tại, tỷ lệ sở hữu của nhà đầu tư nước ngoài đã về quanh 15%, chủ yếu là những nhà đầu tư chiến lược. Bóng dáng của dòng tiền trading gần như đã không còn nên có thể xem như thị trường đã cạn cung từ khối ngoại.

Sau những bất ổn địa chính trị, thị trường đã ở vùng an toàn để nhà đầu tư quay lại thị trường. VN-Index sau khi đã rơi thẳng đứng thì cũng có thể hồi phục thẳng đứng. Theo tôi, điều này sẽ sớm xảy ra trong thời gian tới.

Điều chỉnh ngắn hạn bình thường

Ông Huỳnh Hoàng Phương

Thị trường chứng khoán mà đại diện là chỉ số VN-Index vừa trải qua đợt điều chỉnh giảm khoảng 5% sau khi chạm vùng 1.300 điểm vào giữa tháng 06. Theo tôi đây là các đợt điều chỉnh mang tính ngắn hạn bình thường của thị trường chứng khoán và thông thường VN-Index đều có vài đợt điều chỉnh trên 5% trong một năm. Nếu nhìn rộng hơn, chỉ số VN-Index vẫn sẽ giữ được xu hướng tăng trong trung hạn với kịch bản cơ sở cho thấy chỉ số VN-Index có thể đạt mốc 1350 điểm vào cuối năm.

Với giai đoạn từ đây đến cuối năm, nhà đầu tư dù theo trường phái nào cũng nên cân nhắc 3 yếu tố sau đây để hỗ trợ trong quá trình đưa ra quyết định đầu tư.

Yếu tố thứ 1 nhà đầu tư cần quan tâm là sự phân hóa định giá đang lớn trên thị trường và kịch bản quý III thị trường dễ sideways và phân hóa. Do đó, nhà đầu tư cần tập trung vào các cổ phiếu/ngành nghề có kỳ vọng tăng trưởng từ nội tại các doanh nghiệp hơn là trading ngắn hạn trong quý III. Một số ngành nhà đầu tư có thể theo dõi triển vọng như ngành ngân hàng khi lợi nhuận các ngân hàng niêm yết tiếp tục tăng trưởng tích cực trong 2 quý đầu năm, ngành bán lẻ được kỳ vọng tăng trưởng khi kinh tế và thị trường lao động đang phục hồi sẽ hỗ trợ lớn cho sự phục hồi ngành bán lẻ mạnh mẽ hơn trong các tháng còn lại trong năm.

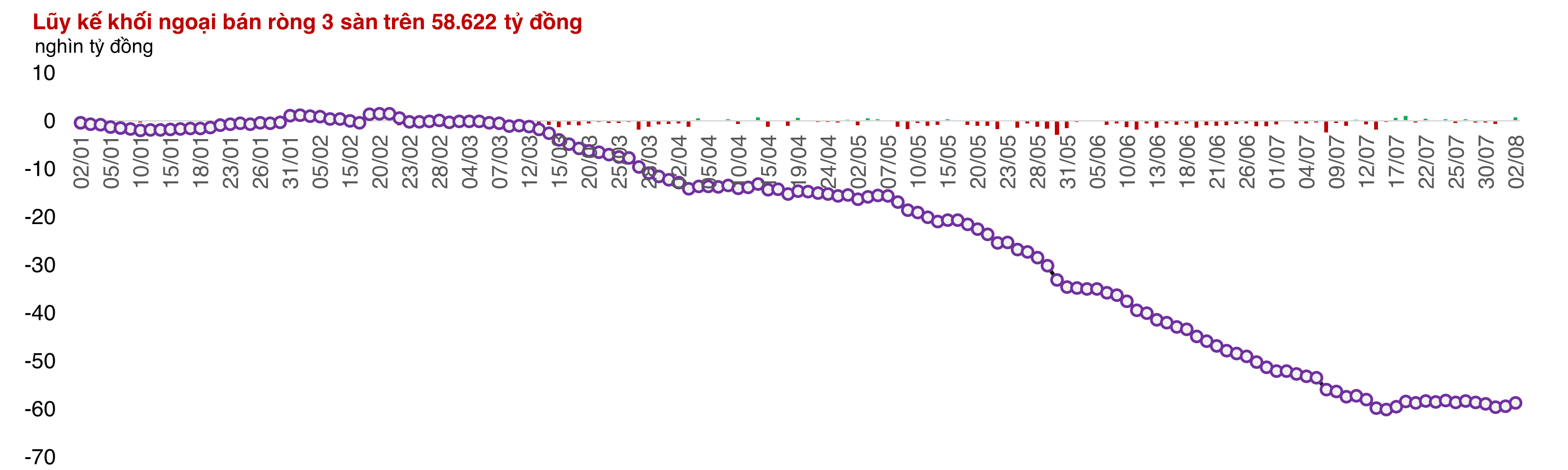

Yếu tố thứ 2 là giao dịch của khối ngoại, tính từ đầu năm đến nay, khối ngoại đã bán ròng hơn 55 nghìn tỷ và nhà đầu tư cá nhân là bên chính đã cân đối lại lượng bán khối ngoại, đi kèm với đó là cho vay margin của các CTCK đã tăng lên mức kỷ lục trong quý II. Dù động thái bán ròng của khối ngoại đã giảm dần trong hơn 1 tuần trở lại đây nhưng nhà đầu tư cũng cần theo dõi xu hướng giao dịch của khối ngoại trong nửa cuối năm. Đà bán ròng mạnh tiếp theo của khối ngoại (nếu có) sẽ không tốt cho thị trường.

Yếu tố thứ 3 mà nhà đầu tư cần quan tâm sắp tới là diễn biến kinh tế Mỹ và xác suất suy thoái khi các dữ liệu về thu nhập và việc làm gần đây của Mỹ cho thấy dấu hiệu suy yếu. Theo tôi nhà đầu tư sắp tới nên quan tâm đến yếu tố này hơn là kỳ vọng chỉ từ động thái của Fed. Nếu kinh tế Mỹ suy yếu và nguy cơ suy thoái xảy ra cao thì dù Fed có hạ lãi suất nhanh thì các thị trường chứng khoán vẫn sẽ chịu thiệt hại rất lớn. Nếu xác suất suy thoái cao thì cũng sẽ khiến các đánh giá VN-Index lệch khỏi kịch bản cơ sở nêu trên.

Thị trường Việt Nam khả năng trở nên ít biến động bởi những yếu tố tiêu cực bên ngoài hơn

Ông Bùi Văn Huy

Theo tôi, nếu không có thêm những diễn biến tiêu cực mới, TTCK thế giới sẽ không quá tiêu cực và không ảnh hưởng nhiều đến chứng khoán Việt Nam

Trong những cú giảm sâu cuối tuần qua chủ yếu chịu ảnh hưởng từ câu chuyện của chứng khoán Nhật Bản. Dù vậy, chứng khoán Nhật Bản đã lập đỉnh lịch sử mới và dù đã điều chỉnh mạnh trong phiên cuối tuần hay một tháng trở lại đây nhưng thực sự đã tăng rất nhiều trong thời gian qua.

Thị trường sẽ sớm ổn định trở lại. Việc các TTCK thế giới biến động theo tôi là do dư chấn từ thị trường Nhật Bản và trùng hợp với các câu chuyện về thị trường việc làm ở Mỹ. Mang những số liệu đó ra để giải thích là có phần chưa chính xác. Như đã nói, sau tất cả chúng ta có gì, đó là CPI giảm, triển vọng FED cắt giảm lãi suất đã rất rõ ràng, DXY suy yếu và lợi suất trái phiếu chính phủ Mỹ đã giảm mạnh. Nhật Bản đảo chiều theo hướng thắt chặt nhưng cũng có những NHTW lớn như NH TW Anh mới đây cũng đã công bố cắt giảm lãi suất.

Thực tế, thị trường Việt Nam trở nên “đóng” hơn sau chuỗi bán ròng kỷ lục của nhà đầu tư nước ngoài. Có thể nói TTCK Việt Nam trong khoảng 6 tháng trở lại đây, gần như không nhận được chất xúc tác gì khi các chỉ số thay nhau vượt đỉnh. Khối ngoại bán ròng theo diễn biến rút vốn rõ ràng với việc bán ròng lên đến gần 60 ngàn tỷ trong khoảng 7 tháng đầu năm. Đợt bán ròng đã qua cao điểm và do đó TTCK Việt Nam khả năng trở nên ít biến động bởi những yếu tố tiêu cực bên ngoài hơn, nếu những yếu tố đó không ảnh hưởng đến nội tại trong nước. Chúng ta có thể thấy rõ ràng khối ngoại, tự doanh vẫn mua ròng khá mạnh các phiên cuối tuần dù TTCK khu vực giảm mạnh.