Ngày 23/12, ông Nguyễn Đức Thụy chính thức đảm nhận vai trò Quyền Tổng Giám đốc của Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, mã STB), ngay sau khi hoàn tất chuyển giao tại Ngân hàng TMCP Lộc Phát Việt Nam (LPBank, mã LPB).

Việc bổ nhiệm này được xem là bước ngoặt mới với Sacombank khi ông Nguyễn Đức Thụy là một nhà quản trị nổi tiếng về tầm nhìn chiến lược, năng lực tái cấu trúc quyết liệt và chuyển đổi số sâu rộng. Ông từng có nhiều đóng góp trong việc tái cấu trúc ngân hàng LienVietPostBank (nay là LPBank) kể từ khi gia nhập ngân hàng này vào tháng 4/2021 ở vị trí Phó Chủ tịch HĐQT, sau đó được bầu làm Chủ tịch HĐQT từ ngày 9/12/2022 đến cuối năm 2025.

LPBank dưới thời Bầu Thụy, đã thực hiện tái định vị thương hiệu với tên gọi Ngân hàng Lộc Phát Việt Nam (LPBank), gắn với tái cấu trúc mạnh mẽ mô hình tổ chức theo hướng tinh gọn và hiệu quả. Trong 3 năm liên tiếp, LPBank duy trì ROE thuộc top đầu hệ thống, đồng thời tỷ lệ CIR được kiểm soát, thuộc nhóm thấp nhất ngành…

Do đó, việc ông Thụy tham gia Sacombank - một ngân hàng đang đối diện với nhiều vấn đề khó khăn khi thực hiện tái cấu trúc - được kỳ vọng sẽ tạo nên những chuyển biến mới tại ngân hàng này.

Thực tế, sự kỳ vọng đã phần nào được phản ánh vào giá cổ phiếu STB khi mã này đã hút mạnh dòng tiền trong những phiên gần đây. Kết phiên ngày 23/12, cổ phiếu STB tăng kịch biên độ lên 56.000 đồng/cổ phiếu, đánh dấu phiên tăng trần thứ 2 liên tiếp, đưa vốn hóa thị trường của ngân hàng lên hơn 105.572 tỷ đồng.

Thách thức từ tái cấu trúc

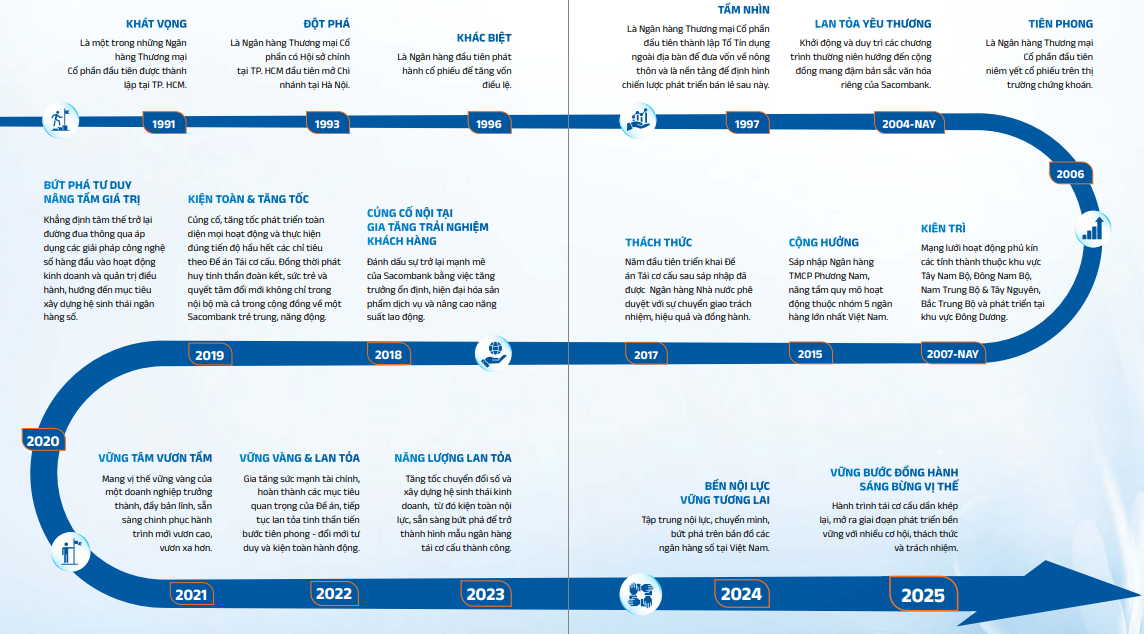

Thành lập năm 1991, bắt đầu từ việc hợp nhất hợp tác xã tín dụng đang lâm vào tình trạng khó khăn lúc đó, Sacombank ban đầu gắn liền với tên tuổi doanh nhân Đặng Văn Thành, là cổ đông sáng lập.

Bên cạnh vai trò Chủ tịch hệ sinh thái Thành Thành Công cùng đế chế mía đường phía sau, ông Đặng Văn Thành đã đảm nhiệm cương vị Chủ tịch HĐQT Sacombank từ năm 1994-2012, đưa Sacombank từng bước khẳng định vị trí trong ngành ngân hàng. Những năm cuối thế kỷ 20 và thập niên đầu của thế kỷ 21, ngoài các NHTM Nhà nước, Sacombank cùng với Eximbank và ACB đã được giới tài chính gọi là “bộ 3 quyền lực phía Nam”.

Dưới sự dẫn dắt của doanh nhân Đặng Văn Thành, Sacombank không chỉ được biết đến là một trong số những ngân hàng thương mại cổ phần (TMCP) đầu tiên của Việt Nam mà còn là ngân hàng TMCP đầu tiên niêm yết cổ phiếu trên thị trường chứng khoán trên HoSE vào năm 2006.

Tuy nhiên, đây cũng là một trong số ít những ngân hàng trải qua nhiều biến động thượng tầng. Năm 2012, ngành ngân hàng xảy ra nhiều biến cố, bắt đầu từ việc ông Nguyễn Đức Kiên (bầu Kiên) bị bắt. Sacombank cũng nổi sóng ngầm, đội ngũ nhân sự cấp cao của Sacombank xuất hiện nhân tố mới là ông Trầm Bê.

Năm 2015, Sacombank sáp nhập Ngân hàng TMCP Phương Nam (Southern Bank), nâng tầm quy mô hoạt động thuộc nhóm 5 ngân hàng lớn nhất Việt Nam.

Đến năm 2017, hai “sếp lớn” của Sacombank là ông Trầm Bê và ông Phan Huy Khang bị bắt liên quan đại án Phạm Công Danh. Từ đây, Sacombank bước vào thời kỳ mới với Chủ tịch HĐQT là ông Dương Công Minh.

Ngay sau khi đảm nhiệm cương vị mới, một trong những dự định đầu tiên của ông Dương Công Minh là việc “chuyển nhà, đổi mã chứng khoán”. Thời điểm đó, Sacombank đã lấy ý kiến cổ đông về việc chuyển sàn niêm yết sang HNX và đổi mã chứng khoán từ STB thành SCM. Tuy nhiên, đề xuất này đã không được thông qua và Sacombank vẫn ở lại sàn HoSE với mã chứng khoán STB.

Cũng từ năm 2017, Sacombank bắt đầu triển khai Đề án tái cơ cấu sau sáp nhập Ngân hàng Phương Nam (Southern Bank) đã được Ngân hàng Nhà nước phê duyệt với sự chuyển giao trách nhiệm, hiệu quả và đồng hành.

Quy mô tài sản tăng mạnh, vốn điều lệ không đổi từ 2015

Sau gần một thập kỷ tái cấu trúc, quy mô tổng tài sản của Sacombank tăng mạnh từ gần 368.469 tỷ đồng vào năm 2017, lên hơn 848.942 tỷ đồng vào cuối quý III/2025. Tổng tài sản gia tăng, nợ phải trả cũng tăng từ 345.233 tỷ đồng (cuối năm 2017) lên 786.237 tỷ đồng (cuối quý III/2025), chiếm gần 93% tổng tài sản.

Đáng chú ý, dù quy mô tài sản và nợ đều tăng mạnh, nhưng Sacombank vẫn giữ nguyên vốn điều lệ ở mức 18.852 tỷ đồng từ năm 2015 đến nay - sau khi sáp nhập Southern Bank khiến vốn điều lệ tăng thêm hơn 6.400 tỷ đồng. Ngân hàng cũng dừng chia cổ tức từ năm 2015 và đang có hơn 34.000 tỷ đồng lợi nhuận lũy kế chưa phân phối (tính đến cuối quý III/2025).

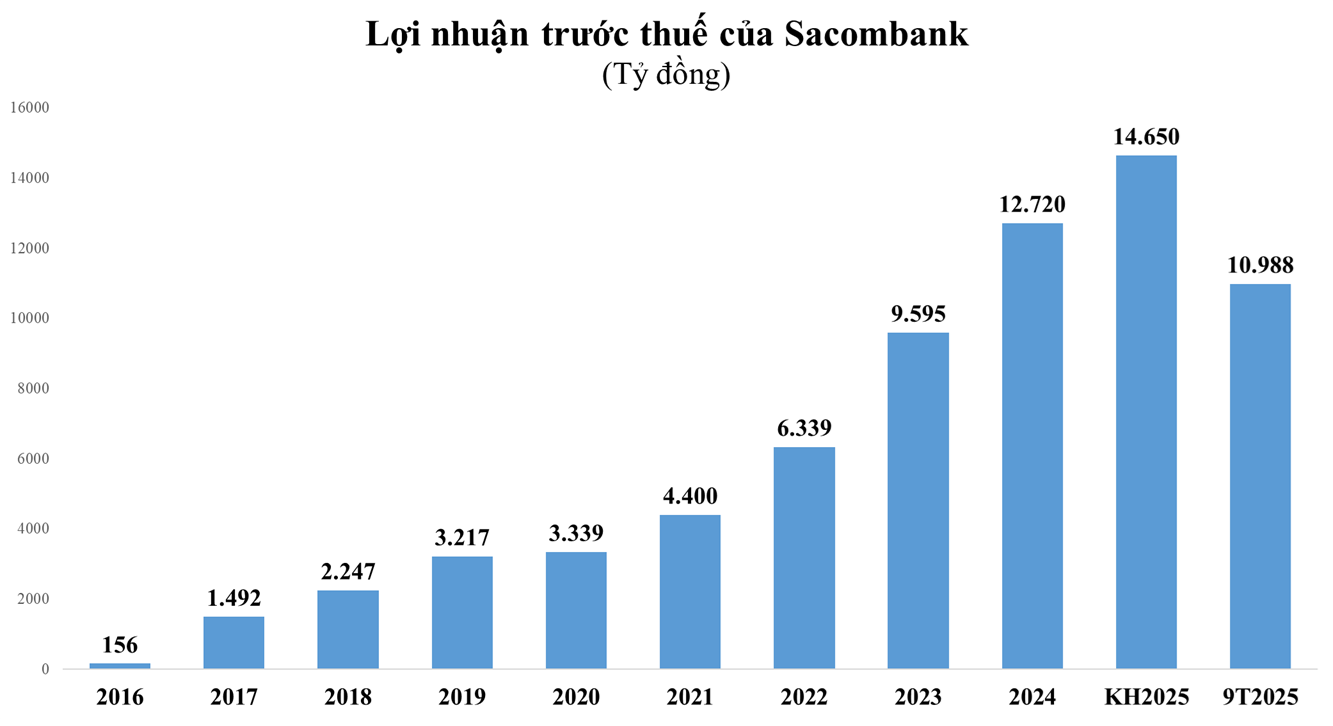

Về kết quả kinh doanh, lợi nhuận trước thuế của Sacombank đã có sự cải thiện rõ rệt kể từ khi bắt đầu tái cơ cấu, từ 1.492 tỷ đồng (năm 2017) lên 12.720 tỷ đồng (năm 2024), tương ứng tăng hơn 8,5 lần.

Trong 9 tháng đầu năm 2025, ngân hàng đạt 10.988 tỷ đồng lợi nhuận trước thuế, tăng 35,8% so với cùng kỳ và thực hiện được 75% kế hoạch lãi trước thuế đặt ra cho cả năm 2025 (14.650 tỷ đồng).

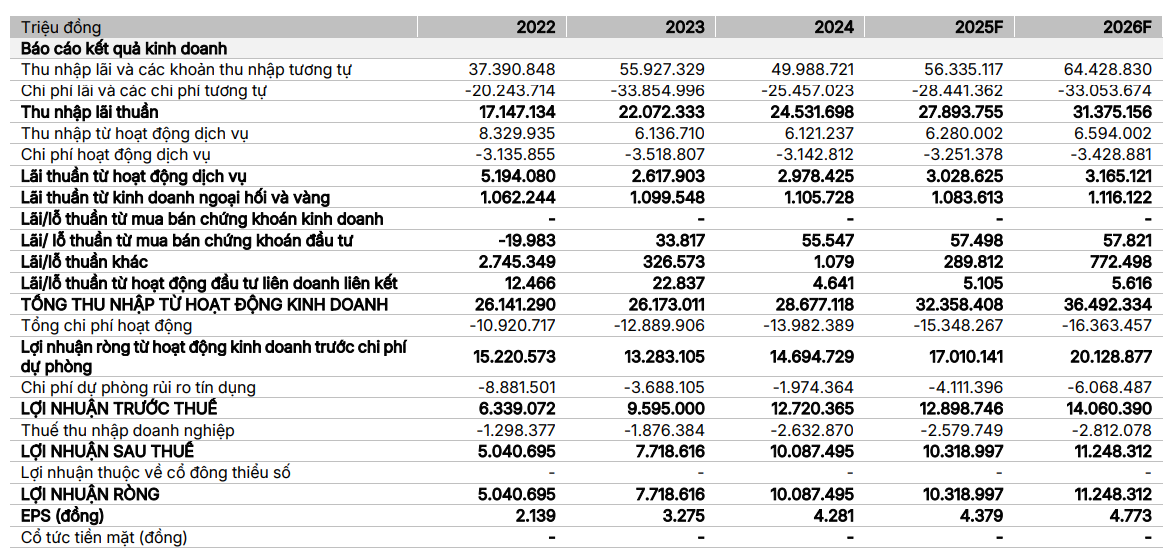

Động lực tăng trưởng lợi nhuận chủ yếu đến từ thu nhập lãi thuần. Tổng thu nhập hoạt động (TOI) trong quý 9 tháng đạt gần 24.400 tỷ đồng, tăng 14,4% so với cùng kỳ. Riêng thu nhập lãi thuần tăng mạnh 15,7%, đạt 21.323 tỷ đồng nhờ biên lãi ròng cải thiện với thu nhập từ lãi tăng thêm gần 6.066 tỷ đồng, trong khi chi phí lãi chỉ tăng 3.175 tỷ đồng.

Các nguồn thu ngoài lãi cũng tăng nhẹ so với cùng kỳ, trong đó, lãi thuần hoạt động dịch vụ tăng 15,2% lên 2.320 tỷ đồng, trong khi lãi từ kinh doanh ngoại hối lại giảm 14,6% xuống 728 tỷ đồng. Mảng đầu tư chứng khoán chỉ lãi vỏn vẹn gần 3 tỷ đồng, đóng góp không đáng kể trong cơ cấu thu nhập. Ngoài ra, hoạt động khác lỗ gần 25 tỷ đồng, trong khi cùng kỳ lỗ 60 tỷ.

Trong kỳ, chi phí hoạt động của ngân hàng tăng 3,6% lên 11.222 tỷ đồng, chủ yếu do tăng chi phí nhân viên và chi nộp phí bảo hiếm, bảo toàn tiền gửi của khách hàng.

Chi phí dự phòng rủi ro tín dụng đến cuối quý III của ngân hàng ở mức 2.152 tỷ đồng, giảm hơn 8% so với cùng kỳ, góp phần giúp lợi nhuận trước thuế tăng 35,8% so với cùng kỳ, đạt 10.988 tỷ đồng. Trừ thuế, Sacombank báo lãi 8.692 tỷ đồng, tăng 33,9% so với cùng kỳ năm trước.

Đến cuối tháng 9/2025, tổng tài sản của Sacombank đạt hơn 848.942 tỷ đồng, tăng 13,5% so với đầu năm. Dư nợ cho vay khách hàng đạt 606.048 tỷ đồng, tăng 12,4%; trong khi dự phòng rủi ro cho vay tăng 75,3% lên 15.542 tỷ đồng, phản ánh chiến lược thận trọng trong quản trị tín dụng.

Các khoản phải thu tiếp tục tăng thêm gần 3.000 tỷ so với đầu năm lên 12.941 tỷ đồng. Trong đó các khoản lãi và phí phải thu chiếm gần 44%, tương đương 5.700 tỷ đồng.

Huy động tiền gửi đạt 641.102 tỷ đồng, tăng 13% so với đầu năm. Với số dư huy động cao, Sacombank tiếp tục là ngân hàng tư nhân có quy mô tiền gửi lớn nhất hệ thống, đứng sau nhóm Big4 và vượt xa VPBank, Techcombank, SHB hay ACB.

Chất lượng tài sản của Sacombank suy giảm trong quý III/2025 với tỷ lệ nợ xấu tăng gần 29% so với đầu năm, lên mức 16.665 tỷ đồng, tăng ở cả 3 nhóm nợ, trong đó, tỷ lệ nợ nhóm 2 đã tăng 140% lên 9.956 tỷ đồng. Kết quả, tỷ lệ nợ xấu/dư nợ tăng từ 2,4% đầu năm lên 2,75%. Sự suy giảm này chủ yếu đến từ nhóm doanh nghiệp vừa và nhỏ (SME), đặc biệt là các doanh nghiệp xuất nhập khẩu.

Trong quý III, Sacombank đã trích lập thêm 4.600 tỷ đồng dự phòng, phần lớn được bù đắp bởi gần 3.600 tỷ đồng hoàn nhập dự phòng từ khoản thu còn lại liên quan đến bán khu công nghiệp Phong Phú. Việc tăng trích lập dự phòng đã nâng tỷ lệ bao phủ nợ xấu (LCR) lên 93,3% tại thời điểm cuối quý III/2025 (so với 75,4% tại thời điểm cuối quý II/2025).

Trong báo cáo gần đây, Chứng khoán SSI cho rằng, áp lực dự phòng của Sacombank sẽ tiếp tục duy trì trong quý IV/2025, do ngân hàng có thể sẽ phân loại lại dư nợ của Bamboo Airways (3.000-4.000 tỷ đồng) sang nhóm 4 (nợ xấu).

Theo dự báo của SSI, Sacombank nhiều khả năng sẽ ghi nhận kết quả thấp hơn kỳ vọng trong năm 2025 khi chi phí dự phòng dự báo tăng mạnh lên 4.100 tỷ đồng (tăng 108% so với cùng kỳ). Điều này khiến phần lợi nhuận đột biến từ thương vụ Phong Phú không còn tạo được đột phá rõ rệt cho kết quả năm 2025. Do đó, LNTT năm 2025 của ngân hàng ước tính đạt 12.900 tỷ đồng (tăng nhẹ 1,4% so với cùng kỳ).

SSI cho rằng áp lực chi phí dự phòng sẽ tiếp tục duy trì ở mức cao trong năm 2026 khi Sacombank đẩy mạnh xử lý nợ xấu. Theo đó, chi phí dự phòng dự kiến ở mức 6.100 tỷ đồng (tăng 47,6% so với năm 2025), tương ứng chi phí tín dụng khoảng 0,93%. Với 60% danh mục cho vay thuộc doanh nghiệp nhỏ và vừa và bán lẻ, hai phân khúc phục hồi chậm, NIM của Sacombank dự báo giảm nhẹ 7 điểm cơ bản xuống 3,59%. Ngoài ra, với việc không có thu nhập bất thường nào từ các khoản thu ngoài lãi, lợi nhuận trước thuế năm 2026 của ngân hàng dự báo đạt 14.000 tỷ đồng, tăng 9% so với năm 2025.

Trong báo cáo trước đó, Chứng khoán Vietcap cho rằng, mục tiêu lợi nhuận trước thuế 14.650 tỷ đồng trong năm 2025 của Sacombank là có thể đạt được và "nhiệm vụ" có lãi hơn 3.000 tỷ đồng trong quý cuối năm là "trong tầm tay".

Chứng khoán Vietcap cho biết thêm, sau một số thay đổi ở thượng tầng lãnh đạo cấp cao, mối quan tâm của nhà đầu tư trên thị trường, cùng với triển vọng kinh doanh, vẫn là lô cổ phiếu tỷ lệ 32,5% vốn của Sacombank - lô cổ phần của nhóm ông Trầm Bê được đưa về VAMC nắm giữ - bao giờ sẽ được đấu giá. Đây là lô cổ phần với tỷ lệ sở hữu đủ lớn, đủ hấp dẫn, đủ thu hút nhà đầu tư trên thị trường một sự thay đổi tương xứng với tỷ lệ room chiến lược/cổ đông chi phối Sacombank cho một giai đoạn mới.

Ngoài 32,5% cổ phần do VAMC đứng tên và chưa thể thoái vốn do vướng mắc pháp lý, theo báo cáo quản trị bán niên 2025 và công bố thông tin giao dịch của các cổ đông, hiện Sacombank không có cổ đông lớn nào.

Gần nhất, vào giữa tháng 12, quỹ ngoại PYN Elite Fund báo cáo giao dịch giảm sở hữu cổ phiếu STB từ gần 95,7 triệu đơn vị, tương ứng 5,07% vốn điều lệ xuống còn gần 91,7 triệu cổ phiếu, tương ứng 4,86% vốn điều lệ, không còn là cổ đông lớn của ngân hàng.

Trong khi đó, Chủ tịch Sacombank Dương Công Minh và em gái đang nắm giữ hơn 74,4 triệu cổ phần, chiếm tỷ lệ sở hữu là 3,94% vốn.