Lượng tiền của người dân gửi vào hệ thống ngân hàng cao kỷ lục

Ngân hàng Nhà nước (NHNN) vừa công bố số liệu liên quan đến tiền gửi vào hệ thống ngân hàng. Cụ thể, tính đến cuối tháng 7/2024, tiền gửi của các doanh nghiệp và tổ chức vào ngân hàng đạt hơn 6,768 triệu tỷ đồng, giảm nhẹ 1,07% so với cuối năm ngoái.

Trái ngược với đó, lượng tiền của người dân gửi vào hệ thống ngân hàng đạt 6,838 triệu tỷ đồng, tăng 305.672 tỷ đồng, tương ứng với 4,68% so với thời điểm cuối năm 2023. Đây là mức kỷ lục, cao nhất từ trước đến nay.

Số liệu của NHNN cho thấy, trong năm 2023, bất chấp lãi suất giảm liên tục, thấp kỷ lục, nhưng tiền gửi của dân cư vào ngân hàng tăng liên tiếp trong gần 2 năm qua.

Lý giải về điều này, theo đánh giá của một số chuyên gia, nền kinh tế còn nhiều khó khăn, nên vốn vào sản xuất, kinh doanh cũng khó đưa vào, trong khi các kênh đầu tư khác như chứng khoán, bất động sản… tiềm ẩn nhiều rủi ro. Chính vì vậy, người dân lựa chọn gửi tiết kiệm là một biện pháp an toàn trước biến động của thị trường.

Tờ Tạp chí Kinh doanh dẫn lời ông Phan Lê Thành Long, CEO AFA Group, đồng sáng lập Cộng đồng Cố vấn Tài chính Việt Nam (VWA) cho hay. "Trong giai đoạn có nhiều yếu tố bất định như hiện nay, dòng tiền thông minh lựa chọn quay trở về ngân hàng để chờ đợi, đây là lý do khiến tiền gửi tiết kiệm lập đỉnh".

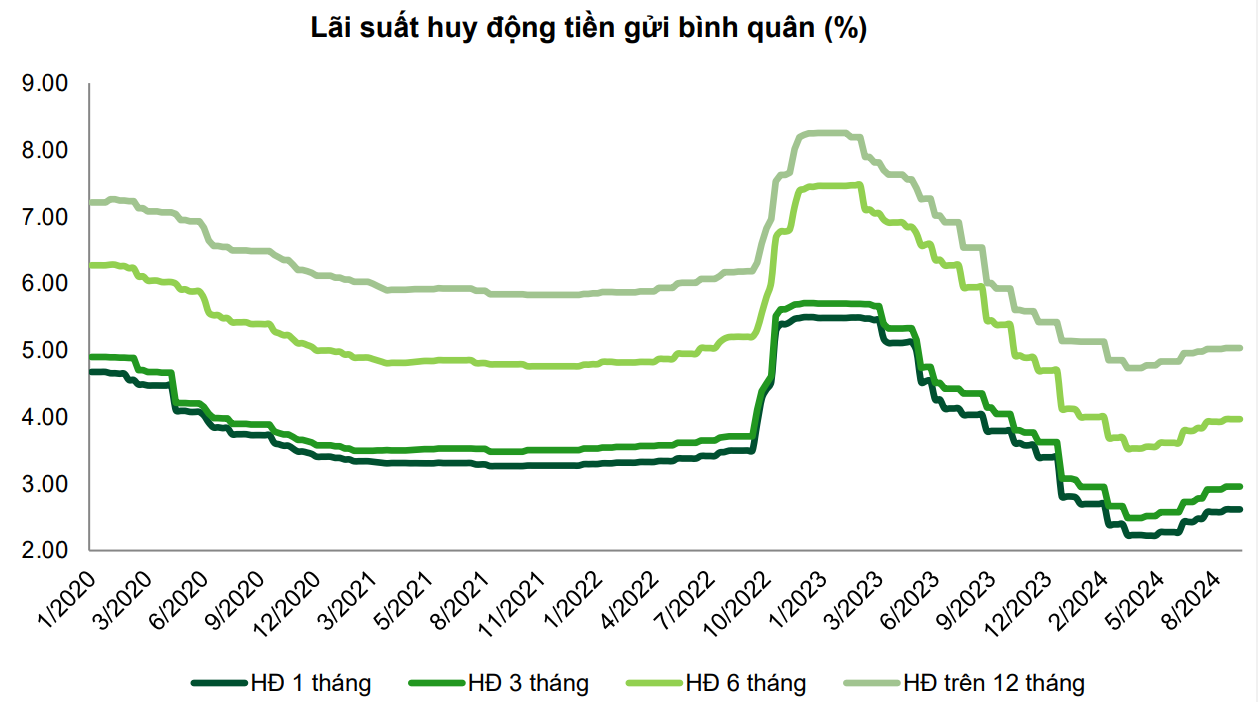

Sau thời gian dài giảm mạnh nhưng từ tháng 4 năm nay, lãi suất huy động tại các ngân hàng có dấu hiệu phục hồi trở lại, dù chưa thể bằng thời gian hoàng kim trước đó.

Thống kê của Văn phòng Đại diện ở TP HCM - Hiệp hội Ngân hàng Việt Nam cho thấy trong 3 tuần cuối tháng 9/2024, 10/36 ngân hàng điều chỉnh tăng nhẹ lãi suất tiền gửi cá nhân; chỉ 1 ngân hàng giảm nhẹ lãi suất. Hiện tại, hầu hết ngân hàng vừa và nhỏ đều trả lãi suất từ 5%/năm cho kỳ hạn 12 tháng.

Lãi suất trong thời gian tới sẽ ra sao?

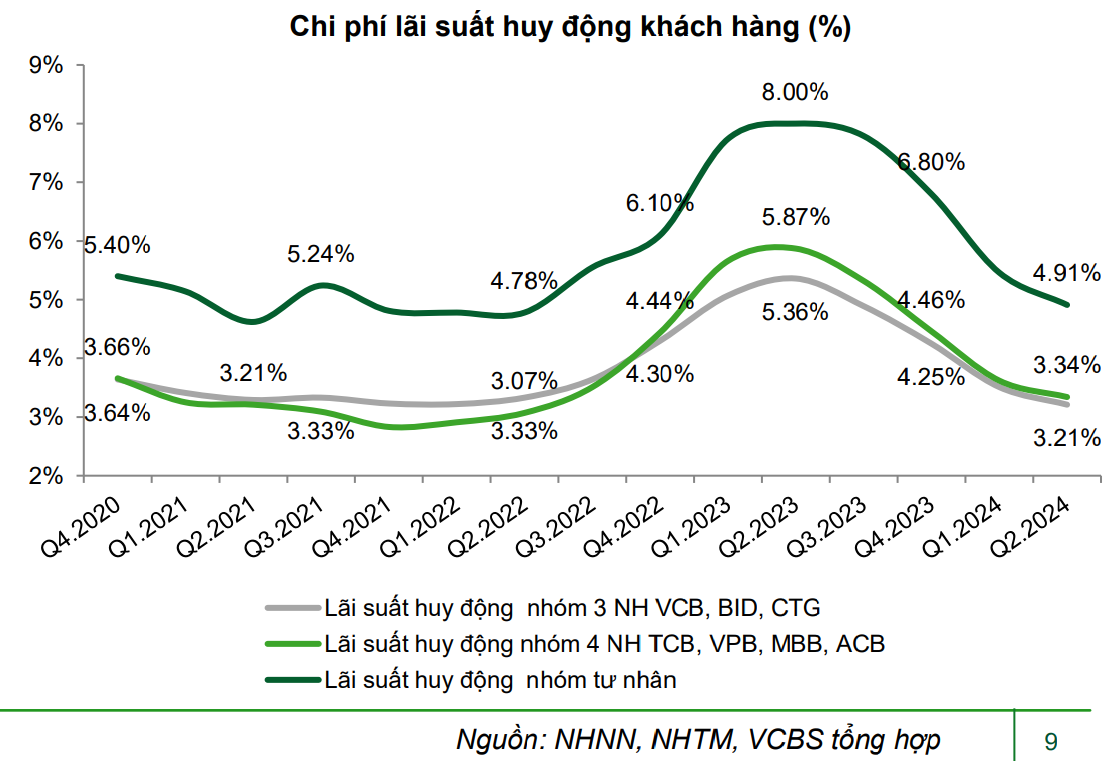

Liên quan đến lãi suất huy động, theo báo cáo phân tích ngành ngân hàng của Công ty chứng khoán Vietcombank (VCBS), xu hướng tăng lãi suất huy động trong những tháng còn lại của năm 2024 được kỳ vọng sẽ khó có thể tiếp diễn và có sự phân hóa giữa các ngân hàng.

Nguồn: VCBS.

Đối với nhóm ngân hàng quốc doanh, lãi suất huy động kỳ vọng duy trì đi ngang ở mức hiện tại và có thể điều chỉnh giảm nhẹ vào thời điểm cuối năm theo hướng hỗ trợ nền kinh tế, đặc biệt trong bối cảnh nền kinh tế chịu tác động do ảnh hưởng từ các diễn biến thiên tai thời gian gần đây.

Đối với nhóm ngân hàng thương mại cổ phần tư nhân, áp lực tăng nhẹ lãi suất huy động vẫn còn để tăng cường huy động vốn nhằm thúc đẩy tăng trưởng tín dụng, đặc biệt đối với những ngân hàng có mức độ phụ thuộc vào tiền gửi khách hàng lớn và cơ cấu huy động vốn kém linh hoạt.

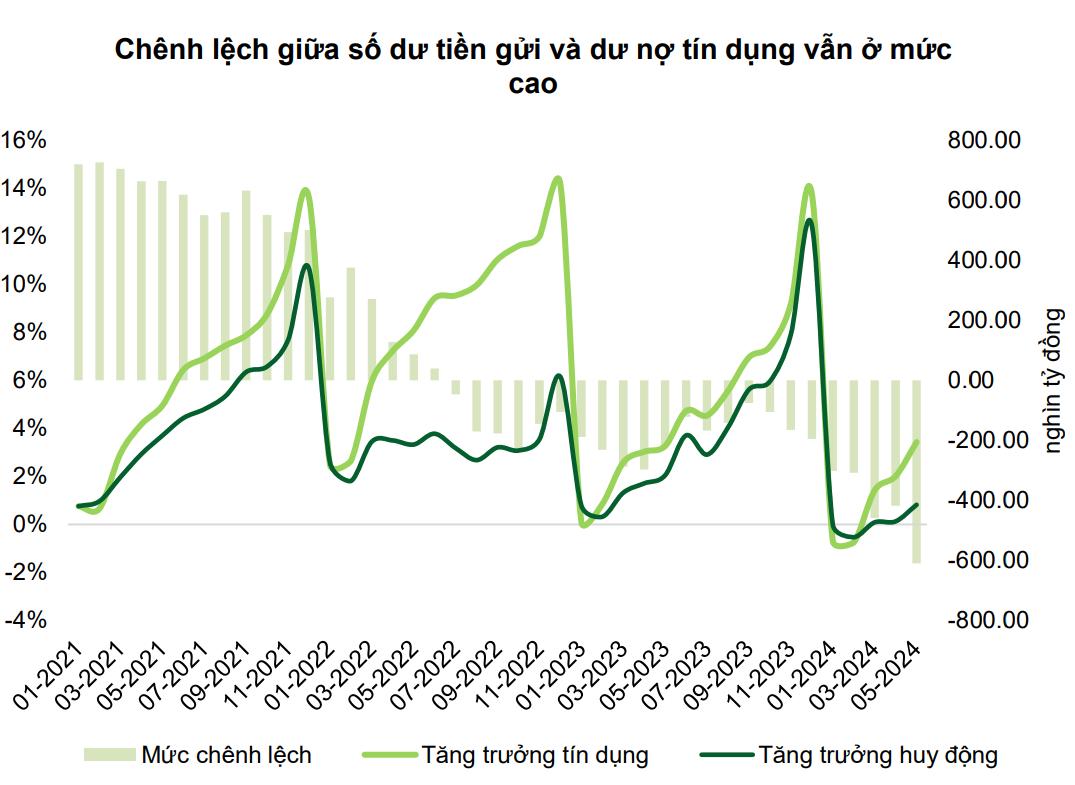

"Tuy nhiên, chúng tôi cũng lưu ý đến những yếu tố có thể tác động đến mặt bằng lãi suất huy động trong những tháng cuối năm 2024 khi xét đến chênh lệch giữa số dư tiền gửi và dư nợ tín dụng toàn hệ thống vẫn duy trì ở mức cao, điều này có thể tiếp tục gây áp lực lên mặt bằng lãi suất huy động trong thời gian tới ở một số ngân hàng thương mại cổ phần quy mô nhỏ nhằm gia tăng mức độ cạnh tranh của kênh tiền gửi tiết kiệm so với lợi suất đầu tư của các kênh đầu tư khác trên thị trường.

Nhu cầu chuẩn bị nguồn vốn nhằm đáp ứng cầu tín dụng từ hoạt động sản xuất/kinh doanhthường có xu hướng tăng cao vào những tháng cuối năm. Cầu tín dụng từ hoạt động kinh doanh bất động sản/xây dựng được kỳ vọng vẫn giữ đà tăng trưởng tốt trong nửa cuối năm 2024, do đó những ngân hàng có tỷ trọng cho vay nhóm ngành này ở mức cao cần có chính sách huy động phù hợp nhằm đảm bảo cân đối nguồn vốn phục vụ tăng trưởng tín dụng", VCBS nhận định.

Nguồn: VCBS.

Cùng với việc tăng lãi suất huy động, theo nhận định của công ty chứng khoán này, lãi suất cho vay tiếp tục được duy trì ở mức thấp nhằm ưu tiên cho mục tiêu tăng trưởng tín dụng.

Nhóm ngân hàng quốc doanh, xu hướng tiếp tục giảm lãi suất hỗ trợ doanh nghiệp theo định hướng của Chính phủ và NHNN và thực hiện giảm lãi suất để hỗ trợ khách hàng thiệt hại do bão Yagi đối với các khoản vay hiện hữu và khoản vay mới đến hết năm nay.

Nhóm ngân hàng tư nhân, một số ngân hàng tham gia giảm lãi suất cho vay để hỗ trợ khách hàng do ảnh hưởng của bão Yagi. Áp lực cạnh tranh lãi suất cho vay để thúc đẩy tín dụng và thu hút khách hàng có chất lượng tốt, đặc biệt là nhóm ngân hàng quy mô nhỏ. Xu hướng gia tăng tỷ trọng cho vay khách hàng doanh nghiệp – nhóm có lãi suất cho vay thấp hơn so với nhóm khách hàng cá nhân ở một số ngân hàng trong bối cảnh cho vay nhóm khách hàng cá nhân phục hồi chậm hơn kỳ vọng.