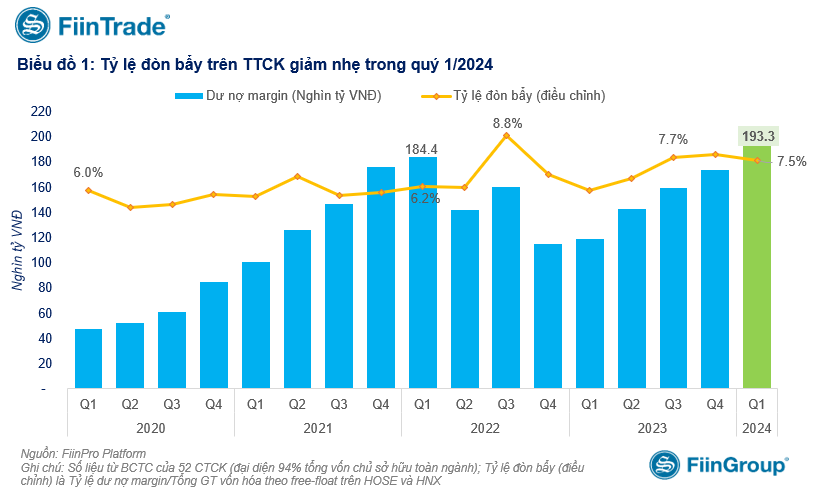

Thống kê của FiinTrade từ báo cáo tài chính (BCTC) quý I/2024 của 52 công ty chứng khoán (đại diện 94% quy mô vốn chủ sở hữu của toàn ngành) cho thấy dư nợ cho vay giao dịch ký quỹ (margin) đạt gần 193,3 nghìn tỷ đồng tại thời điểm cuối quý I/2024, tăng +62,4% so với cùng kỳ năm trước và +11,2% so với cuối năm 2023. Quy mô dư nợ margin này đã vượt đỉnh cũ thiết lập đầu năm 2022.

Tuy nhiên xét mức độ tương quan giữa Margin và một số các chỉ số liên quan đến thanh khoản đều đang ở ngưỡng thấp hơn so với giai đoạn đỉnh 2022. Cụ thể:

Tỷ lệ đòn bẩy (Tỷ lệ giữa Margin/Tổng vốn hóa): vẫn đang trong xu hướng giảm nhẹ về mức 7,5% so với mức 7,8% cuối quý I/2024 và mức đỉnh 8,8% cuối quý III/2022.

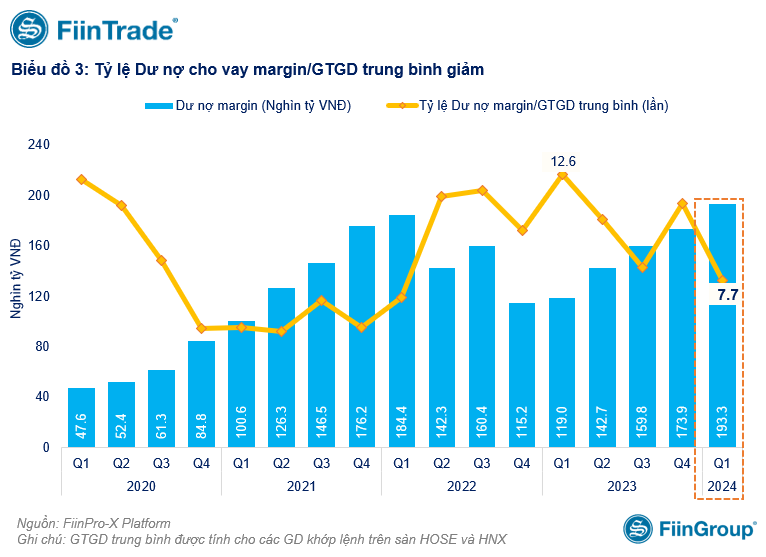

Tỷ lệ dư nợ margin/Giá trị giao dịch bình quân: giảm về 7,7 lần cuối quý I/2024 từ mức 11,3 lần vào cuối năm 2023 nhờ thanh khoản cải thiện mạnh.

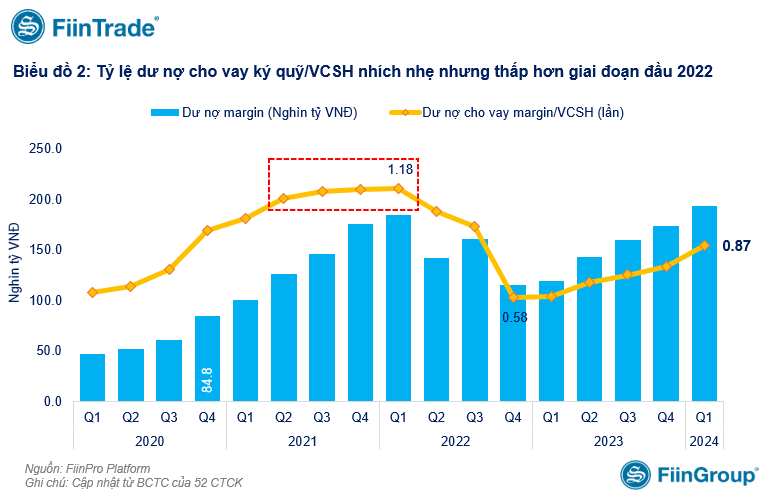

Tỷ lệ dư nợ margin/Tổng vốn chủ sở hữu: nhích nhẹ lên 0,87 lần tại thời điểm cuối quý I/2024 từ mức 0,75 lần cuối năm 2023. Mặc dù có xu hướng tăng dần lên tuy nhiên mức này vẫn đang thấp hơn đáng kể so với mức 1,3 lần của quý I/2022 nhờ quy mô vốn chủ của các CTCK tăng mạnh trong thời gian vừa qua giúp cho CTCK có thêm nhiều dư địa để tăng cho vay.

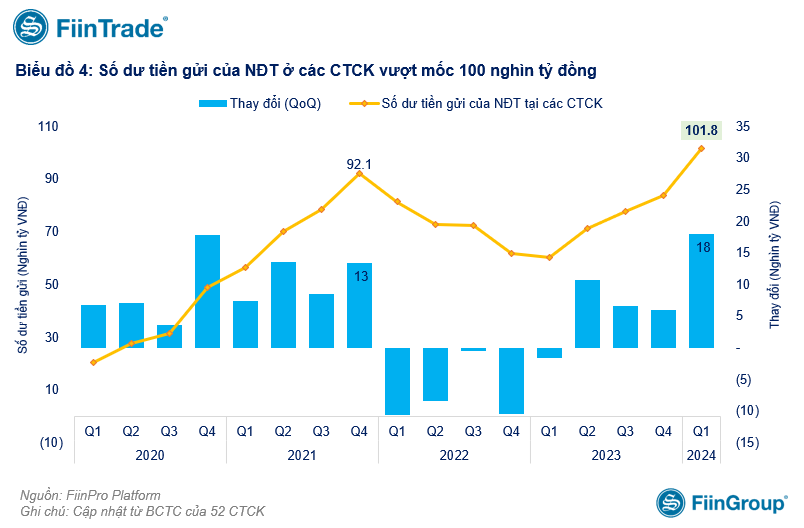

Ngoài ra, số dư tiền gửi của nhà đầu tư (NĐT) tại các CTCK cũng tăng mạnh hơn 21 nghìn tỷ đồng (+26%) so với cuối năm 2023 đạt gần 100,8 nghìn tỷ đồng. Đây là mức tăng theo quý mạnh nhất trong 5 năm gần đây.

Trên thị trường, cả cung và cầu margin cùng tăng. Cụ thể, với quy mô vốn chủ sở hữu tăng gần 40 nghìn tỷ (+22%) từ đầu năm 2023, các CTCK còn dư địa để đẩy mạnh vốn đối với hoạt động cho vay margin.

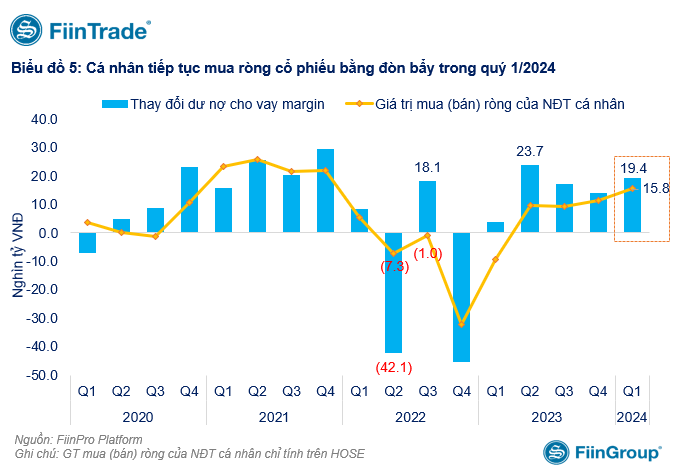

Về phía cầu, số lượng NĐT mới tham gia thị trường liên tục gia tăng (khoảng 1,68 triệu tài khoản mở mới từ đầu năm 2023 đến nay), nâng tổng số lượng tài khoản giao dịch của nhà đầu tư cá nhân lên hơn 7,63 triệu tài khoản vào cuối tháng 3/2024. Trong quý I/2024, NĐT cá nhân mua ròng 15,8 nghìn tỷ đồng trên HOSE, gần tương đương lượng margin tăng thêm trong cùng quý (19,4 nghìn tỷ đồng) và đây là quý thứ 4 liên tiếp cá nhân mua ròng.

Như vậy, mặc dù quy mô dư nợ margin tại thời điểm cuối quý I/2024 ở mức cao nhất từ trước đến nay nhưng các tỷ lệ liên quan đến dư nợ margin không thể hiện trạng thái rủi ro lớn giống như giai đoạn đầu năm 2022.

Nhìn lại thời điểm cuối quý I/2022 khi VN-Index ở vùng đỉnh lịch sử, thị trường xuất hiện nhiều dấu hiệu rủi ro liên quan đến margin, bao gồm (1) dư nợ margin đạt đỉnh, (2) nguồn tài trợ margin thường ở trạng thái “căng” với tỷ lệ dư nợ margin/vốn chủ sở hữu trên 1,2 lần trong nhiều quý liên tiếp, (3) tỷ lệ đòn bẩy duy trì ở mức cao, (4) số dư tiền gửi của NĐT bất ngờ giảm hơn 10,7 nghìn tỷ đồng, và (5) thanh khoản giảm mạnh. Thực tế cho thấy áp lực “margin call” có xuất hiện ngay sau đó.

Trong tuần vừa qua, VN-Index ghi nhận mức giảm điểm mạnh nhất trong 2 năm qua, giảm -101,75 điểm tương đương -7,97%. Số lượng cổ phiếu có giá giảm mạnh trên 8% chiếm khoảng 1/3 mã niêm yết trên HOSE. Mức rơi mạnh và trên diện rộng này có thể tạo sức ép lên các tài khoản đang ở trạng thái đòn bẩy cao nếu thị trường tiếp tục xu hướng điều chỉnh trong tuần này.