Hàng loạt doanh nghiệp lớn trong lĩnh vực bán lẻ, tiêu dùng, công nghệ và tài chính đã và đang khởi động kế hoạch niêm yết, coi đây là cơ hội tận dụng dòng tiền dồi dào, mức định giá hấp dẫn và triển vọng nâng hạng thị trường trong thời gian tới.

*Doanh nghiệp lớn tăng tốc lên sàn

Một trong những điểm nhấn được thị trường chú ý là chiến lược mới của Công ty cổ phần Đầu tư Thế giới Di động (mã chứng khoán: MWG). Doanh nghiệp này công bố kế hoạch tách hai chuỗi bán lẻ điện thoại – phụ kiện Thegioididong.com và Điện máy xanh thành công ty niêm yết độc lập với tên gọi chung MW, dự kiến IPO vào năm 2030. Điểm đáng chú ý là mục tiêu IPO không phải để huy động vốn, mà nhằm “định giá đúng giá trị, vai trò và vị thế” của chuỗi bán lẻ điện máy lớn nhất Việt Nam. MWG đặt mục tiêu tăng gấp đôi lợi nhuận so với năm 2025, duy trì mức tăng trưởng trên 15%/năm nhờ chuyển đổi từ bán lẻ sản phẩm sang cung cấp giải pháp trọn vòng đời và phát triển Super App (siêu ứng dụng tích hợp nhiều dịch vụ như mua sắm, thanh toán, chăm sóc khách hàng trên cùng một nền tảng) dựa trên nền tảng khách hàng thân thiết.

MWG cũng đang nhân bản mô hình kinh doanh ra nước ngoài. Tại Indonesia, chuỗi EraBlue hiện dẫn đầu thị trường về doanh thu và số lượng cửa hàng, đã đạt điểm hòa vốn và đặt mục tiêu mở rộng lên 500 cửa hàng, trở thành trụ cột trong chiến lược quốc tế.

Song song với đó, Bách hóa xanh được định hướng IPO trước năm 2030. Doanh nghiệp tập trung phát triển cả kênh offline lẫn online, chú trọng chất lượng hàng hóa và tối ưu vận hành. Kế hoạch năm 2025 đặt mục tiêu doanh thu 51.500 tỷ đồng, tăng 25,2%, lợi nhuận sau thuế 570 tỷ đồng, gấp hơn 5 lần so với năm trước. Đáng chú ý, chỉ trong 6 tháng đầu năm 2025, Bách hóa xanh đã mở mới 414 cửa hàng, hơn một nửa tại miền Trung, đồng thời cải thiện rõ rệt hiệu quả lợi nhuận ở cấp độ cửa hàng.

Nếu hoàn tất IPO MW và Bách hoá Xanh, Thế giới Di động sẽ vận hành theo cấu trúc “kiềng ba chân”: MW – bán lẻ điện máy, công nghệ và mở rộng quốc tế; Bách hoá Xanh – bán lẻ thực phẩm tiêu dùng đa kênh; và mảng thứ ba gồm An Khang (chuỗi nhà thuốc), Avakids (hệ thống bán lẻ sản phẩm mẹ và bé) cùng các hoạt động đầu tư quốc tế – phát triển theo chiến lược “chậm mà chắc”.

Ngoài Thế giới Di động, thị trường chứng kiến loạt kế hoạch IPO từ các doanh nghiệp tài chính – chứng khoán. Công ty cổ phần Chứng khoán VPS dự kiến tổ chức Đại hội cổ đông bất thường vào tháng 10/2025, với nội dung chính là thông qua kế hoạch IPO ngay trong năm. VPS nhiều năm liền giữ vị trí số một thị trường môi giới, dẫn đầu cả trên HOSE, HNX, UPCOM và phái sinh trong suốt 18 quý liên tiếp.

Công ty cổ phần Chứng khoán VPBank (VPBankS) cũng dự kiến IPO trong quý IV năm nay. Đây là công ty chứng khoán duy nhất trong hệ sinh thái VPBank, ghi nhận lợi nhuận trước thuế gần 900 tỷ đồng trong 6 tháng đầu năm 2025, tăng 80% so với cùng kỳ. Tính đến nay, VPBankS có tổng tài sản gần 51.000 tỷ đồng, vốn chủ sở hữu đạt gần 18.200 tỷ đồng.

Công ty cổ phần Chứng khoán Kỹ Thương (TCBS) – công ty con của Techcombank – đã được cấp Giấy chứng nhận chào bán cổ phiếu IPO, dự kiến phát hành hơn 231 triệu cổ phiếu, tương đương 11,1% vốn điều lệ, với giá 46.800 đồng/cổ phiếu, định giá công ty khoảng 3,7 tỷ USD. Trong khi đó, Công ty cổ phần Chứng khoán KAFI lên kế hoạch tăng vốn điều lệ từ 5.000 tỷ đồng lên 7.500 tỷ đồng, dự kiến phát hành 250 triệu cổ phần cho cổ đông hiện hữu, có thể thu về 2.500 tỷ đồng nếu IPO thành công.

Với thị trường bán lẻ và tiêu dùng cũng nổi bật nhờ các “ứng viên” IPO lớn. Chuỗi cà phê Highlands Coffee đang phối hợp với các ngân hàng đầu tư quốc tế như UBS và Jefferies để chuẩn bị IPO tại Việt Nam. Công ty cổ phần Dược phẩm FPT Long Châu đã hoàn tất bán 10% vốn cho đối tác Creador SDN Bhd, coi đây là bước đi tạo tiền đề để lên sàn. Công ty cổ phần Chăn nuôi C.P. Việt Nam - doanh nghiệp lớn trong ngành thực phẩm cũng đang đẩy nhanh tiến trình IPO để huy động vốn mở rộng hoạt động kinh doanh.

Những động thái này cho thấy các doanh nghiệp lớn ở nhiều lĩnh vực khác nhau đã bắt đầu nhập cuộc, biến làn sóng IPO thành điểm nhấn đáng chú ý của thị trường.

*Tầm nhìn và cơ hội

Theo các chuyên gia, giai đoạn 2025 – 2030 sẽ là thời kỳ bùng nổ huy động vốn qua kênh chứng khoán tại Việt Nam, khi hàng loạt tên tuổi lớn như Highlands Coffee, Long Châu, Bách hóa xanh, Viettel IDC, Meey Group, EST Việt Nam… khởi động kế hoạch IPO.

Nếu Việt Nam được nâng hạng từ thị trường “cận biên” lên “mới nổi”—dự kiến vào tháng 9 tới đây, nhiều chuyên gia kỳ vọng sẽ xảy ra làn sóng IPO đáng chú ý. Dragon Capital cho rằng, giai đoạn 2026–2027 có thể chứng kiến tổng giá trị niêm yết mới lên đến hàng chục tỷ USD, với sự tham gia của các ứng viên lớn như Thaco Auto, Bách hoá Xanh, Golden Gate, Highlands Coffee, TCBS, Misa, VNPay, Viettel IDC, Long Châu Pharmacy, Datviet Vac và Galaxy Media.

Riêng giai đoạn 2025 - 2027, ước tính tổng giá trị niêm yết mới có thể đạt 47,5 tỷ USD; trong đó, nhóm tiêu dùng chiếm khoảng 12,8 tỷ USD (với những cái tên lớn như Thaco Auto, Bách hóa xanh, Golden Gate, Highlands Coffee), lĩnh vực dịch vụ tài chính hơn 5 tỷ USD, công nghệ khoảng 4,7 tỷ USD, còn nhóm doanh nghiệp từ UPCOM chuyển sang HOSE đóng góp khoảng 20 tỷ USD.

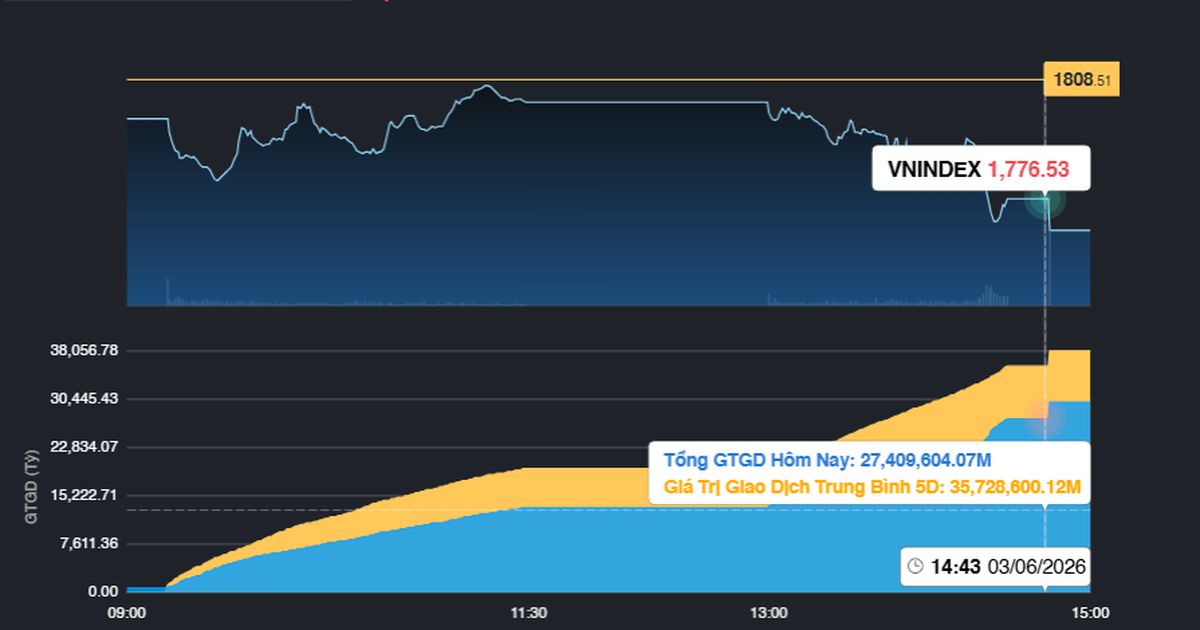

Việc nâng hạng thị trường không chỉ thu hút dòng vốn quốc tế mà còn gia tăng thanh khoản, giúp doanh nghiệp trong nước tiếp cận vốn nước ngoài với chi phí thấp hơn. Bối cảnh lãi suất tiết kiệm trong nước ở mức thấp, chỉ khoảng 5 - 6%/năm, cũng là yếu tố thuận lợi để IPO trở thành kênh huy động hấp dẫn cả với doanh nghiệp lẫn nhà đầu tư.

Giới phân tích nhận định, các “bom tấn” IPO trong thời gian tới không chỉ mang tính biểu tượng mà còn tạo hiệu ứng lan tỏa, thúc đẩy thị trường chứng khoán Việt Nam tiến gần hơn tới mục tiêu nâng tầm trên bản đồ tài chính toàn cầu. Việc nhiều doanh nghiệp lớn cùng nhập cuộc trong bối cảnh thị trường đang ở vùng đỉnh càng củng cố kỳ vọng về một giai đoạn sôi động, nơi IPO trở thành "chất xúc tác" quan trọng cho sự phát triển bền vững của thị trường chứng khoán.