Còn quá sớm để dự báo về xu hướng trở lại của dòng vốn ngoại

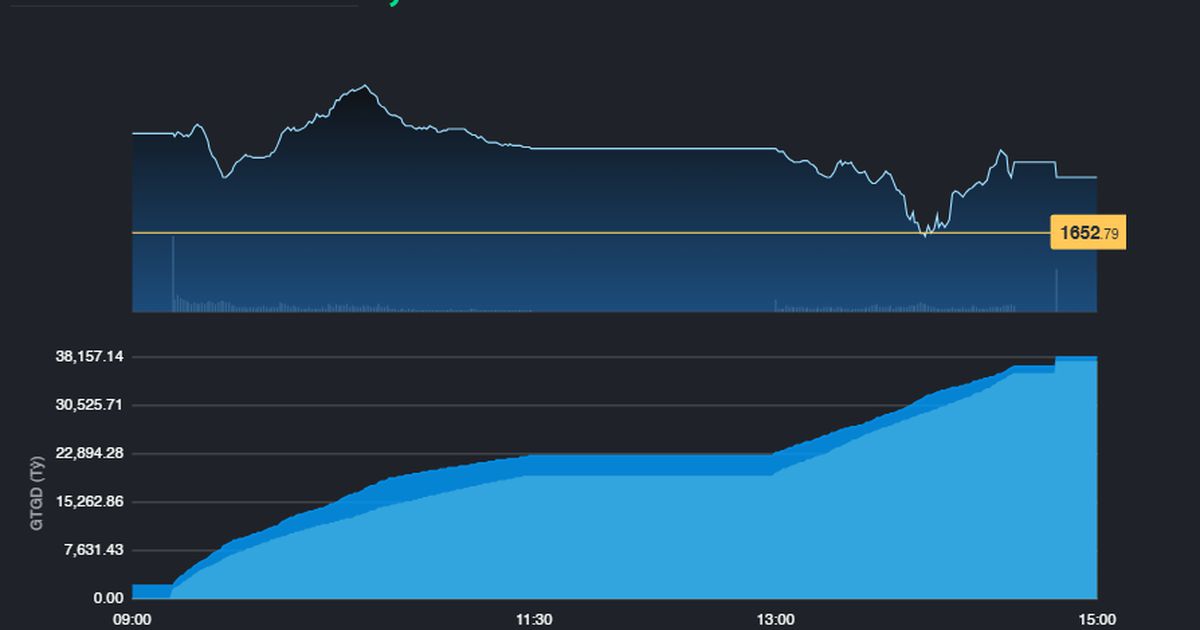

Sau 4 tháng đầu năm 2025 chứng kiến nhà đầu tư nước ngoài liên tục bán ròng, khối ngoại đã trở lại trạng thái mua ròng trong tháng 5 với việc mua ròng gần 57,8 triệu đơn vị với tổng giá trị mua ròng tương ứng đạt 473 tỷ đồng, trong đó, riêng sàn HOSE khối lượng mua ròng đạt gần 80 triệu đơn vị và giá trị mua ròng đạt hơn 895 tỷ đồng.

Dù giá trị mua ròng trong tháng qua không lớn nhưng động thái mua ròng của khối ngoại đã lan tỏa tâm lý tích cực lên thị trường chung. Điều này được minh chứng là chỉ số VN-Index đã ghi nhận tháng tăng điểm ấn tượng (tăng hơn 105 điểm, tương ứng tăng hơn 8,6%, lên mức hơn 1.330 điểm) và khép lại tháng 5 ở vùng đỉnh của 3 năm.

Chia sẻ tại Diễn đàn đầu tư 2025 với chủ đề các kênh đầu tư truyền thống - cơ hội trong thị trường nhiều ẩn số diễn ra chiều ngày 3/6, ông Lê Hoài Anh, Giám đốc điều hành Quỹ Affinity Equity Partners cho rằng hiện có một số yếu tố mà nhà đầu tư nước ngoài đặc biệt quan tâm khi cân nhắc rót vốn vào thị trường Việt Nam, trong đó nổi bật là câu chuyện tăng trưởng tín dụng của hệ thống ngân hàng. Tuy nhiên, theo ông rất khó để đưa ra dự đoán chính xác về xu hướng dòng tiền ngoại trong 6 - 12 tháng tới.

"Xét trên toàn thị trường, nhiều khả năng sẽ không có biến động lớn về dòng vốn trong ngắn hạn. Nguyên nhân là bởi chi phí vốn trên thế giới vẫn đang duy trì ở mức cao, với lãi suất cơ bản dao động trong khoảng 4,5 - 5%/năm. Để thu hút được dòng tiền nước ngoài, thị trường Việt Nam cần đảm bảo mức lợi suất hấp dẫn khoảng 15 - 20% nhằm bù đắp rủi ro về tỷ giá", ông Lê Hoài Anh nhìn nhận.

Ông Lê Hoài Anh cho biết thêm, trong thời gian qua, các kênh đầu tư tại Mỹ, chẳng hạn như chỉ số S&P 500 đã mang lại mức lợi suất tốt, khiến Việt Nam gặp nhiều cạnh tranh trong việc thu hút vốn. Trong khi đó, VN-Index vẫn dao động quanh vùng 1.200 điểm, chưa có sự bứt phá rõ ràng.

“Dù nền kinh tế Việt Nam có nhiều điểm sáng, nhưng với các nhà đầu tư quốc tế, cơ hội tại các thị trường khác hiện cũng đang rất hấp dẫn”, ông nói.

Đồng quan điểm, bà Thiều Thị Nhật Lệ, Tổng Giám đốc Công ty Cổ phần Quản lý quỹ UOB Asset Management (Việt Nam) cho biết, thực tế dòng vốn ngoại, đặc biệt là từ các tổ chức đầu tư lớn thường được phân bổ theo từng khu vực địa lý cụ thể. Như năm ngoái, hiệu suất đầu tư tại Mỹ rất tích cực nên dòng vốn có xu hướng dồn về thị trường này. Tại Việt Nam, yếu tố tỷ giá tiếp tục là một điểm cần cân nhắc.

Dù vậy, về mặt định giá, Tổng Giám đốc UOB Việt Nam cho rằng sau cú sập của thị trường vào tháng 4, mặt bằng định giá ở Việt Nam đã trở nên hấp dẫn hơn. Song, để đưa ra một dự báo chắc chắn về xu hướng dòng vốn ngoại thì vẫn còn quá sớm.

“Chúng ta cần thêm vài tháng nữa để chờ kết quả các cuộc đàm phán giữa Mỹ và Việt Nam, cũng như với các quốc gia khác”, Tổng Giám đốc UOB Việt Nam nói và đánh giá thực tế Việt Nam có nhiều lợi thế như dân số đông khoảng 100 triệu người, dân số trẻ và nhu cầu tiêu dùng nội địa rất mạnh. Ngoài ra, Việt Nam còn có vai trò chiến lược trong khu vực, nên các cuộc đàm phán với Mỹ không chỉ xoay quanh thương mại mà còn bao hàm cả yếu tố chính trị.

Xu hướng thận trọng trong ngắn hạn

Về nhóm ngành tiềm năng, trên cơ sở thận trọng, Tổng Giám đốc UOB Việt Nam cho biết quỹ này ưu tiên các ngành và doanh nghiệp có thế mạnh nội tại ở Việt Nam, đồng thời hạn chế đầu tư vào các ngành liên quan đến xuất khẩu.

“Sau cú rơi của thị trường vào tháng 4, khi Mỹ công bố thuế đối ứng, định giá cổ phiếu trở nên hấp dẫn hơn. Đây là cơ hội để những đơn vị đầu tư dài hạn như UOB giải ngân vào các doanh nghiệp tốt, có câu chuyện tăng trưởng trong năm nay, trong bối cảnh Chính phủ đang đẩy mạnh đầu tư công và tháo gỡ thể chế để hướng đến mục tiêu tăng trưởng GDP 8% cho năm 2025”, bà Nhật Lệ nhấn mạnh.

Cụ thể, Tổng Giám đốc UOB Việt Nam cho hay có một số nhóm ngành hiện nay quỹ này đang quan tâm nhiều hơn. Thứ nhất là ngành ngân hàng, vì mục tiêu tăng trưởng tín dụng năm nay tương đối cao 16%, và cũng sẽ hưởng lợi từ việc đẩy mạnh giải ngân đầu tư công.

Thứ hai là ngành xây dựng và vật liệu xây dựng. Đây là nhóm ngành được hưởng lợi khi các dự án trọng điểm, đặc biệt là đầu tư cơ sở hạ tầng được Chính phủ đẩy mạnh trong năm nay như một trong những biện pháp chính hỗ trợ tăng trưởng kinh tế.

Tiếp theo là bán lẻ và tiêu dùng. Mặc dù tình hình thế giới còn nhiều bất ổn, nhưng sức mua trong nước cho đến thời điểm hiện tại vẫn cho thấy những dấu hiệu tương đối tích cực. Cho nên, ngành vẫn có triển vọng tăng trưởng.

Ngành bất động sản cũng có nhiều tiềm năng tăng trưởng khi Chính phủ đang tích cực hỗ trợ tháo gỡ các vướng mắc pháp lý cho trên 2.000 dự án. Nếu điều này được thực hiện tốt, rõ ràng đây là một cú hích lớn cho ngành bất động sản.

Ngoài ra, các công ty trong lĩnh vực công nghệ và logistics có cơ hội tăng trưởng khi xu hướng dịch chuyển đầu tư trên toàn cầu vẫn diễn ra và Việt Nam có thể vẫn là điểm đến tiềm năng, điều này thể hiện qua con số vốn FDI đăng ký và giải ngân trong 4 tháng đầu năm vẫn tăng trưởng so với cùng kỳ.

Tuy nhiên, để có thể đưa ra lựa chọn đầu tư hợp lý, bà Lệ cho rằng vẫn phải chờ đợi thời điểm Mỹ chính thức áp dụng chính sách thuế quan mới bởi quan ngại về chính sách thuế của Tổng thống Trump vẫn là một trong những quan ngại chính của tất cả các nhà đầu tư, không chỉ ở Việt Nam.

Mặc dù vậy, bà Lệ dự đoán mức thuế Mỹ áp đối với Việt Nam sau đàm phán sẽ không cao như dự kiến và mức thuế này cũng sẽ không phải áp cho tất cả các mặt hàng xuất khẩu của Việt Nam sang Mỹ.

Ở góc nhìn tương tự, ông Lê Hoài Anh nhận định sẽ không có một mức thuế chung là 20% hay 25% cho tất cả các mặt hàng. Như bản thân Tổng thống Trump đã nói rằng sẽ không đánh thuế để đưa những ngành sản xuất, ví dụ như dệt may, giày dép, gia công,… trở về Mỹ. Do đó, mức thuế đối với những ngành này - mà ở Việt Nam chiếm tỷ trọng rất lớn trong xuất khẩu, khoảng 40-50% - sẽ ở mức độ vừa phải.

“Chúng ta không thể nói trước được là bao nhiêu, nhưng điều quan trọng là nếu không bị thấp hơn, không bị cao hơn các sản phẩm sản xuất từ các nước khác, thì tính cạnh tranh của hàng Việt Nam sẽ càng tốt hơn. Và đối với những sản phẩm đó, tôi nghĩ thậm chí nó sẽ là tích cực cho Việt Nam. Bởi vì, như ông Trump nói, không đưa các sản phẩm đó về sản xuất ở Mỹ nữa mà có thể ở các nước khác. Trong khi đó, những cơ sở sản xuất ở những nước như Việt Nam, các doanh nghiệp cũng không có lý do gì để đưa những sản xuất đó sang nước khác vì mất rất nhiều thời gian và Việt Nam vẫn có những lợi thế cạnh tranh”, ông Lê Hoài Anh nhận định.

Thậm chí, theo ông điều này có thể sẽ còn tốt hơn, vì một số ngành sản xuất như dệt may, da giày, gia công có thể đã dịch chuyển từ Trung Quốc và tiếp tục dịch chuyển sang Việt Nam.

Còn đối với những ngành sản xuất, lắp ráp điện tử, điện thoại di động,… thì còn phụ thuộc rất nhiều vào những đàm phán giữa chính quyền Tổng thống Trump và các nước khác như Hàn Quốc, Nhật Bản, hay bản thân những doanh nghiệp của Mỹ về những mặt hàng đó.

Với những hàng nông nghiệp và hàng thủy sản, ông Lê Hoài Anh cho rằng phải xem xét theo từng mặt hàng. Hiện tại, là một cơ hội rất tốt cho các doanh nghiệp Việt Nam để tìm kiếm các thị trường khác để đa dạng hóa thị trường dù điều này cần có thời gian chuyển dịch.

Với cơ hội và thách thức đan xen giữa các nhóm ngành, bà Dương Kim Anh, Giám đốc đầu tư Công ty Quản lý Quỹ Vietcombank (VCBF), cho biết đơn vị bà không phân bổ ngành từ trên xuống mà lựa chọn theo từng doanh nghiệp.

“Chúng tôi sẽ lựa chọn từ dưới lên xem những doanh nghiệp nào phù hợp nhất với tiêu chí đầu tư của mình hay phù hợp nhất với chiến lược đầu tư của từng quỹ mà chúng tôi đang đầu tư, thay vì đánh giá dựa trên nhóm ngành”, bà Kim Anh chia sẻ.

Theo bà, dưới tác động của các chính sách thuế quan mới của Mỹ, nhiều ngành bị ảnh hưởng như dệt may, thủy sản, đồ gỗ, hay bất động sản khu công nghiệp. Tuy nhiên, trong từng nhóm ngành, mức độ chịu ảnh hưởng của các doanh nghiệp lại khác nhau. Ví dụ cùng là doanh nghiệp dệt may hay thủy sản, có doanh nghiệp tập trung nhiều vào thị trường Mỹ thì trong ngắn hạn rất khó để có thể đa dạng hóa thị trường, tiếp tục đi tìm kiếm những bạn hàng khác nhưng cũng có những doanh nghiệp ngay từ ban đầu, đã phân bổ thị trường hợp lý hoặc có năng lực sản xuất đặc thù khiến đối tác khó tìm nguồn thay thế.

Do đó, đối với từng doanh nghiệp trong nhóm dệt may hay thủy sản, cần xem xét mức độ ảnh hưởng như thế nào để quyết định tỷ trọng, chứ không phải cứ thuộc ngành đó là phải giảm hoàn toàn tỷ trọng.

Đối với doanh nghiệp khu công nghiệp, bà Kim Anh cho biết tâm lý chung của các nhà đầu tư là vẫn đang “chờ đợi và quan sát”. Xu hướng hiện nay là Việt Nam sẽ tập trung thu hút FDI có chọn lọc hơn. Tức là trước đây có thể ai vào cũng mở cửa, nhưng bây giờ sẽ phải chọn lọc những doanh nghiệp có chuyển giao công nghệ, hoặc tham gia ở công đoạn giá trị gia tăng cao hơn, hoặc có kế hoạch xây dựng cả một chuỗi cung ứng ở Việt Nam.

Trong những trường hợp đó, các doanh nghiệp khu công nghiệp có quỹ đất tốt, quỹ đất sạch, đặc biệt là những khu công nghiệp chú trọng yếu tố môi trường hay ESG sẽ là đối tượng được hưởng lợi. Bởi vì chỉ cần chính sách thuế quan rõ ràng hơn thì đây sẽ là những doanh nghiệp đầu tiên có thể thu hút được các đối tượng hoặc doanh nghiệp FDI tốt nhất, có kế hoạch dài hạn tại Việt Nam. “Đối với những doanh nghiệp này, chúng tôi không những không giảm tỷ trọng mà còn tăng tỷ trọng”, bà Kim Anh cho biết.

.jpg)