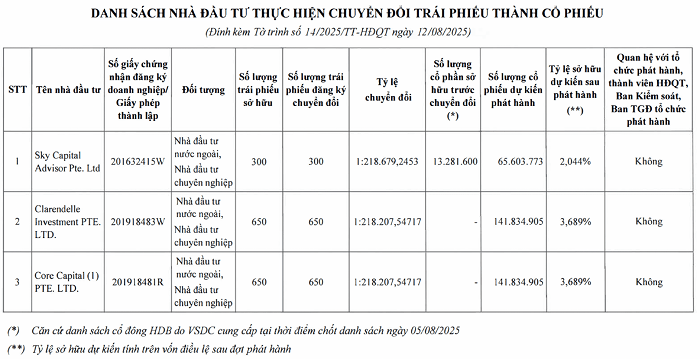

Theo thông tin công bố từ HDBank, ngân hàng đã phát hành gần 349,3 triệu cổ phiếu, tương ứng 100% khối lượng dự kiến, để chuyển đổi cho ba nhà đầu tư tổ chức nước ngoài gồm Sky Capital Advisor Pte. Ltd, Clarendelle Investment Pte. Ltd và Core Capital Pte. Ltd.

Cụ thể, Sky Capital Advisor Pte. Ltd nắm giữ 300 trái phiếu, Clarendelle Investment Pte. Ltd và Core Capital Pte. Ltd mỗi đơn vị sở hữu 650 trái phiếu. Sau chuyển đổi, Sky Capital Advisor nâng tỷ lệ sở hữu từ hơn 13,3 triệu cổ phiếu lên gần 78,9 triệu cổ phiếu, tương đương 2,04% vốn điều lệ. Hai cổ đông ngoại còn lại nắm giữ tổng cộng hơn 142 triệu cổ phiếu, tương đương 3,68% vốn điều lệ.

Tỷ lệ sở hữu nước ngoài tại HDBank vì vậy đã tăng từ khoảng 16,57% lên 24,15%. Toàn bộ cổ phiếu phát hành thêm không bị hạn chế chuyển nhượng, và quá trình hoàn tất thủ tục chuyển giao cổ phiếu dự kiến diễn ra từ nay đến hết quý II/2026, tùy theo phê duyệt của cơ quan quản lý.

Việc tăng vốn điều lệ giúp HDBank tiếp tục mở rộng quy mô hoạt động, đáp ứng các yêu cầu an toàn vốn theo chuẩn Basel III và hỗ trợ cho chiến lược tăng trưởng bền vững trong những năm tới.

Theo kế hoạch, ngân hàng sẽ ưu tiên sử dụng nguồn vốn mới để đầu tư công nghệ, phát triển ngân hàng số, mở rộng mạng lưới và nâng cao năng lực tài chính phục vụ khách hàng cá nhân và doanh nghiệp nhỏ – vừa (SME).

Cùng với hoạt động chuyển đổi trái phiếu, HDBank cũng đang chủ động cơ cấu danh mục nợ thông qua việc phát hành mới và mua lại trước hạn các lô trái phiếu dài hạn. Từ đầu năm 2025, ngân hàng đã phát hành nhiều lô trái phiếu kỳ hạn 2–8 năm, lãi suất dao động từ 7,47%/năm, tổng giá trị huy động lên tới hàng nghìn tỷ đồng.

Song song đó, một số lô trái phiếu phát hành từ năm 2023–2024 được ngân hàng mua lại trước hạn để tối ưu chi phí vốn và cân đối cấu trúc nguồn vốn.

Về kết quả kinh doanh, theo báo cáo tài chính bán niên 2025, lợi nhuận trước thuế 6 tháng đầu năm 2025 đạt hơn 10.000 tỷ đồng, tăng gần 26% so với cùng kỳ năm trước và là mức cao nhất kể từ khi thành lập. Tổng tài sản đạt hơn 784.000 tỷ đồng, tăng 12,4% so với đầu năm; dư nợ tín dụng đạt hơn 517.000 tỷ đồng, tăng 18,2% - cao gấp đôi mức tăng trưởng trung bình của toàn ngành.

Thu nhập lãi thuần đạt 17.227 tỷ đồng, tăng 15,8%; thu nhập ngoài lãi (dịch vụ, ngân hàng số, ngoại hối…) tăng hơn 210% so với cùng kỳ, giúp tổng thu nhập hoạt động đạt hơn 20.800 tỷ đồng, tăng khoảng 30%.

Kết thúc phiên giao dịch ngày 14/10, giá cổ phiếu của HDB ở mốc 32.650 đồng/CP, tăng hơn 30% so với đầu năm.

.png)