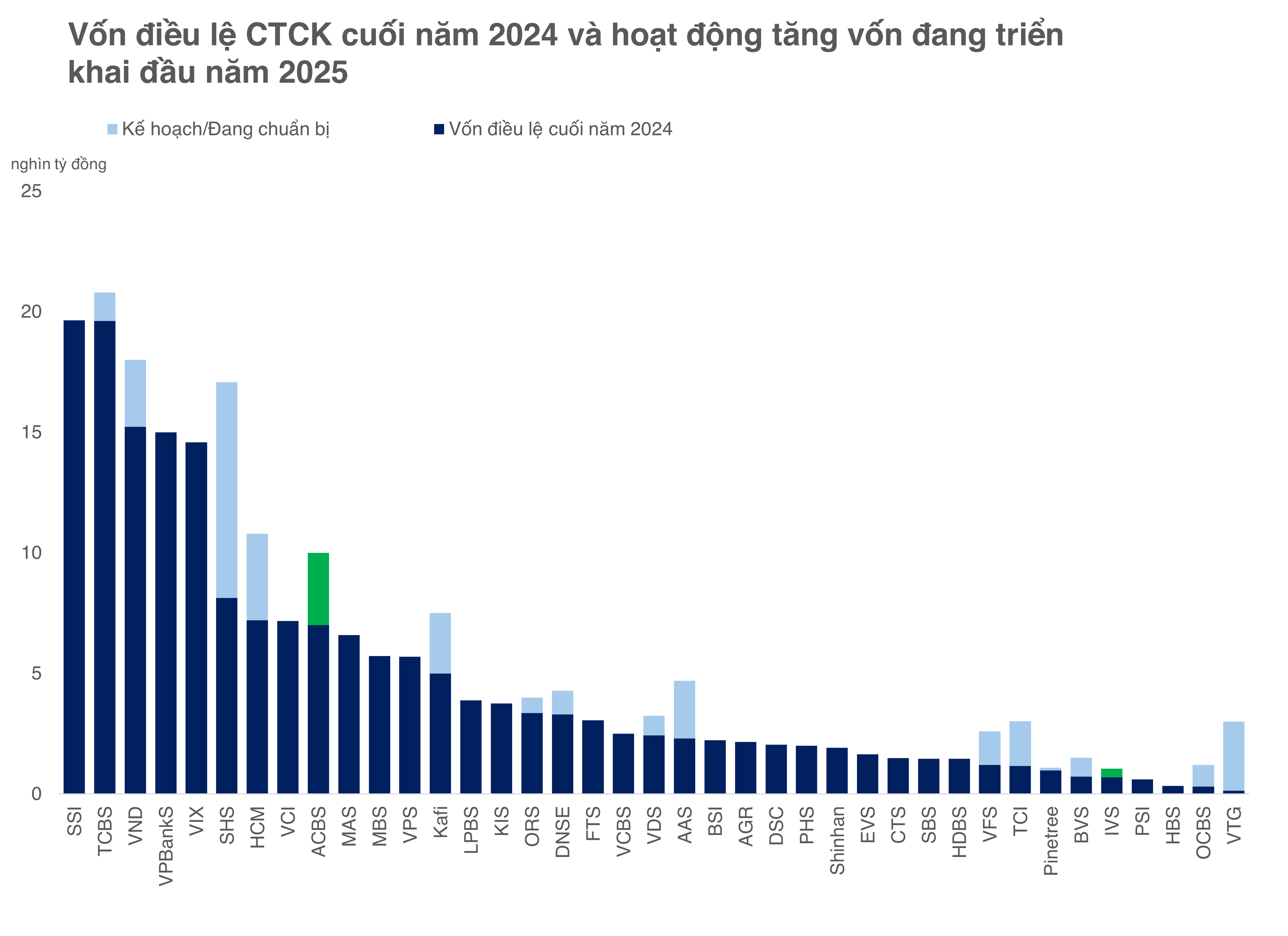

ĐHĐCĐ thường niên 2025 của Chứng khoán TCI sẽ tổ chức vào ngày 17/4. Các tài liệu được bổ sung trước đại hội cho thấy TCI sẽ nối lại kế hoạch tăng vốn đã xin dừng ở năm ngoái.

Công ty sẽ triển khai phát hành cổ phiếu ra công chúng với tỷ lệ 1:1, tương đương chào bán mới 115,62 triệu cổ phiếu tại giá 10.000 đồng/cổ phiếu. Đồng thời sẽ phát hành riêng lẻ 70 triệu cổ phiếu cho nhà đầu tư ngoại, PAVO CAPITAL HONG KONG LIMITED.

Tổng cộng số tiền thu được từ 2 đợt chào bán là hơn 1.800 tỷ đồng trong đó Công ty sẽ sử dụng hơn 900 tỷ đồng để giảm dư nợ.

Được biết, tính tới cuối năm 2024, nợ ngắn hạn của Chứng khoán TCI đang có hơn 900 tỷ đồng trong đó, có gần 500 tỷ đồng là vay ngắn hạn và gần 400 tỷ đồng là trái phiếu ngắn hạn.

Trong khi đó, vốn điều lệ của Chứng khoán TCI dự kiến sẽ tăng thêm gấp 2,6 lần sau các đợt tăng vốn, đạt hơn 3.000 tỷ đồng.

Năm 2025, TCI đặt mục tiêu doanh thu 276,6, lợi nhuận trước thuế 125 tỷ đồng. Tương ứng, doanh thu tăng trưởng 19,3% so với cùng kỳ và lợi nhuận tăng trưởng hơn 2 lần. Tỷ lệ cổ tức chi trả cho năm 2025 dự kiến là 5%.

Ngoài các nội dung quan trọng kể trên, ĐHĐCĐ thường niên ngày 17/4 cũng sẽ thông qua một số nội dung đáng chú ý khác như chuyển nhượng phần vốn góp của Công ty tại Công ty TNHH Quản lý quỹ Thành Công, miễn nhiệm và bầu mới thành viên HĐQT.

Trên thị trường chứng khoán, cổ phiếu TCI đã giảm gần 11% từ đầu năm 2025, xuống 7.930 đồng/cổ phiếu (tính đến hết phiên giao dịch 16/4). Còn trong năm 2024, TCI đã giảm hơn 26%.