TCBS sẽ chào bán tối đa 231,15 triệu cổ phiếu lần đầu ra công chúng (IPO), tương đương 11,1% vốn điều lệ hiện tại, với mức giá dự kiến 46.800 đồng/cổ phiếu. Giới phân tích nhẩm tính, mức giá này xét trên lượng cổ phiếu đang lưu hành và lợi nhuận kỳ vọng năm 2025, sẽ tương đương P/E doanh nghiệp ở mức 20 lần.

Theo Fiinpro thì P/E của các công ty chứng khoán đang khoảng từ 20-25 lần, như vậy, mức định giá IPO được HĐQT TCBS phê duyệt nằm trong dải P/E trung bình thấp của ngành, được đánh giá là khá “vừa phải”, chưa phản ánh đầy đủ các yếu tố tạo nên giá trị vượt trội của doanh nghiệp.

Cụ thể: TCBS là công ty đầu ngành nên thông thường sẽ được định giá cao hơn mặt bằng chung; lĩnh vực kinh doanh trọng tâm là quản lý gia sản (Wealth) có quy mô và tiềm năng lớn hơn nhiều so với mảng kinh doanh cổ phiếu – vốn là trọng tâm của phần lớn công ty chứng khoán hiện nay; TCBS sở hữu nhiều chỉ số tài chính và hiệu quả hoạt động vượt trội nhờ vận hành theo mô hình WealthTech hiện đại; và tiềm năng mở rộng sang các mảng kinh doanh nhiều triển vọng như tài sản số hóa (crypto), sản phẩm cấu trúc, cho vay ngang hàng... vẫn chưa được phản ánh vào mức định giá hiện tại.

Theo mức giá chào bán dự kiến hiện tại, tính trên số cổ phiếu đang lưu hành, TCBS được định giá khoảng 3,7 tỷ USD trước thềm IPO. Lượng cổ phiếu đưa ra chào bán IPO khá hạn chế, chỉ tương đương 11,1% vốn điều lệ trước phát hành và 10% vốn điều lệ sau phát hành (mức tối thiểu theo quy định của Luật). Sau đợt chào bán, dự kiến đầu quý 4/2025, TCBS sẽ thu về gần 11.000 tỷ đồng vốn mới, tăng thêm khoảng 35% so với quy mô vốn chủ sở hữu hiện tại, tạo thêm tiền đề cho việc tiếp tục bứt phá trong các năm tới.

Sau IPO, vốn hóa TCBS dự kiến đạt khoảng 4,1 tỷ USD, còn cách khoảng 20% nữa để chạm mục tiêu vốn hóa 5 tỷ USD theo chiến lược 5 năm 2020–2025. Một lãnh đạo của TCBS từng chia sẻ tại hội nghị đầu tư diễn ra đầu tháng 7/2025: “Mục tiêu vốn hóa 5 tỷ USD có đạt hay không sẽ tuỳ thuộc vào nhu cầu và sự quan tâm của nhà đầu tư cá nhân cũng như các quỹ nước ngoài khi TCBS được niêm yết, dự kiến khoảng cuối năm nay”.

TCBS hiện là công ty chứng khoán đứng đầu ngành với vốn chủ sở hữu và lợi nhuận cao nhất ngành, thị phần dẫn đầu ở nhiều mảng cốt lõi như trái phiếu, cho vay ký quỹ... Các doanh nghiệp dẫn đầu ngành thường được thị trường định giá cao hơn trung bình ngành khoảng 20–30%, như VCB trong ngành ngân hàng hay FPT trong lĩnh vực công nghệ thông tin. Với mức định giá P/E mới nằm trong dải thấp của P/E cả ngành chứng khoán, có thể thấy tiềm năng tăng trưởng định giá của TCBS sau khi niêm yết là có cơ sở.

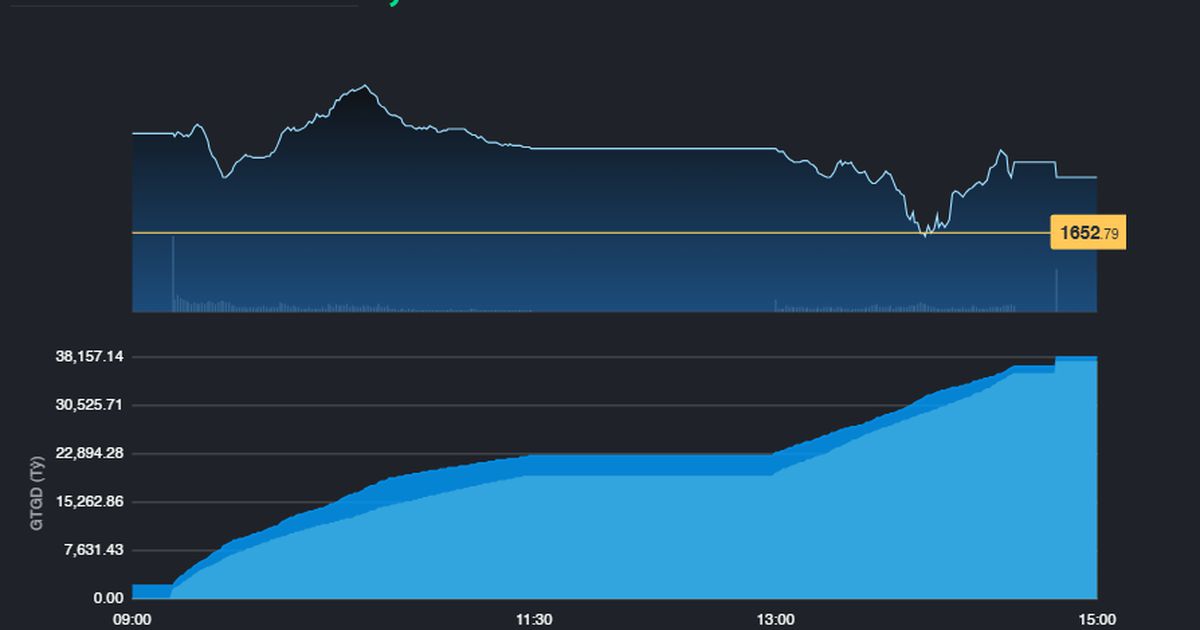

Thương vụ IPO dự kiến của TCBS diễn ra trong bối cảnh thị trường chứng khoán Việt Nam đang trên đà hưng phấn nhờ nền tảng kinh tế vĩ mô cải thiện rõ rệt. Nửa đầu năm 2025, chỉ số VNIndex đã tăng hơn 18%, bứt phá lên 1.557,42 điểm vào ngày 28/7 – mức cao nhất trong 25 năm phát triển thị trường. Thanh khoản thị trường cũng bùng nổ, với phiên giao dịch gần đây ngày 29/7 ghi nhận tổng giá trị giao dịch vượt 70.000 tỷ đồng – mức cao kỷ lục trong lịch sử thị trường chứng khoán Việt Nam, phản ánh dòng tiền nhà đầu tư trở lại mạnh mẽ.

Các nhà đầu tư tổ chức nước ngoài cũng đang theo sát thương vụ TCBS, nhất là khi luật cho phép tổ chức phát hành chủ động quyết định hạn mức sở hữu của khối ngoại. Với mô hình độc đáo, nền tảng công nghệ, dữ liệu, vận hành khác biệt cùng tiêu chuẩn quản trị cao, TCBS dễ dàng trở thành mục tiêu đầu tư hấp dẫn cho các quỹ ngoại dài hạn, đặc biệt trong bối cảnh Việt Nam đang nỗ lực nâng hạng thị trường.

.jpg)