Lượng trái phiếu phát hành trong tháng 6 cao nhất 3 năm

Theo báo cáo tổng quan thị trường trái phiếu của Công ty cổ phần Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating), trong tháng 6/2025 thị trường ghi nhận giá trị phát hành trái phiếu doanh nghiệp (TPDN) theo tháng cao nhất kể từ năm 2022, đạt 94.000 tỷ đồng, tăng 36% so với tháng trước và tiếp nối xu hướng của tháng 5.

Toàn bộ giá trị trái phiếu được phát hành trong tháng 6 đều đến từ các đợt phát hành riêng lẻ, trong đó hơn 80% là trái phiếu ngân hàng. Một số tổ chức có số lượng phát hành lớn có thể kể đến như Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Quân đội (MB) và Ngân hàng TMCP Kỹ Thương Việt Nam (Techcombank) đều có lượng phát hành 5.000 tỷ đồng. Ba ngân hàng này đã hoàn thành khoảng 50% kế hoạch phát hành trái phiếu năm 2025, phần còn lại sẽ tiếp tục được triển khai trong nửa cuối năm.

Ở khối doanh nghiệp phi tài chính, ngành bất động sản nhà ở chiếm thị phần lớn, trong đó Vingroup và các công ty liên quan chiếm 81% lượng phát hành trong 6/2025.

Kỳ hạn phát hành mới trong tháng 6 chủ yếu tập trung vào nhóm 3–5 năm, chiếm hơn 60% tổng khối lượng. Ngoài ra, các trái phiếu không có tài sản bảo đảm chiếm tỷ trọng vượt trội trong tổng phát hành, trong khi trái phiếu có bảo lãnh thanh toán gần như vắng bóng.

Tính đến hết tháng 6, tổng dư nợ toàn thị trường trái phiếu đạt 1,366 triệu tỷ đồng (tăng 2,7% so với tháng trước). Trong đó, nhóm ngân hàng đang dẫn đầu với 630.000 tỷ đồng trong tổng dư nợ TPDN toàn thị trường, tiếp đến là nhóm bất động sản nhà ở (391.000 tỷ đồng), ngành khác (148.000 tỷ đồng), năng lượng (45.000 tỷ đồng), xây dựng (42.000 tỷ đồng), du lịch nghỉ dưỡng (64.000 tỷ đồng) và các tổ chức tài chính khác (37.000 tỷ đồng).

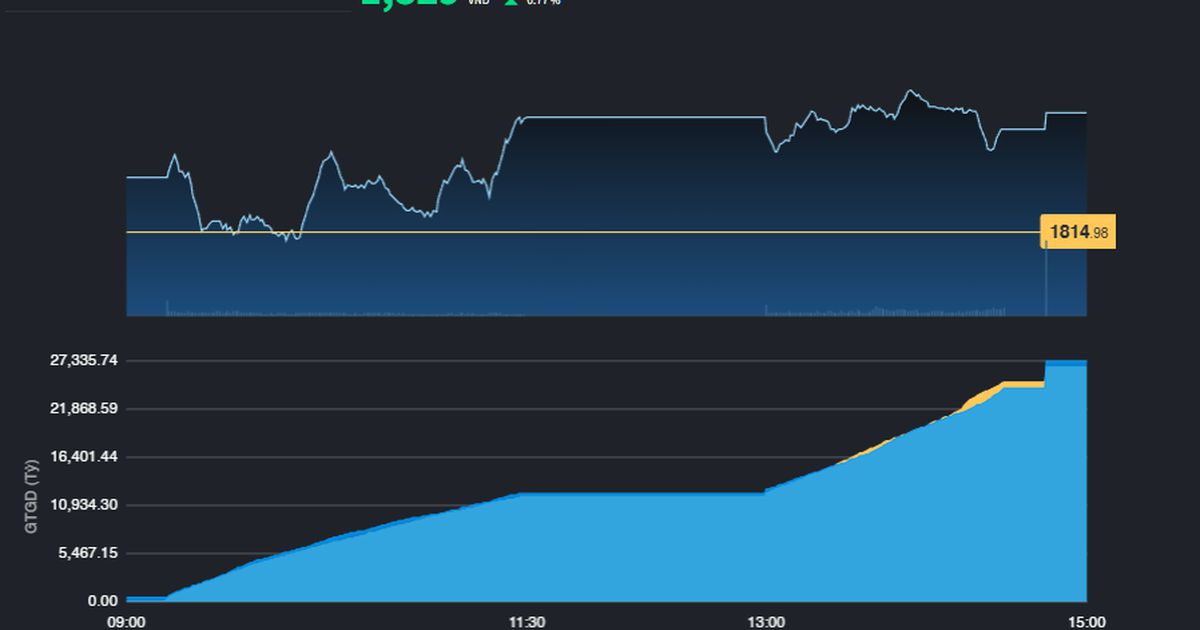

Trên thị trường thứ cấp, giá trị giao dịch bình quân đạt 5.900 tỷ đồng/ngày, tăng 2% so với tháng trước. Trong số đó, HDBank đứng đầu về giá trị giao dịch tháng 6 với 13.014 tỷ đồng, tiếp theo là OCB (8.304 tỷ đồng), MB (5.562 tỷ đồng), Vingroup (5.386 tỷ đồng) và ACB (4.936 tỷ đồng).

VIS Rating ghi nhận lợi suất đáo hạn trung bình của trái phiếu ngân hàng có hồ sơ tín nhiệm trên trung bình ở kỳ hạn 6 năm đã tăng 290 điểm cơ bản so với tháng trước, chủ yếu do giao dịch trái phiếu của HDBank. Diễn biến lợi suất này phản ánh sự điều chỉnh nhất định trong kỳ vọng thị trường và tâm lý thận trọng hơn của nhà đầu tư.

Phần lớn các giao dịch vẫn tập trung vào trái phiếu ngân hàng và bất động sản nhà ở, với kỳ hạn phổ biến từ 3 đến 7 năm. Trong số các tổ chức phát hành có trái phiếu được giao dịch nhiều nhất, có tới 6 tổ chức là ngân hàng thương mại. Điều này cho thấy thanh khoản trái phiếu vẫn đang tập trung chủ yếu vào nhóm tổ chức tài chính có hồ sơ tín nhiệm tốt hơn so với mặt bằng chung.

Khoảng 222.000 tỷ đồng trái phiếu sẽ đáo hạn trong 12 tháng tới

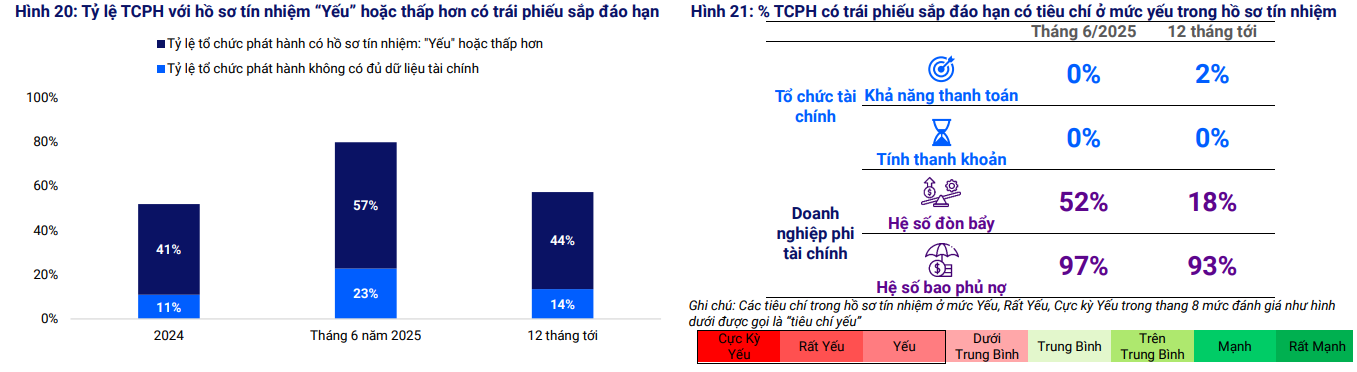

Cũng theo báo cáo của VIS Rating, trong tháng 6, có 4 trái phiếu chậm trả lần đầu bao gồm 2 trái phiếu chậm trả lãi coupon lần đầu và 2 trái phiếu chậm trả gốc lần đầu. Sang tháng 7, VIS Rating cho rằng sẽ có 22 trong số 35 trái phiếu đáo hạn có hồ sơ tín nhiệm yếu. Trong số này, 8 trái phiếu đã trong tình trạng chậm trả.

Trong 12 tháng tới, VIS Rating ước tính có khoảng 222.000 tỷ đồng trái phiếu sẽ đáo hạn. Trong số này, 44% được phát hành bởi các tổ chức phát hành có hồ sơ tín nhiệm ở mức “yếu” hoặc thấp hơn.

Ngoài ra, trong số trái phiếu sắp đáo hạn có 92 lô trái phiếu với tổng giá trị khoảng 50.000 tỷ đồng đã được gia hạn từ hai năm trở xuống theo Nghị định 08/2023/NĐ-CP trong giai đoạn 2023–2025 nhằm giảm áp lực thanh toán ngắn hạn và tránh tình trạng chậm trả.

VIS Rating cho biết trong tháng 6 thị trường trái phiếu ghi nhận diễn biến đáng chú ý trong công tác xử lý trái phiếu chậm trả. Theo đó, ngày 25/6/2025, Cục Thi hành án dân sự TP.HCM đã chi trả hơn 7.000 tỷ đồng (tương đương 24,81% mệnh giá trái phiếu) cho các trái chủ của 25 mã trái phiếu do 4 doanh nghiệp thuộc nhóm Vạn Thịnh Phát phát hành.

Tổ chức này đánh giá đây là một diễn biến tích cực cho các trái chủ, khi tòa án đã đảm bảo việc thực thi quyền lợi của các nhà đầu tư, tạo ra tiền lệ giúp tăng cường niềm tin vào thị trường trái phiếu doanh nghiệp.

Tỷ lệ thu hồi nợ gốc chậm trả tháng 6 đạt 34,1%, tăng 2,3 điểm % so với tháng 5. Đáng chú ý, trong số các tổ chức xử lý nghĩa vụ trái phiếu chậm trả trong tháng, Công ty cổ phần Tập đoàn Đầu tư An Đông đã thanh toán 5.829 tỷ đồng, Công ty cổ phần Đầu tư & Phát triển Sunny World thanh toán 376 tỷ đồng, Công ty cổ phần Dịch vụ – Thương mại TP.HCM thanh toán 467 tỷ đồng. Các khoản này chủ yếu liên quan đến các vụ việc thi hành án dân sự lớn sau nhiều năm chậm trả.