Bên cạnh đó, với áp lực từ Fed đã giảm bớt, NHNN có thể thực hiện những hỗ trợ tháo gỡ cho những khó khăn của hệ thống tài chính ngân hàng trong thời gian qua. Những biện pháp trên được kỳ vọng sẽ là cú huých cho nhóm cổ phiếu ngân hàng thu hút dòng tiền, dẫn dắt thị trường cuối năm.

Khó khăn của hệ thống tài chính ngân hàng đang được tích cực tháo gỡ

Ngày 5/12/2022, NHNN đã quyết định điều chỉnh chỉ tiêu tín dụng định hướng năm 2022 thêm khoảng 1,5 - 2% cho toàn hệ thống các tổ chức tín dụng, tương đương 156.000 - 209.000 tỷ đồng có thể được cung ứng thêm cho nền kinh tế.

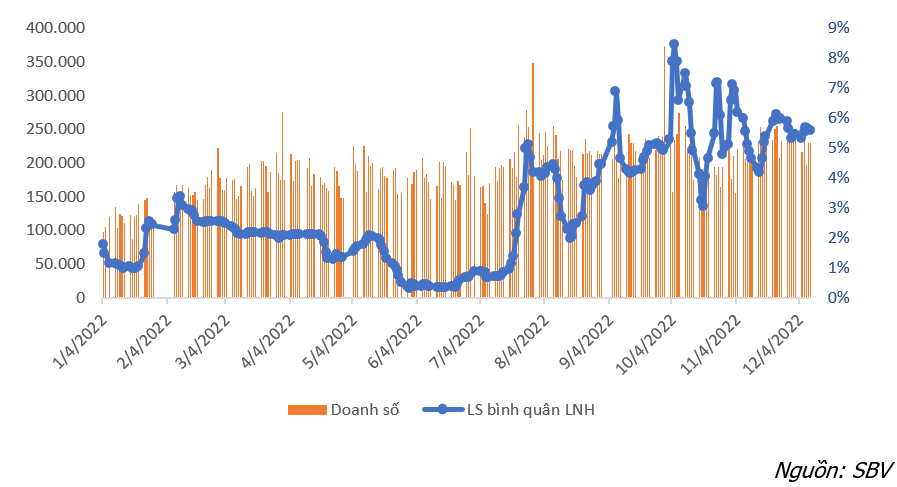

Hoạt động điều tiết thanh khoản cũng ghi nhận nhiều diễn biến đáng chú ý với việc đẩy ra thị trường một lượng vốn dài hạn hơn để đáp ứng nhu cầu cho vay sau khi nới hạn mức tín dụng, theo đó áp lực thanh khoản trên thị trường đã bớt căng thẳng so với giai đoạn trước, thể hiện qua doanh số giao dịch trên thị trường liên ngân hàng liên tục duy trì xoay quanh ngưỡng 250.000 tỷ/phiên nhưng lãi suất ít biến động, dao động quanh vùng 5,5 - 6%/năm.

Bên cạnh đó, Bộ Tài chính cũng vừa trình Chính phủ dự thảo nghị định sửa đổi, bổ sung một số điều nghị định 65 về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu ra thị trường quốc tế. Dự thảo Nghị định sửa đổi được kỳ vọng sẽ đả thông cho điểm nghẽn của thị trường vốn rất quan trọng này và giảm tải áp lực cho hệ thống ngân hàng, qua đó kỳ vọng sẽ khôi phục được niềm tin của nhà đầu tư và mang lại làn gió mới cho các thị trường tài sản, cụ thể là thị trường chứng khoán.

Cổ phiếu ngân hàng – Vẫn là cổ phiếu “vua”?

Với tỷ trọng vốn hóa lớn nhất chiếm trên 30% toàn thị trường, nhóm cổ phiếu ngân hàng là nhóm mang tính dẫn dắt giúp thị trường chinh phục các đỉnh cao. Kết quả kinh doanh của các ngân hàng có độ nhạy cao với chính sách tiền tệ và nền kinh tế nên trong thời gian qua các nhà đầu tư đang giữ quan điểm khá thận trọng về nhóm cổ phiếu này trước các vấn đề về căng thẳng thanh khoản trên thị trường tiền tệ.

Tuy nhiên, những chính sách hỗ trợ từ NHNN thời gian gần đây đã giúp giải tỏa cơn khát thanh khoản thị trường, qua đó cổ phiếu ngành ngân hàng được kỳ vọng phục hồi trở lại để dẫn dắt thị trường trong thời gian tới. Theo quan sát, dòng tiền thường hướng đến các ngân hàng chất lượng tài sản tốt với tiềm năng tăng trưởng cao, đáp ứng các quy định của NHNN. Một trong những cái tên nổi bật kỳ vọng sẽ tận dụng được cơ hội này là Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank).

Thứ nhất, các chỉ tiêu an toàn tiếp tục được duy trì, trong đó tỷ lệ dư nợ trên huy động (LDR) của ngân hàng mẹ đạt mức 76% (so với giới hạn 85%). Hiện tại NHNN đang soạn thảo sửa đổi Thông tư 22 theo đó cách tính LDR sẽ có những thay đổi đáng chú ý như tổng dư nợ cho vay sẽ trừ đi vốn chủ sở hữu, làm giảm đáng kể tỷ lệ LDR so với cách tính trước đó. Bên cạnh đó, các khoản vay dài hạn từ các tổ chức ở nước ngoài thông qua các khoản vay hợp vốn cũng được loại trừ khỏi tổng dư nợ sẽ khiến LDR giảm hơn nữa.

Nhắc lại, VPBank là một trong những ngân hàng năng động nhất trong việc huy động các khoản vay hợp vốn. Chỉ riêng trong tháng 11, ngân hàng đã huy động được tổng cộng 650 triệu USD, và lũy kế cả năm 2022 các khoản vay nước ngoài của VPBank là khoảng 1,25 tỷ USD. Với nguồn vốn chủ sở hữu đứng thứ 4 toàn hệ thống (đạt hơn 102 nghìn tỷ tính đến hết qúy 3/2022) và các khoản vay hợp vốn dồi dào, cách tính LDR mới được kỳ vọng sẽ mở ra “chân trời” mới cho VPBank trong tăng trưởng cho vay các năm sau mà vẫn tuân thủ chặt chẽ quy định của NHNN.

Thứ hai, theo số liệu dự báo từ các công ty chứng khoán như VCSC, VNDirect…room tín dụng của VPBank hiện tại xung quanh mức 30%, nằm trong nhóm đứng đầu toàn hệ thống. Triển vọng room tín dụng của ngân hàng cũng sẽ rất tích cực không chỉ trong năm nay mà còn tăng trưởng cao trong các năm sau do tiềm lực tài chính vững vàng thể hiện ở tỷ lệ an toàn vốn (CAR) hợp nhất theo tiêu chuẩn Basel 2 đạt xấp xỉ 15%, nằm trong top đầu toàn ngành và câu chuyện riêng về phát hành riêng lẻ cho cổ đông chiến lược trong thời gian tới.

Quan trọng hơn, VPBank luôn được nhìn nhận là ngân hàng tích cực trong việc hỗ trợ NHNN ổn định hệ thống, thể hiện ở việc chủ động tham gia tái cơ cấu ngân hàng yếu kém, đồng thời vừa qua đã chính thức triển khai chương trình cho vay ưu đãi trị giá 7.000 tỷ đồng nhằm hỗ trợ khách hàng cá nhân và khách hàng doanh nghiệp nhỏ và vừa (SME) tiếp cận nguồn vốn vay với chi phí hợp lý cho mục đích sản xuất kinh doanh, theo đó giúp phục hồi và phát triển kinh tế trong thời gian tới.

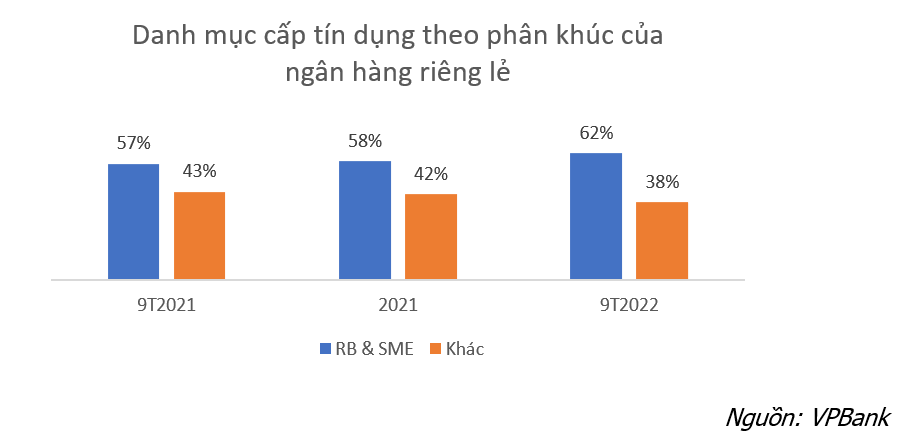

Tính đến quý 3/2022 VPBank hiện có quy mô và tỷ lệ dư nợ cấp tín dụng bán lẻ, bao gồm cho vay khách hàng cá nhân, SME và FE Credit đóng góp gần 70% tổng dư nợ cấp tín dụng của ngân hàng. Điểm nổi bật của VPBank là quy mô khách hàng, được hậu thuẫn không nhỏ bởi nỗ lực số hóa và tự động hóa, đi đôi với hoạt động nâng cao chất lượng dịch vụ không ngừng nghỉ trong những năm gần đây qua đó giúp duy trì vị thế ngân hàng bán lẻ top đầu.

Như vậy, với những thông tin tích cực từ tình hình tín dụng và thanh khoản cuối năm cũng như kỳ vọng sẽ có nhiều thay đổi tích cực từ mặt chính sách điều hành qua việc sửa đổi các Thông tư 65 và Thông tư 22 cùng câu chuyện riêng về chỉ tiêu an toàn vượt trội và triển vọng tăng trưởng bền vững của room tín dụng và phát hành riêng lẻ, có thể thấy ngành ngân hàng nói chung và VPBank nói riêng đang đứng trước cơ hội lớn với sự đổi chiều tích cực từ chính sách tiền tệ - vĩ mô để vững vàng hoàn thành kế hoạch kinh doanh và theo đó có thể kỳ vọng kết quả kinh doanh với nhiều điểm sáng sẽ phản ánh vào giá cổ phiếu và đem về quả ngọt cho các cổ đông kiên định của ngân hàng.