Tín hiệu tích cực cho thấy chu kỳ thị trường đang thoát đáy

Trong báo cáo chiến lượng ngành bất động sản mới cập nhật, Maybank Investment Bank đánh giá rằng năm 2024, thị trường bất động sản đang phát đi các tín hiệu tích cực, cho thấy ngành có khả năng đang chạm đáy.

Thị trường Hà Nội dẫn đầu sự phục hồi, với nguồn cung mở bán mới căn hộ chung cư tại Hà Nội đạt hơn 19.000 căn, cao hơn mức của năm 2023. Ngược lại, TP.HCM vẫn trầm lắng; tuy nhiên, các dấu hiệu phục hồi sớm xuất hiện khi các dự án bị đình trệ bắt đầu tái khởi động từ quý 3/2024. Giá bán đã cải thiện ở cả hai thị trường, tăng 15-30%, phản ánh niềm tin của người mua và sự ổn định của nhu cầu.

Thêm nữa, thanh khoản giao dịch cũng đã phục hồi sau khủng hoảng tín dụng, được hỗ trợ bởi giấy phép xây dựng mới và điều kiện tài chính nới lỏng. Những diễn biến này chỉ ra sự ổn định và phục hồi dần dần, tạo tiền đề cho mức tăng trưởng rộng hơn trong năm 2025 khi thị trường lấy lại đà tăng tốc.

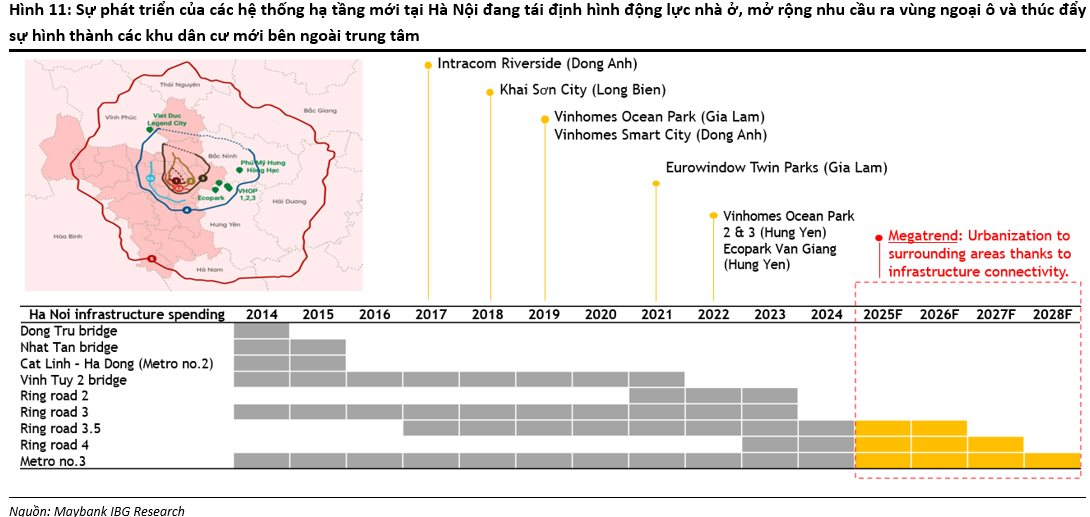

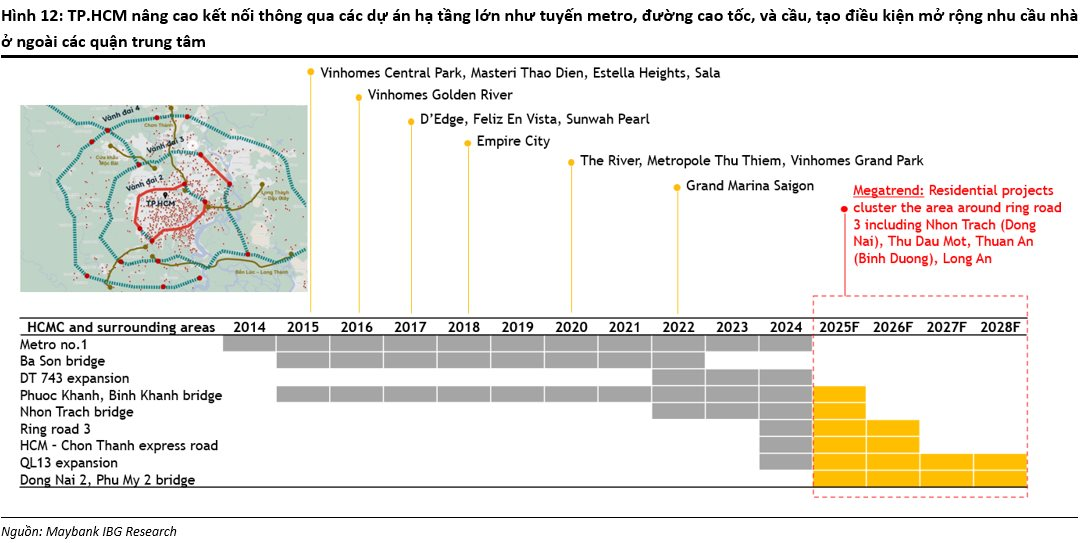

Maybank dự báo ngành bất động sản có triển vọng khả quan cho năm 2025 nhờ các yếu tố vĩ mô bền vững, môi trường lãi suất thuận lợi và chi tiêu hạ tầng tăng trưởng và nguồn cung cải thiện nhờ các quy định được nới lỏng.

"Trong tương lai, chúng tôi tin rằng thị trường bất động sản đang dần thoát khỏi chu kỳ suy thoái và sẵn sàng cho một sự phục hồi mạnh mẽ bắt đầu từ năm 2025", báo cáo nêu rõ.

Sự phục hồi này dự kiến sẽ được thúc đẩy bởi hai nguồn cầu chính: nhu cầu thực sự của người dùng cuối (end-user) và nhu cầu đầu tư. Môi trường lãi suất hiện tại không gây ra những thách thức đáng kể, vì các khoản thanh toán thế chấp vẫn ở mức có thể kiểm soát được với mức lãi suất 10%, đảm bảo khả năng chi trả cho người mua.

Ngoài ra, các kế hoạch chi tiêu lớn cho phát triển hạ tầng trong những năm tới dự kiến sẽ đóng vai trò là một chất xúc tác quan trọng, thúc đẩy nhu cầu trên thị trường.

Sự chú ý hiện đang chuyển sang nguồn cung mới khi bước vào năm 2025 và các giai đoạn sau đó. Các dấu hiệu ban đầu về việc nới lỏng các nút thắt pháp lý, đặc biệt là tại TP.HCM, đang xuất hiện và được kỳ vọng sẽ có thêm các cải thiện trong thủ tục pháp lý vào năm tới. Việc thực thi các quy định mới vào tháng 8/2024 dự kiến sẽ đẩy nhanh quy trình phê duyệt pháp lý, giúp củng cố niềm tin và sự tin tưởng của người mua.

Mặt khác, trong khi tính minh bạch pháp lý có thể kéo theo mức phí Quyền sử dụng đất (LUR) cao hơn, nhóm phân tích cho rằng điều này sẽ có tác động hạn chế trong ngắn hạn đối với các công ty phát triển có dự án được tài trợ đầy đủ.

Về dài hạn, các công ty phát triển BĐS có thể giảm thiểu tác động đến lợi nhuận bằng cách chuyển 5–10% chi phí bổ sung này sang người mua, đảm bảo tính bền vững tài chính đồng thời thích ứng với môi trường pháp lý mới.

Chọn cổ phiếu nào đón đầu "sóng" mới?

Theo nhóm phân tích, các cổ phiếu bất động sản trong danh mục theo dõi đang cho thấy những dấu hiệu phục hồi rõ ràng, với doanh số presales tăng mạnh. Mặc dù thường có độ trễ giữa doanh số presales và ghi nhận lợi nhuận cho các công ty, Maybank dự báo CAGR lợi nhuận đạt 11% trong giai đoạn 2025–2027, nhấn mạnh sự phục hồi mạnh mẽ ở cả hai chỉ số chính của ngành.

Nhóm phân tích ưu tiên các công ty có quỹ đất sẵn sàng triển khai và nằm gần các khu vực có hạ tầng phát triển, đặc biệt là ở thị trường phía Nam, nơi nhu cầu được dự đoán sẽ được thúc đẩy bởi sự cải thiện kết nối và nới lỏng quy định pháp lý.

Với môi trường pháp lý được nới lỏng hơn, tình trạng thiếu nguồn cung kéo dài tại TP.HCM trong những năm gần đây và các dự án cơ sở hạ tầng đang gia tăng, các công ty phát triển BĐS tập trung vào thị trường phía Nam được kỳ vọng sẽ hưởng lợi đáng kể. Theo quan điểm của các chuyên viên phân tích CK Maybank, một số doanh nghiệp được khuyến nghị phải kể tới:

Nhà Khang Điền (KDH): Với 100% quỹ đất nằm tại TP.HCM, Maybank cho rằng KDH là công ty có vị thế tốt nhất để tận dụng sự chuyển dịch này, hưởng lợi trực tiếp từ đà cải thiện pháp lý của thành phố.

Nam Long (NLG) và Phát Đạt (PDR): Theo Maybank, cả hai công ty đều có vị thế tốt để tận dụng đà tăng trưởng mở rộng sang các tỉnh lân cận như Bình Dương, Long An và Đồng Nai. Với quỹ đất 430ha tập trung chủ yếu tại Long An và Đồng Nai, đã giúp NLG mang lại cơ hội tăng trưởng đáng kể; trong khi PDR tập trung vào Bình Dương, có thể hưởng lợi từ nhu cầu ngày càng tăng tại khu vực này.

Đất Xanh (DXG): Với tiềm năng hưởng lợi từ dự án Datxanhhome Riverside, dự án này vừa được phê duyệt xây dựng. Tuy nhiên, do các tranh chấp đang diễn ra và những bất ổn xung quanh kết quả giải quyết, nhóm phân tích duy trì đánh giá tích cực thận trọng về hiệu suất ngắn hạn của DXG và khả năng tận dụng sự phục hồi hiện tại của thị trường.

Vinhomes (VHM): Nổi bật là cổ phiếu có tiềm năng lớn nhất trong danh mục theo dõi, thể hiện sự ổn định tài chính mạnh mẽ và khả năng vận hành xuất sắc, phù hợp với các tiêu chí chính lựa chọn cổ phiếu. Thành tích đã được chứng minh của công ty trong việc quản lý các dự án quy mô lớn và mang lại lợi nhuận ổn định nhấn mạnh khả năng phục hồi và vị trí chiến lược của họ trong ngành bất động sản.

Tuy nhiên, nhóm phân tích vẫn thận trọng do rủi ro liên quan đến hệ sinh thái rộng hơn của VHM, nằm ngoài phạm vi hoạt động cốt lõi trong lĩnh vực bất động sản của họ.

Tựu chung lại, khi các điều kiện pháp lý và thị trường tiếp tục cải thiện, các công ty phát triển bất động sản có quỹ đất lớn tại TP.HCM và các tỉnh lân cận có khả năng hưởng lợi đáng kể, với KDH, NLG và PDR nổi bật là những công ty hưởng lợi chính. Mặt khác, uy tín của DXG cũng nhấn mạnh tầm quan trọng của việc thực hiện vận hành mạnh mẽ để tận dụng những cơ hội này.