Trong báo cáo chiến lược thị trường tháng 3/2023 mới phát hành với chủ đề “Đi qua miền tối sáng”, bộ phận Nghiên cứu Phân tích của Maybank Investment Bank Việt Nam (MSVN) cho rằng với việc lạm phát giảm và thị trường ngoại hối ổn định đang hỗ trợ Chính phủ Việt Nam chấm dứt chính sách tiền tệ thắt chặt, phù hợp với dự báo của MSVN.

Mối đe dọa lạm phát đang lùi dần và ngoại hối vẫn ổn định

Lạm phát giảm xuống 4,3% vào tháng 2 từ mức 4,9% vào tháng 1 do giá các mặt hàng như lương thực và thực phẩm giảm. Cho vay ngân hàng cũng chỉ tăng 0,31% so với đầu năm, tốc độ chậm nhất kể từ khi dịch COVID bùng phát vào năm 2020. Trong thời gian tới, bộ phận Nghiên cứu phân tích của MSVN cho rằng nhu cầu sẽ yếu hơn nữa do bất ổn bất động sản và tác động ngược của tài sản. Nhưng một cách lạc quan, điều này có thể sẽ làm giảm lạm phát hơn nữa ở Việt Nam.

Ngoài ra, mặc dù lãi suất mục tiêu của Cục Dự trữ Liên bang Mỹ (Fed) cao hơn, thị trường ngoại hối tại Việt Nam có vẻ vẫn bình lặng, với tỷ giá USD/VND chủ yếu dao động quanh mức tỷ giá tham chiếu của Ngân hàng nhà nước (NHNN). Theo quan điểm của MSVN, lạm phát giảm và thị trường ngoại hối ổn định có thể hỗ trợ NHNN sớm chấm dứt chính sách thắt chặt tiền tệ, có thể là vào nửa sau của năm 2023.

Câu chuyện dài tập của trái phiếu đến từ Novaland

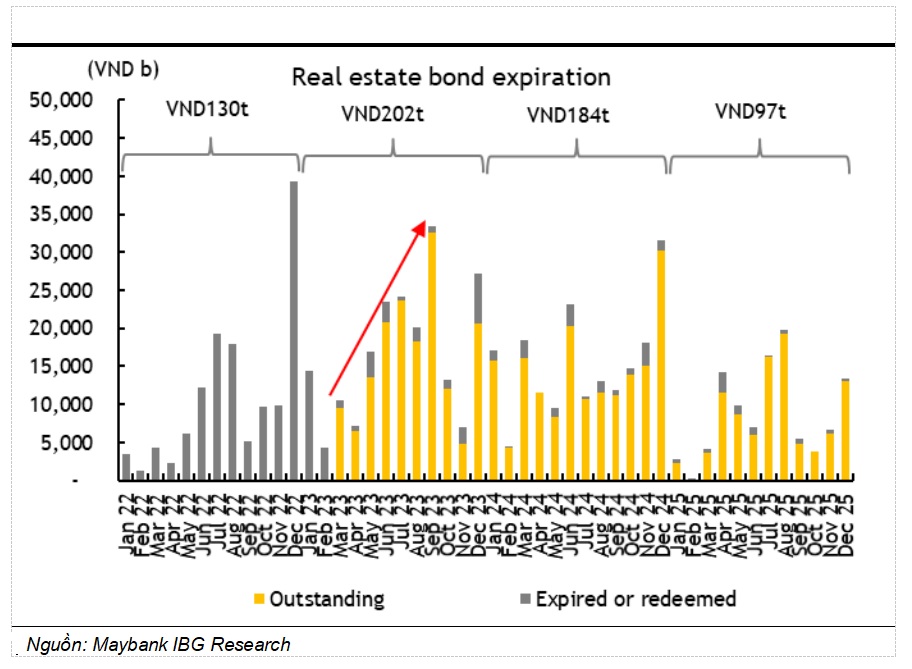

Thông tin về việc Novaland không trả được trái phiếu cho khách hàng của Công ty Chứng khoán Dầu khí đã làm gián đoạn đà phục hồi của thị trường kể từ tháng 1/2023. Trong ngắn hạn, nhiều khả năng thị trường vẫn quan tâm đến việc Novaland có phá sản hay không. Về lâu dài, công ty có thể phải trải qua một giai đoạn khó khăn để giảm nợ dài hạn.

MSVN không nghĩ rằng Novaland có thể gây ra khủng hoảng nợ xấu trong hệ thống ngân hàng vì trái phiếu và các khoản vay của công ty này chỉ tương đương 1% tín dụng của các ngân hàng trong nước.

MSVN không kỳ vọng một gói cứu trợ trực tiếp từ chính phủ mà cần các giải pháp gián tiếp như phê duyệt dự án, hoãn nợ và sửa đổi Nghị định 65 (Chính phủ đã ban hành Nghị định 08)... Mặc dù có khả năng sẽ có thêm nhiều công ty không thể đáp ứng nghĩa vụ trái phiếu trong những tháng tới, nhưng khả năng thêm một Novaland thứ 2 là rất thấp.

Định giá thị trường trong trung hạn có thể kém hấp dẫn hơn

Lợi nhuận quý 4/2022 của toàn thị trường giảm 31%, kéo tăng trưởng lợi nhuận cả năm chỉ còn 4,1%, thấp hơn mức dự đoán 10% của MSVN. Trong khi kết quả tài chính của các ngành liên quan đến bất động sản bắt đầu phản ánh sự suy thoái của thị trường bất động sản, thì niềm tin của người tiêu dùng yếu đi đã phủ bóng đen lên các ngành liên quan đến tiêu dùng, vốn vừa mới phục hồi sau thiệt hại do COVID-19. Tác động đã xuất hiện sớm hơn chúng ta dự kiến.

Ở chiều ngược lại, các ngân hàng đã cứu vãn mức tăng trưởng lợi nhuận của thị trường chung với mức tăng 21% trong quý 4/2022 và 36% cho cả năm 2022. MSVN nâng dự báo lợi nhuận năm 2023 lên 12,3% từ mức 7,1% trước đó. Cụ thể, ngành thép (+59,8%), CNTT (+21,5%), ngân hàng (+15,2%) và hàng tiêu dùng thiết yếu (+13%) là những yếu tố thúc đẩy thị trường trong khi bất động sản nhà ở (-12,2%) và hàng tiêu dùng không thiết yếu (+5,5 %) tăng chậm lại.

Mặc dù MSVN kỳ vọng tăng trưởng lợi nhuận cao hơn cho cả năm 2023, nhưng các doanh nghiệp có thể sẽ gặp thách thức trong nửa đầu năm do cuộc khủng hoảng bất động sản đang diễn ra, hiệu ứng tài sản đảo ngược và mức so sánh cao của nửa đầu năm ngoái (tăng trưởng lợi nhuận nửa đêm năm 2022 ở mức 16,8% theo năm). MSVN dự báo lợi nhuận thị trường sẽ giảm 14% trong nửa đầu năm 2023 trước khi phục hồi 50% trong 6 tháng cuối năm.

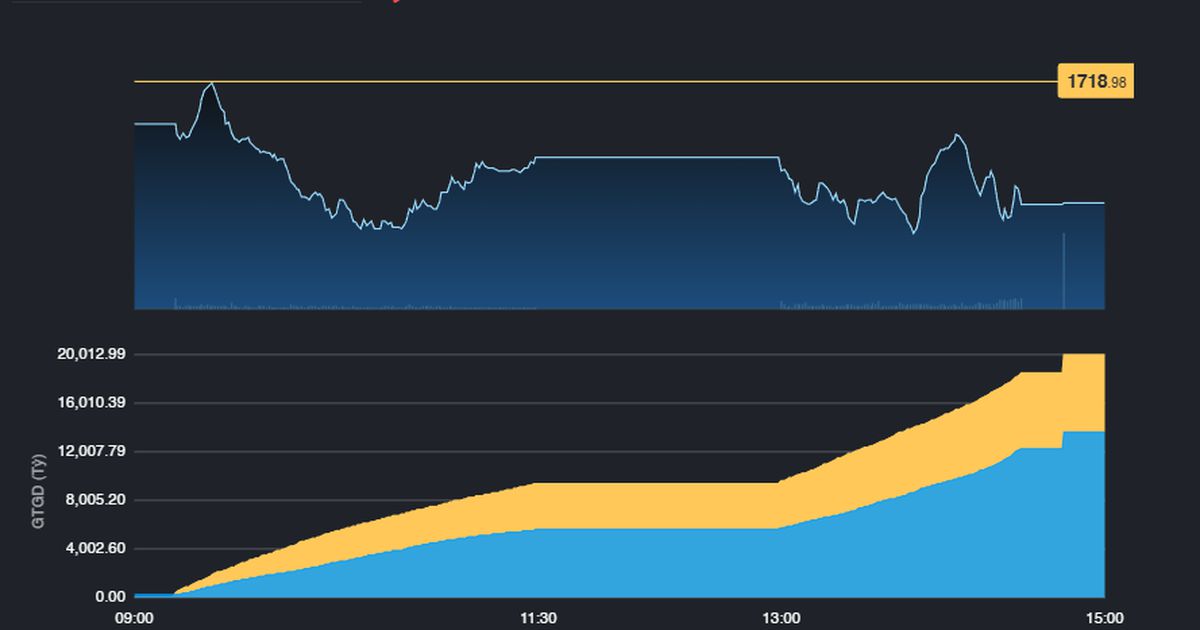

Dự báo P/E kỳ hạn thị trường tăng lên 13x-14x vào cuối quý 1/2023 trước khi giảm xuống 10,2x vào cuối năm 2023. P/E 13x-14x hàm ý biên lợi nhuận 7-7,5%, chắc chắn không hấp dẫn so với lãi suất gửi ngân hàng 9%-10% trong thời điểm hiện tại, chưa kể phần bù rủi ro thị trường. Sự kết hợp giữa thanh khoản kém và lợi nhuận doanh nghiệp trì trệ có thể sẽ làm nhà đầu tư lo ngại cũng như giá chỉ số thị trường vào tháng 3/2023 và đến quý 2/2023.

Tuy nhiên, nhìn xa hơn, định giá thị trường vẫn ở mức hấp dẫn. Vì vậy, mặc dù có quan điểm thận trọng trong ngắn hạn, MSVN vẫn cho rằng thị trường đang mang đến cơ hội mua tốt cho các khoản đầu tư dài hạn.

Cổ phiếu tiêu điểm tháng 3

Với số lượng trái phiếu đáo hạn trong quý 2/2023 và quan điểm thận trọng của NHNN, thanh khoản thị trường chứng khoán có thể sẽ tiếp tục kém. Hơn nữa, tăng trưởng lợi nhuận trong nửa đầu năm 2023 vẫn bị thách thức do mức so sánh cao của cùng kỳ năm 2022. Do đó, MSVN khuyến nghị các ngành có khả năng phục hồi tăng trưởng lợi nhuận như năng lượng, tiêu dùng thiết yếu và một số ngân hàng.

Đối với tháng 3/2023, MSVN đánh giá cao PLX và PVS do giá nhiên liệu trong nước và giá dịch vụ thượng nguồn tăng. VNM có thể hưởng dòng vốn ngoại khi biên lợi nhuận đang đảo chiều tích cực. VCB là cổ phiếu trú ẩn trong xu hướng giảm trong khi đối với HPG, rủi ro đã được phản ánh và đây là công ty hưởng lợi từ chi tiêu cơ sở hạ tầng và chương trình 1,2 triệu nhà ở xã hội.