Với sự hồi phục mạnh của thị trường chứng khoán trong quý 2/2023, kết quả kinh doanh của nhóm công ty chứng khoán (CTCK) đã duy trì sự tích cực, thậm chí có phần ấn tượng hơn cả quý đầu năm. Hai mảng môi giới và cho vay margin tiếp tục giữ vai trò quan trọng trong hoạt động của các CTCK.

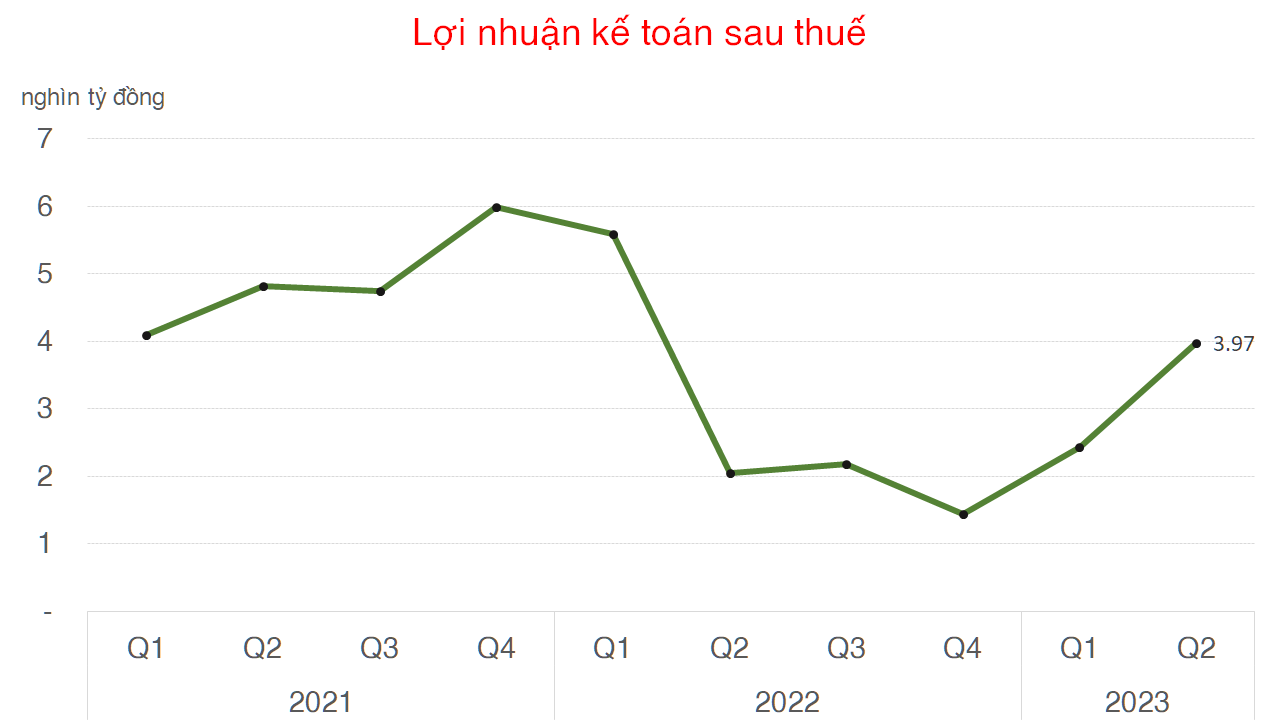

Dữ liệu từ 23 CTCK được tổng hợp cho thấy, doanh thu hoạt động quý 2/2023 đã tăng trưởng trở lại 15% so với quý 1/2023, đạt 12.887 tỷ đồng. Nhờ vậy, lợi nhuận sau thuế trong quý 2/2023 đã duy trì được mức hồi phục mạnh không kém so với quý 1, đạt gần 4.000 tỷ đồng.

Quý 1/2023, lợi nhuận sau thuế của 23 CTCK đã tăng gần 70% so với quý trước còn quý 2/2023 tiếp tục tăng trưởng 64%.

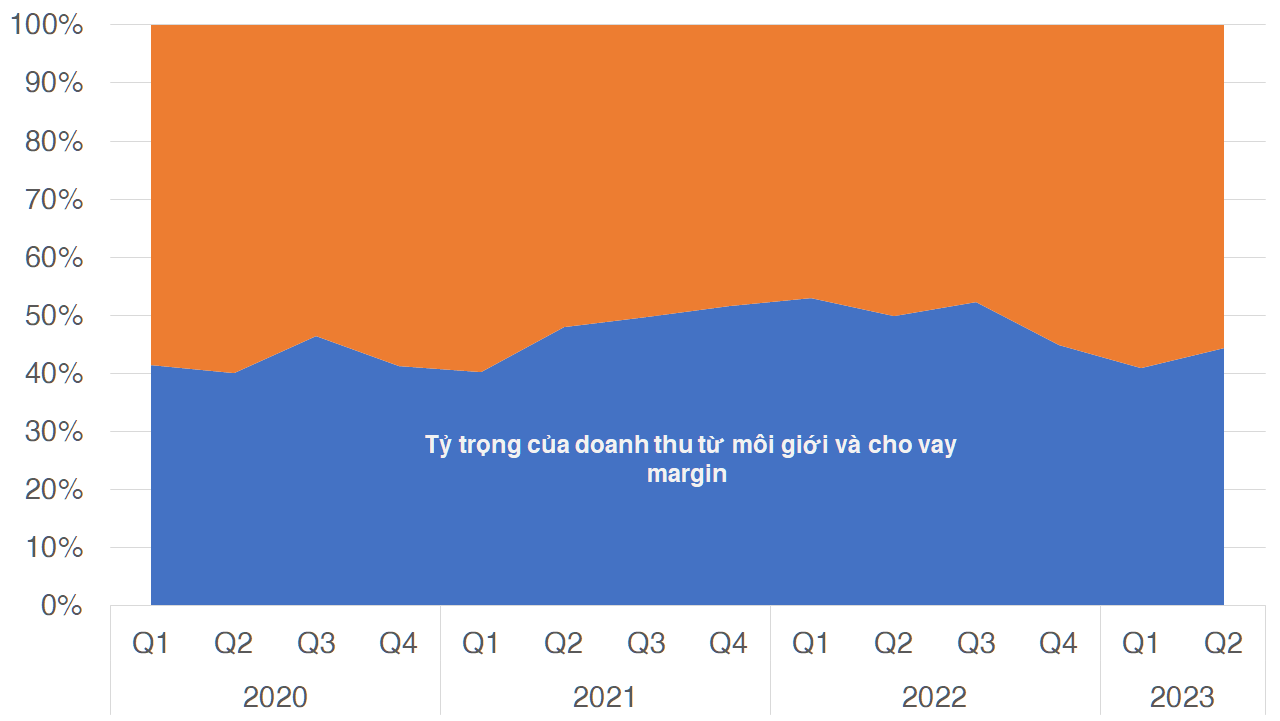

Đáng chú ý, tỷ trọng của doanh thu môi giới và cho vay margin của CTCK cũng hồi phục mạnh trở lại trong cơ cấu doanh thu hoạt động của các CTCK. So với quý đầu năm, tỷ trọng từ doanh thu môi giới và cho vay margin đã tăng từ 41% lên 44,4%.

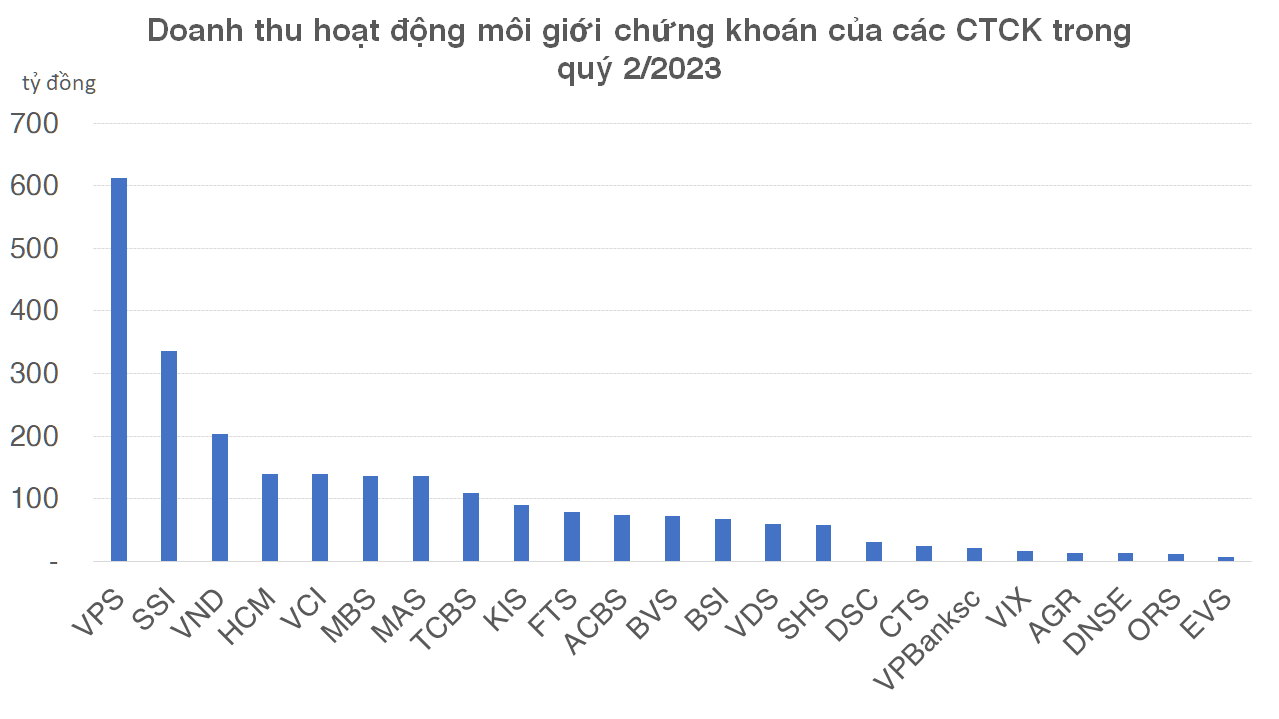

Cụ thể, doanh thu hoạt động môi giới của 23 CTCK được tổng hợp đạt 2.461 tỷ đồng trong đó VPS với vị thế số 1 thị trường bỏ xa các CTCK còn lại khi đạt doanh thu môi giới là 613 tỷ đồng.

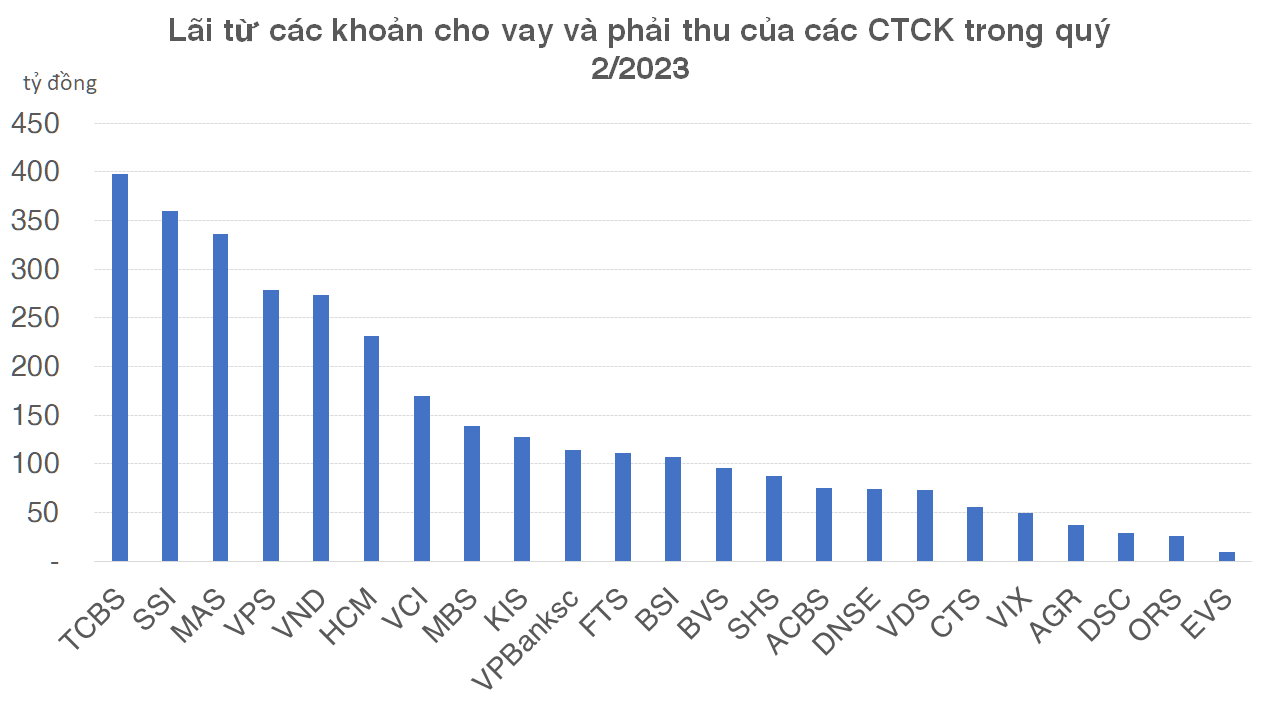

Trong khi đó, lãi từ hoạt động cho vay margin và ứng trước của các CTCK có giá trị nhỉnh hơn, đạt 3.261 tỷ đồng với TCBS là quán quân về thu nhập, kế đến là SSI, MAS, TCBS, VND.

So với đầu năm 2023, hiện dự nợ margin của 23 CTCK này đã tăng gần 21%, đạt hơn 120 nghìn tỷ đồng. Gần như tăng trưởng của hoạt động "đòn bẩy" đều tập trung vào quý 2/2023 bởi trong quý 1/2023, tăng trưởng cho vay margin và ứng trước chỉ là 1,5%.

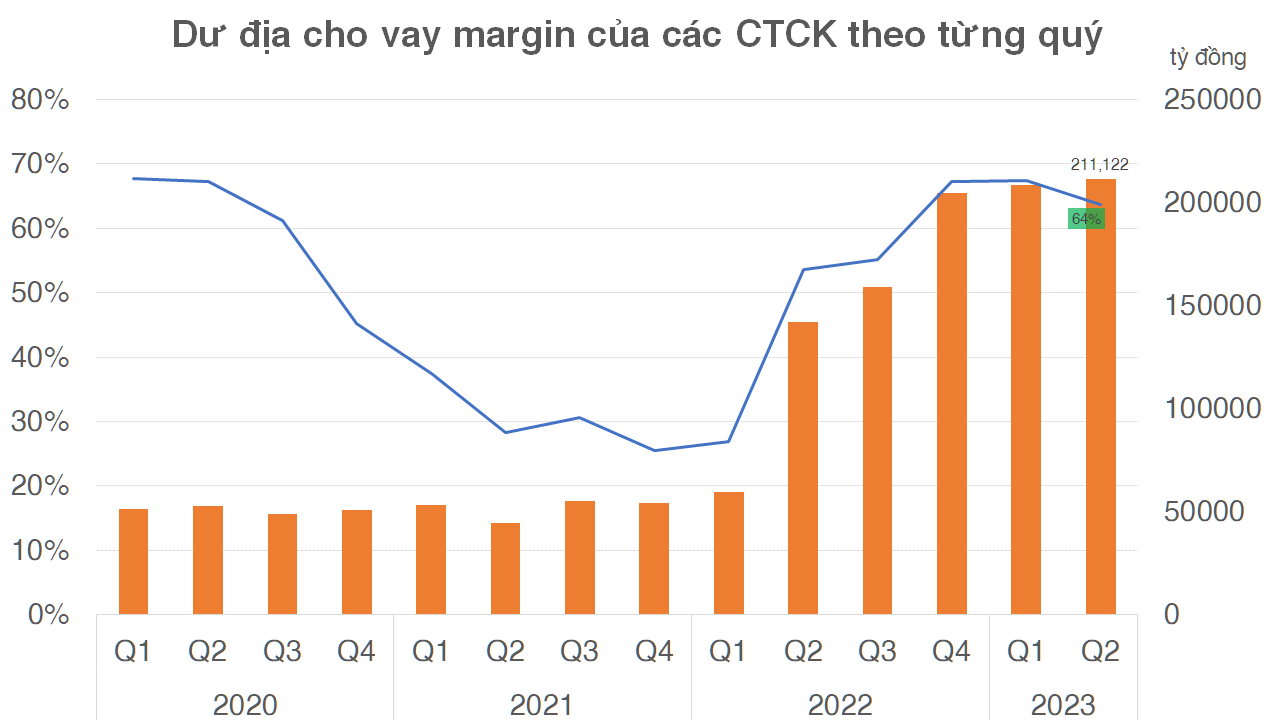

Dù vậy, xét trên năng lực cho vay của các CTCK, dư địa vẫn đang ở ngưỡng an toàn trong nhiều năm trở lại đây. Giai đoạn thị trường bùng nổ 2021-2022, dư địa cho vay margin (tối đa là 2 lần vốn chủ sở hữu) của nhóm CTCK kể trên chỉ khoảng 25% trong khi đó kết thúc quý 2/2023, dư địa cho vay đang là 64%. Nếu tính theo giá trị tuyệt đối, các CTCK vẫn còn có thể cung ứng ra thị trường tổng giá trị hơn 211 nghìn tỷ đồng, tương đương gần 9 tỷ USD.

Cũng theo đánh giá gần đây của Fiingroup, tỷ lệ đòn bẩy tại thời điểm cuối tháng 6/2023 ở mức 7,4%, mức cao nhất trong 3 quý gần đây và cao hơn đáng kể so với tỷ lệ đòn bẩy tại thời điểm dư nợ cho vay margin đạt đỉnh (6,8%), nhưng không thực sự hàm ý rủi ro gia tăng.

Thực tế giá trị giao dịch tăng và NĐT cá nhân mua ròng cho thấy lượng margin tăng lên được “bơm” vào thị trường, thay vì bị rút ra ngoài như một số giai đoạn nóng trước đây. Ngoài ra, tỷ lệ ký quỹ phổ biến ở mức 50%-70%, mức được coi là không quá rủi ro (trước đó có lúc tỷ lệ này ở mức 3:7 giai đoạn cuối 2021).

Tỷ lệ đòn bẩy là hệ số giữa Dư nợ margin và Tổng giá trị vốn hóa tính theo free-float của các cổ phiếu niêm yết trên hai sàn HOSE và HNX.