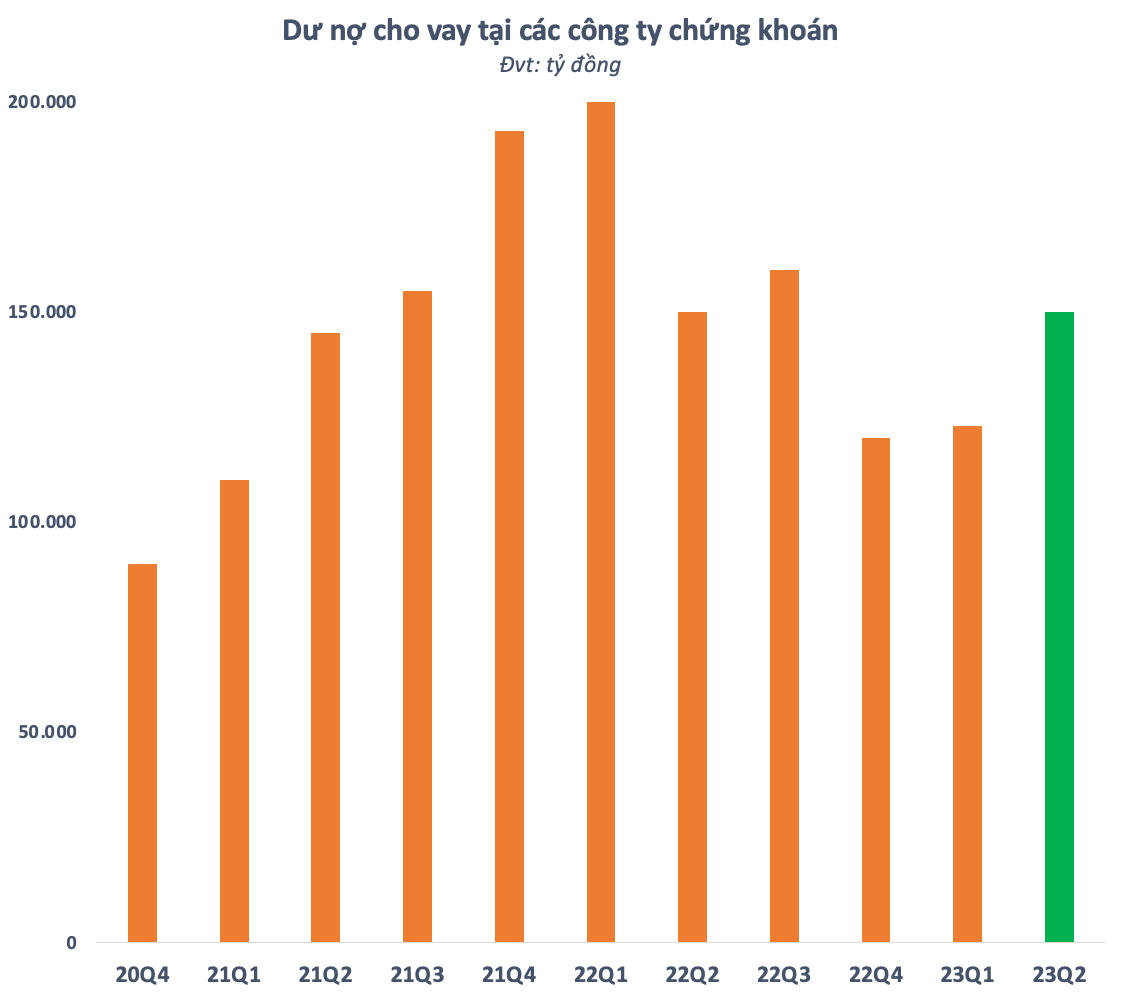

Thống kê dư nợ cho vay tại các CTCK đến hết quý II/2023 cho thấy, dư nợ cho vay ước tính lên đến 150.000 tỷ đồng, tăng 27.000 tỷ đồng so với cuối quý I. Trong đó, dư nợ margin cũng tăng khoảng 24.000 tỷ đồng so với cuối quý I, ước đạt 142.000 tỷ đồng tại thời điểm 30/6, còn lại là ứng trước tiền bán. Con số này cũng tương đương với thời điểm giữa năm ngoái.

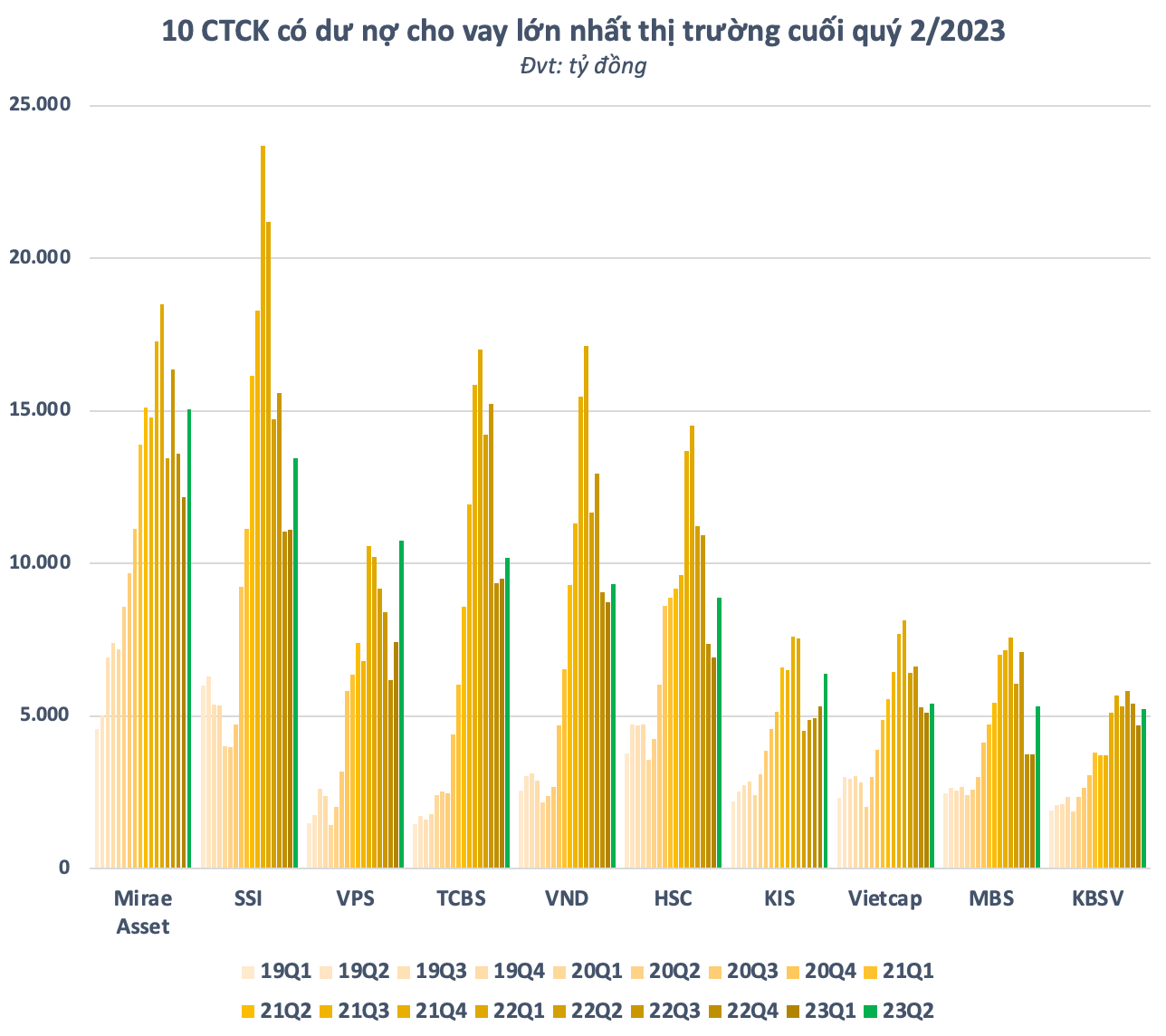

Sau quý II, top những CTCK có dư nợ cho vay trên 10.000 tỷ đồng đã gọi tên thêm 2 CTCK là VPS và TCBS bên cạnh Mirae Asset và SSI. Trong khi giai đoạn thăng hoa nhất của thị trường với dư nợ cho vay lên đến 200.000 tỷ đồng có đến 6 CTCK có dư nợ trên 10.000 tỷ đồng.

Hầu hết các CTCK đều ghi nhận dư nợ cho vay vào cuối quý II tăng so với ngày 31/3. Top 10 CTCK có dư nợ cho vay lớn nhất thị trường đều mở rộng quy mô hoạt động. Thứ tự lần lượt là Mirae Asset, SSI, VPS, TCBS, VND, HSC, KIS, Vietcap, MBS, KBSV.

VPS là CTCK có dư nợ cho vay tăng mạnh nhất với mức tăng 3.300 tỷ đồng, lên gần 10.800 tỷ đồng, mức cho vay cao nhất kể từ khi hoạt động. Mirae Asset và SSI cũng có dư nợ cho vay tăng mạnh lần lượt 2.900 tỷ đồng và 2.300 tỷ đồng so với cuối quý I.

Việc dư nợ cho vay tăng mạnh tại các CTCK thực tế đã được các CTCK, quỹ đầu tư, chuyên gia dự báo khi Ngân hàng Nhà nước (NHNN) liên tục hạ lãi suất điều hành và các ngân hàng giảm lãi suất tiền gửi, thanh khoản của thị trường cũng được kích hoạt bởi chính sách giảm lãi suất.

Trước đó, ngày 16/6, NHNN đã quyết định giảm một loạt lãi suất điều hành, đánh dấu lần giảm lãi suất điều hành thứ tư liên tiếp chỉ trong 3 tháng qua của Nhà điều hành. Theo đó, đa số lãi suất điều hành đều đã giảm về tương đương giai đoạn 2020 – trong thời điểm NHNN thực hiện chính sách tiền tệ nới lỏng nhằm hỗ trợ nền kinh tế trước đại dịch COVID – 19.

Sau điều chỉnh của NHNN, lãi suất huy động và cho vay bắt đầu giảm, thanh khoản của các ngân hàng đang được cải thiện ở mức tốt. Lãi suất huy động giảm đã giúp TTCK dần trở nên hấp dẫn hơn so với thời điểm đầu năm 2023. Lãi suất giảm kỳ vọng sẽ dần có tác động tích cực tới thu nhập thị trường trong thời gian tới cũng như giảm chi phí cơ hội khi đầu tư chứng khoán.

Với việc giảm lãi suất, chứng khoán là ngành hưởng lợi cả đầu vào khi giảm chi phí vốn và đầu ra nhờ thanh khoản được cải thiện và nhu cầu vay ký quỹ tăng.

Thời gian vừa qua, một loạt CTCK đã tranh thủ mở lại hạn mức tín dụng tại các ngân hàng để bổ sung cho vốn lưu động như SSI đã thông qua hạn mức tín dụng 16.000 tỷ đồng, VNDIRECT mở hạn mức tín dụng 10.000 tỷ đồng, HSC mở hạn mức tín dụng 11.000 tỷ đồng vào cuối tháng 6.

Hay gần hơn là CTCK Vietcap mới ký kết hợp đồng tài trợ khoản vay trị giá 45 triệu USD, tương đương 1.062 tỷ đồng với Ngân hàng Shanghai Commercial and Savings Bank.

Những diễn biến gần như là dồn dập và đồng loạt của một loạt các CTCK trái ngược hẳn với trạng thái "đóng băng" và có phần ảm đạm đầu năm nay.

Ở đầu ra, đã có những CTCK ngoại tung ra các gói sản phẩm cho vay với lãi suất 8,8-9% cho khách hàng mới hoặc hoặc các tài khoản không phát sinh giao dịch trước đó. Các gói cho vay ký quỹ trên thường chỉ giới hạn thời gian 3-6 tháng nhưng không thể phủ nhận được mức lãi suất hấp dẫn hơn so với mặt bằng lãi suất cho vay margin đang ở mức 10-11% tại CTCK.

Một vị giám đốc tại CTCK cũng cho biết lãi suất điều hành hiện vẫn cao hơn thời điểm trước tăng khoảng 0,5% nên mặt bằng lãi suất cho vay chứng khoán có khả năng chỉ hạ thêm 0,5%.