Thông qua Nghị quyết số 209/2025/NQ-HĐQT, HDBank dự kiến phát hành 100 triệu trái phiếu, với mệnh giá 100.000 đồng mỗi trái phiếu, tổng giá trị thu về đạt 10.000 tỷ đồng. Ngân hàng dự kiến phát hành thành hai đợt.

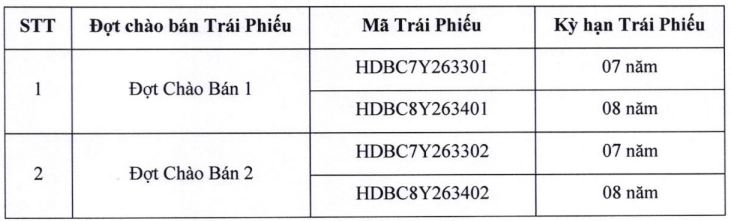

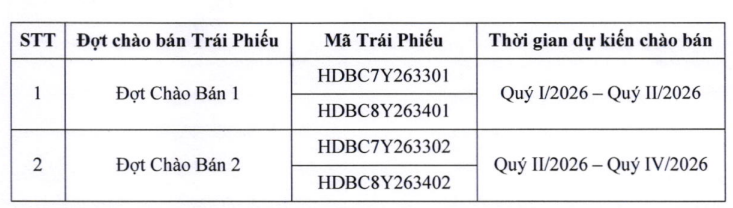

Đợt 1 gồm mã HDBC7Y263301, kỳ hạn 7 năm và mã HDBC8Y263401 kỳ hạn 8 năm. Dự kiến phát hành trong quý I - II/2026.

Tương tự, đợt 2 gồm mã HDBC7Y263302 kỳ hạn 7 năm và mã HDBC8Y263402 kỳ hạn 8 năm. Dự kiến thời gian phát hành trong quý II - IV/2026.

Mỗi mã trái phiếu gồm 25 triệu đơn vị, tương đương giá trị phát hành 2.500 tỷ đồng. Đợt chào bán thứ 2 chỉ được thực hiện khi đợt chào bán đầu tiên kết thúc. Trường hợp đợt 1 chưa chào bán hết số lượng, trái phiếu sẽ được chuyển tiếp sang đợt 2.

Nguồn vốn thu được từ việc phát hành trái phiếu sẽ được phân bổ cho các lĩnh vực sản xuất kinh doanh, nông nghiệp, tiêu dùng, thương mại dịch vụ.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có bảo đảm và là nợ thứ cấp và thỏa mãn điều kiện tính vào vốn cấp 2 của tổ chức phát hành. Tổ chức tư vấn, đại lý phát hành và đại diện người sở hữu trái phiếu là Chứng khoán SSI.

Ngày 30/09/2025, HDBank phát hành 50.000 trái phiếu ra thị trường Singapore có mã HDBL2528004, kỳ hạn 3 năm, với mệnh giá 1.000 UDS mỗi trái phiếu, tổng giá trị thu về đạt 50 triệu USD, dự kiến đáo hạn ngày 15/09/2028.

Trước đó, năm 2024, HDBank cũng đã phát hành thành công 3.000 tỷ đồng trái phiếu ra thị trường quốc tế.

Về điều kiện mua lại, HDBank có thể mua lại trái phiếu trước hạn tự nguyện toàn bộ hoặc một phần với mức phí 2%/năm nếu mua lại trong vòng 24 tháng kể từ ngày phát hành hoặc 1%/năm nếu mua lại trái phiếu sau thời điểm 24 tháng kể từ ngày phát hành. Mức phí này được tính trên khoản gốc của trái phiếu được mua lại cho mỗi năm tròn từ ngày mua lại đến ngày đáo hạn, cùng với các khoản thanh toán phải trả và đến hạn khác.

Theo Công ty cổ phần chứng khoán MB (MBS) dự báo lợi nhuận sau thuế 2025 của HDBank đạt 17.420 tỷ đồng, tăng 31,5%, đồng thời duy trì ROE trên 28% - dẫn đầu toàn ngành. HDBank có hạn mức tín dụng gần 35% và đạt kế hoạch tăng trưởng tín dụng đầy tham vọng 32% cả năm 2025.

Sang năm 2026, nhóm chuyên gia dự báo HDBank ghi nhận 23.401 tỷ đồng lợi nhuận sau thuế, tăng 34,3%. Đặc biệt, triển vọng dài hạn, lợi nhuận sau thuế được kỳ vọng duy trì tăng trưởng trên 20%/năm trong 5 năm tới.

Kết thúc phiên giao dịch ngày 28/10, giá cổ phiếu HDB của HDBank ở mức 32.200 đồng/cổ phiếu, tăng gần 28,29 % so với đầu năm.