Tăng trưởng tín dụng 32%, NIM đạt 5,1%

Chứng khoán MB (MBS) mới đây đã công bố báo cáo cập nhật về Ngân hàng TMCP Phát triển TP.HCM (HDBank, mã HDB) với nhiều đánh giá tích cực về triển vọng kinh doanh của ngân hàng này.

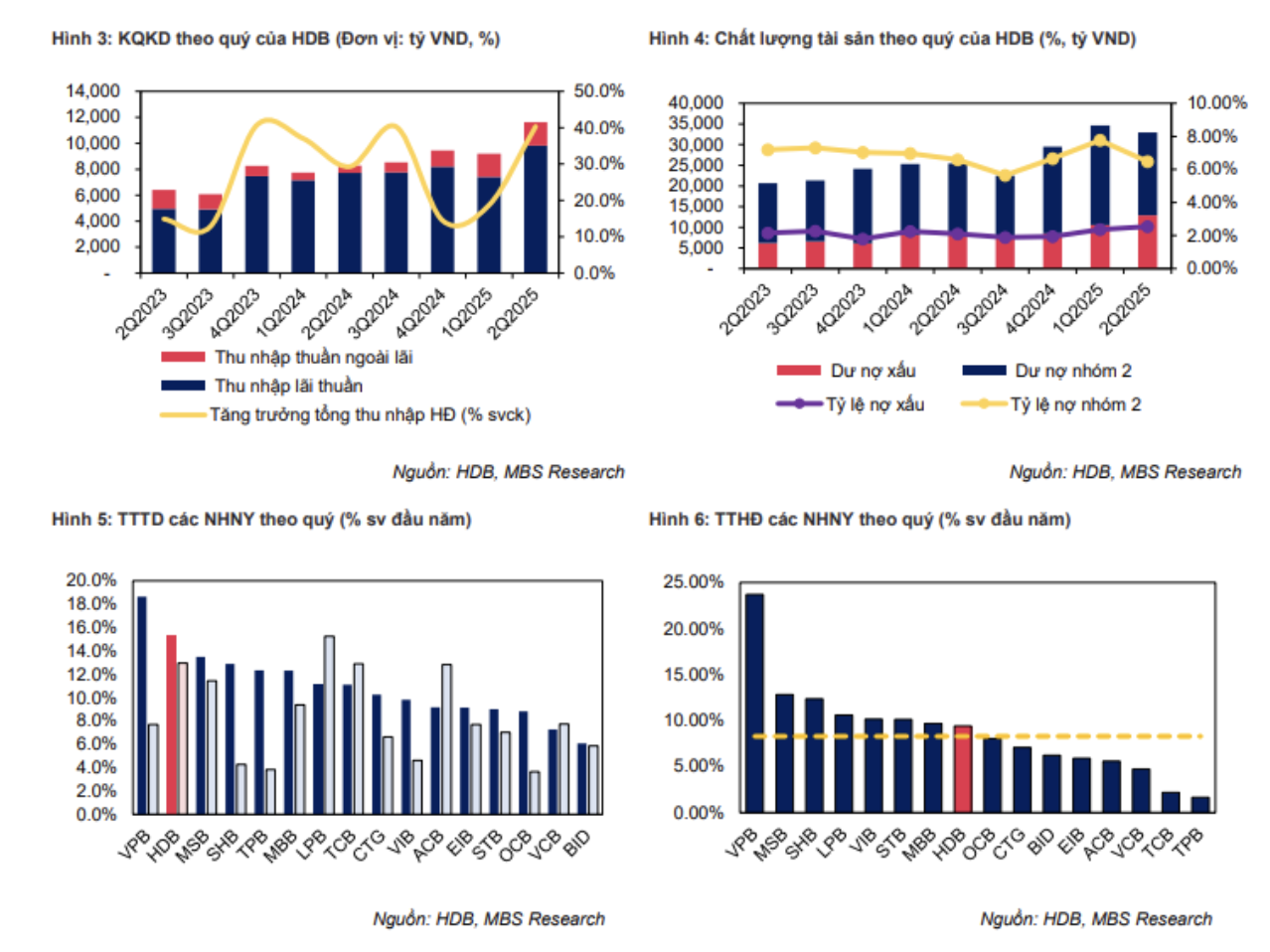

Tính đến ngày 30/06/2025, tăng trưởng tín dụng (TTTD) của HDBank đạt 18,2% so với đầu năm, cao hơn nhiều so với mức trung bình toàn ngành đạt 10%. Dư nợ dành cho nhóm khách hàng doanh nghiệp (KHDN) vừa và nhỏ tại các đô thị loại 1 và nông thôn tăng khả quan 16,4% so với đầu năm, chiếm 44% tổng cho vay khách hàng của toàn ngân hàng.

Theo MBS, việc ưu tiên tiến vào phân khúc cho vay hộ kinh doanh, KHDN vừa và nhỏ cũng như cung cấp chuỗi giá trị cho cả khách hàng cá nhân (KHCN) tại những khu vực đô thị loại 2 và nông thôn giúp HDBank có được thị phần lớn, từ đó tạo ra những sản phẩm được "may đo" cho từng nhóm khách hàng. Tính đến cuối quý 2/2025, dư nợ tại khu vực này đạt hơn 219 nghìn tỷ tập trung vào các sản phẩm cho vay thanh toán tại các cơ quan y tế, trường học, trạm xăng dầu,….

MBS cho rằng, với định hướng nới lỏng từ Ngân hàng Nhà nước (NHNN) nhằm hỗ trợ tối đa cho mục tiêu tăng trưởng GDP 8%, TTTD toàn ngành ngân hàng sẽ đạt trên 17% trong năm 2025, trong đó nhóm NHTMCP được kỳ vọng sẽ có mức tăng mạnh hơn so với nhóm NHTM quốc doanh (NHTMQD). HDBank cùng với VPBank và MB nằm trong nhóm NHTMCP được cấp hạn mức tín dụng cao hơn so với các ngân hàng khác nhờ nhận chuyển giao ngân hàng 0 đồng.

Hạn mức tín dụng hiện tại của HDBank là 35%, điều này đồng nghĩa với việc HDBank đã sử dụng khoảng 43% HMTD được cấp và đạt 46% kế hoạch cả năm.

Nhu cầu tín dụng cao hơn trong nửa cuối năm, đặc biệt sau khi có kết quả về thuế quan có thể thúc đẩy nhu cầu tín dụng trong dân và các chuỗi cung ứng. Lãi suất cho vay duy trì ở mức thấp tiếp tục sẽ là động lực chính của mảng cho vay mua nhà nửa cuối năm 2025. MBS tin rằng HDBank hoàn toàn có thể đạt được kế hoạch TTTD đề ra ở mức 32%.

Tỷ lệ thu nhập lãi cận biên (NIM) của HDBank trong quý 2/2025 đạt 5,8%, đi ngang so với cùng kỳ 2024 và tăng 98 điểm cơ bản so với quý 1/2025. Các khoản cho vay trung dài hạn trong quý 2/2025 tăng cao kéo theo lãi suất cho vay cao hơn so với 1/2025 giúp NIM hồi phục tốt. Trong khi đó, chi phí vốn vẫn đang trong xu hướng nhích nhẹ khi đạt 5,05% trong quý 2/2025 , tăng 20 đcb so với quý trước và tăng 25 điểm cơ bản so với cùng kỳ.

Theo MBS, xu hướng cải thiện NIM của HDBank trong quý 2/2025 có thể tạo tiền đề cho việc duy trì NIM trên mức 5% cho cả năm 2025. Nhu cầu tín dụng đối với các DN vừa và nhỏ sau khi vấn đề thuế quan đã rõ ràng có thể là chất xúc tác giúp nhu cầu tín dụng hồi phục, từ đó hỗ trợ đà phục hồi của NIM.

MBS ước tính NIM của HDBank có thể đạt mức 5,1% trong năm 2025 và sẽ hồi phục nhẹ lên mức 5,2% trong năm 2026 khi nhu cầu tín dụng hồi phục tốt hơn.

Áp lực nợ xấu giảm, thu nhập ngoài lãi tăng trưởng ấn tượng

MBS cho biết, chất lượng tài sản của HDBank tại cuối quý 2/2025 không có nhiều thay đổi so với cuối 2024. Trong nửa cuối năm 2025, nhóm phân tích dự kiến áp lực gia tăng nợ xấu của HDBank sẽ giảm nhờ tăng trưởng tín dụng cao hơn tập trung vào khách hàng doanh nghiệp vừa và nhỏ (CMB/SME) vốn có nhu cầu tín dụng cao và chất lượng tài sản tốt hơn so với khách hàng bán lẻ. Với xu hướng gia tăng cho vay trung dài hạn tập trung vào mảng cho vay theo chuỗi cung ứng sẽ giúp bình ổn khả năng bung nợ xấu khi tình hình kinh tế thuận lợi hơn, đặc biệt sau khi bức tranh thuế quan rõ ràng.

Tổng quan, MBS kỳ vọng tỷ lệ nợ xấu hợp nhất của HDBank sẽ giảm nhẹ xuống 1,9% trong khi nợ nhóm 2 sẽ kiểm soát tốt ở mức 3,8% tại cuối năm 2025.

Thu nhập ngoài lãi là điểm sáng trong nửa đầu năm 2025. Thu nhập thuần ngoài lãi trong 6 tháng đầu năm 2025 đạt 3.613 tỷ đồng, tăng hơn 3 lần so với cùng kỳ 2024 được hỗ trợ chủ yếu bởi tăng trưởng vượt trội của thu nhập từ phí (NFI), một phần do nền so sánh thấp của năm trước. NFI trong 6T25 đạt 2.065 tỷ đồng (+255.2% so với cùng kỳ) nhờ các khoản thu từ thanh toán tăng gần gấp đôi. Hoạt động đầu tư chứng khoán cũng ghi nhận lợi nhuận 633 tỷ đồng so với mức lỗ hơn 63 tỷ đồng trong 6 tháng đầu năm 2024.

Các khoản thu nhập từ xử lý nợ cũng tăng hơn 42% so với cùng kỳ nhờ dư nợ được xử lý tăng lên mức 26.000 tỷ, tăng gần 30% so với cùng kỳ. MBS nhận định rằng thu nhập ngoài lãi vẫn sẽ tiếp tục chủ yếu đến từ các hoạt động thanh toán và thu hồi nợ xấu.

Bên cạnh đó, chuyên gia MBS cũng nhận định HDBank có lợi thế lớn trong việc gia tăng các loại hình sản phẩm bán chéo đi kèm cho vay nhờ tiếp cận vào nhóm khách hàng có thu nhập trung bình khá ở các vùng nông thôn và đô thi loại 2.

MBS đánh giá rằng tiềm năng tăng trưởng các khoản thu từ hoạt động thanh toán từ các hoạt động cho vay theo chuỗi cung ứng, thẻ và cho vay tiêu dung ở thị trường này còn nhiều tiềm năng khi tỷ lệ tiếp cận các sản phẩm tài chính vẫn còn thấp, chưa tương xứng với tốc độ đô thị hóa. Ngoài ra, hoạt động thu hồi và xử lý nợ cũng sẽ được đẩy mạnh từ nay đến hết năm 2025.

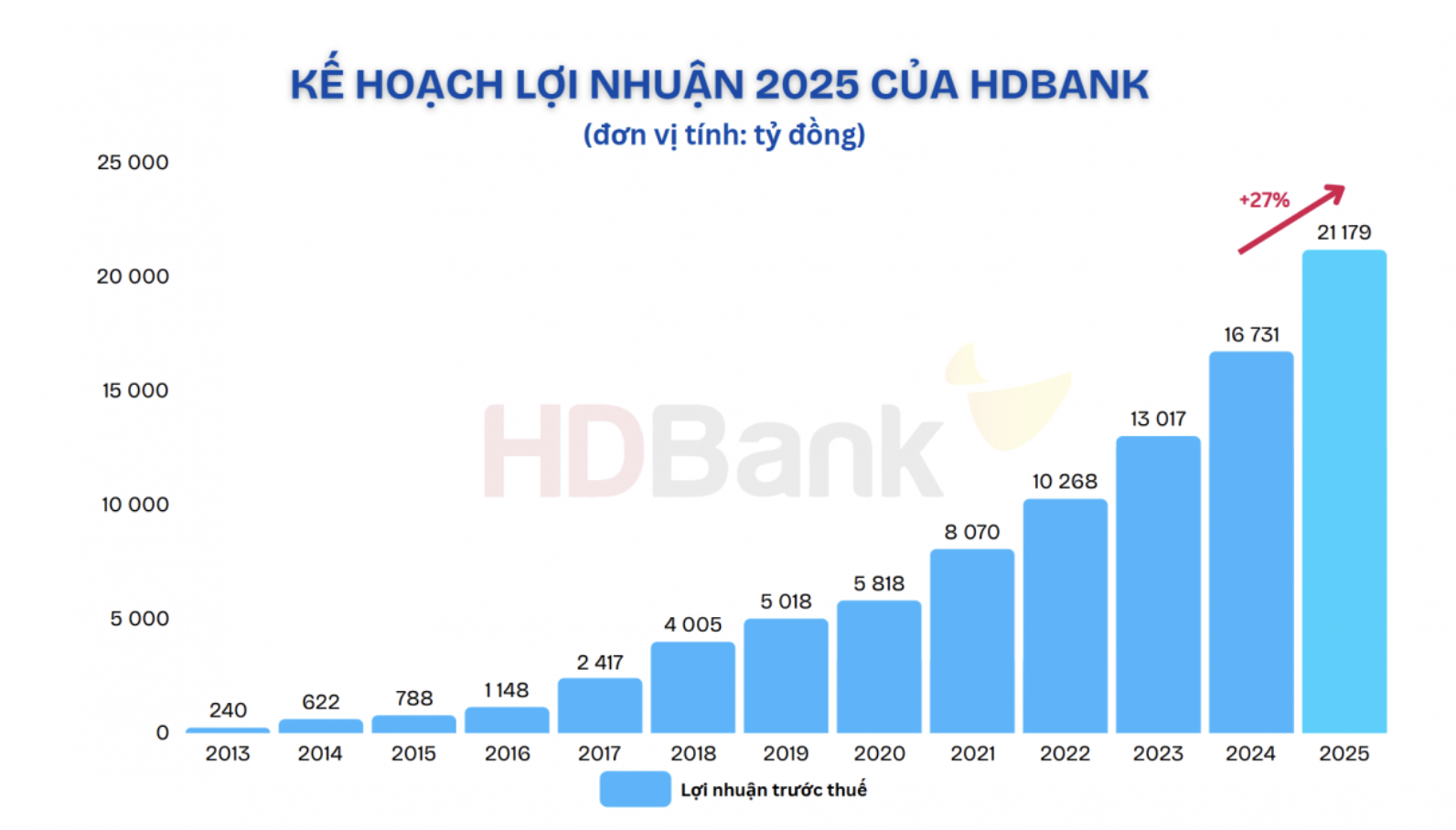

Với các nhận định trên, MBS ước tính lợi nhuận sau thuế của HDBank trong năm 2025 đạt 17.420 tỷ đồng, hoàn thành 103,6% kế hoạch kinh doanh cả năm. Tăng trưởng lợi nhuận sau thuế kỳ vọng duy trì trên 20%/năm cho 5 năm tới tương tự như trong 5 năm vừa qua. Động lực chính vẫn đến từ NIM được duy trì trên 5% trong khi tăng trưởng tín dụng trên 25%.