Đây là thời điểm không chắc chắn đối với các nhà giao dịch trái phiếu. Một vài tháng trước, thị trường vẫn đồng thuận rằng Cục Dự trữ Liên bang Mỹ (FED) sẽ cắt giảm lãi suất 3 lần trong năm 2024. Tuy nhiên, đến hiện tại, các nhà đầu tư đã thay đổi đáng kể dự đoán của họ. Nhiều người thậm chí còn cho rằng việc cắt giảm lãi suất sẽ bị trì hoãn cho đến cuối năm nay.

Quả thực, hàng loạt dữ liệu lạm phát cao hơn dự kiến đã khiến cựu Bộ trưởng Tài chính Mỹ Lawrence Summers phải cảnh báo rằng động thái tiếp theo của FED có thể là tăng chứ không phải giảm lãi suất.

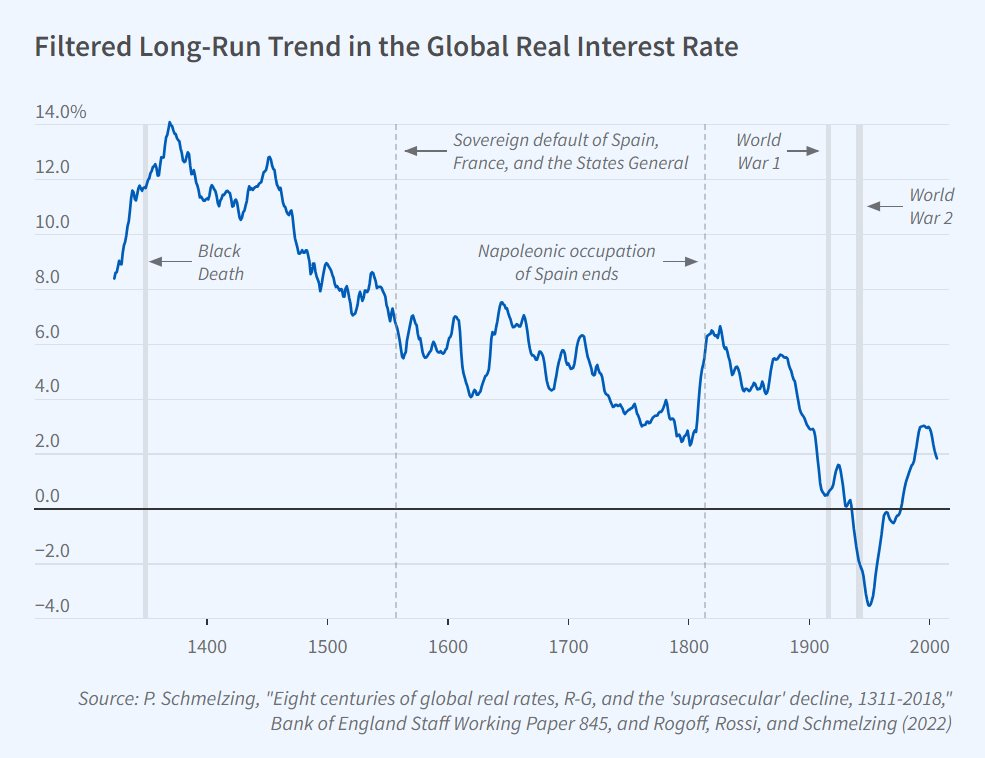

Nhưng khi cuộc tranh luận về lãi suất nổ ra, cũng đáng để chậm lại suy ngẫm một chút về lịch sử tài chính, cụ thể hơn là 8 thế kỷ qua. Bộ ba nhà kinh tế học – Kenneth Rogoff, Barbara Rossi và Paul Schmelzing – đã thu thập dữ liệu toàn cầu về lãi suất và lạm phát kể từ năm 1311.

Gần hai năm trước, họ đã đưa ra một kết luận sơ bộ. Nhưng giờ đây, dữ liệu đã được cập nhật thông tin mới, nhấn mạnh hai điểm hấp dẫn.

Đầu tiên, không ai chỉ đơn thuần nhìn vào lãi suất ngắn hạn là có thể hiểu được nền kinh tế chính trị. Nhưng công tâm mà nói, các chuyên gia cho đến nay vẫn áp dụng cách thức này, vì dữ liệu về lãi suất ngắn hạn sẵn có hơn. Các ngân hàng trung ương thế kỷ 20 cũng muốn xác định lãi suất “tự nhiên” để thiết lập lãi suất chính sách ngắn hạn.

Tuy nhiên, nhà kinh tế học Rogoff và các cộng sự lập luận rằng các mô hình lãi suất ngắn hạn khá hỗn độn. Khi nhìn vào lãi suất thực dài hạn (nghĩa là lãi suất danh nghĩa được điều chỉnh theo lạm phát) thì sẽ thấy một xu hướng rõ ràng và nổi bật. Xu hướng này liên tục giảm trong nhiều thế kỷ. Họ tính toán mức giảm bình quân tương đương với gần 2 điểm cơ bản mỗi năm kể từ năm 1311.

Biểu đồ chắc chắn không đi theo một đường thẳng. Hai biến động lớn nhất từng xảy ra là đại dịch Cái Chết Đen (Black Death) hồi thế kỷ thứ 14 và sau đó là cuộc khủng hoảng tài chính “Trinity” châu Âu năm 1557. Một số bước ngoặt nhỏ hơn diễn ra vào năm 1914 và 1981.

Xu hướng dài hạn của lãi suất thực toàn cầu

Nhưng điều đáng chú ý hơn là những biến cố này rất hiếm. Khi lãi suất dài hạn thay đổi để ứng phó với suy thoái kinh tế, vỡ nợ, các cú sốc tài chính, v.v., chúng hầu như luôn quay trở lại xu hướng cũ sau 1-2 thập kỷ. Như nhà kinh tế học Maurice Obstfeld đã chỉ ra, những sự kiện này chỉ như những đốm sáng chợt loé lên suốt dọc dài lịch sử.

Nói cách khác, lãi suất dài hạn đã giảm một cách không thể tránh khỏi trước khi thế giới bắt đầu lo lắng về lãi suất cực thấp trong thế kỷ 21.

Tại sao? Các nhà kinh tế trước đây cho rằng nguyên nhân là từ các vấn đề như năng suất, nhân khẩu học và dòng vốn. Cựu Thống đốc FED Ben Bernanke thì chỉ ra làn sóng tiết kiệm ở Trung Quốc và nhiều nơi khác. Trong khi đó ông Summers lo lắng về một kỷ nguyên trì trệ kéo dài.

Tuy nhiên, điều thú vị hơn là việc nhà kinh tế học Rogoff và cộng sự không tìm ra mối tương quan có tính thống kê giữa lãi suất thực và xu hướng kinh tế cơ bản. Điều đó có thể phản ánh những hạn chế trong dữ liệu của họ, nhưng bộ ba đưa ra một lời giải thích khác.

Họ nói rằng lý do thực sự khiến chi phí vay giảm không phải là sự thay đổi về kinh tế mà là vấn đề mà các nhà kinh tế thường bỏ qua: Bản chất của tài chính. Sự kết hợp giữa thị trường vốn hiện đại, phân tích rủi ro và sự đổi mới xung quanh việc sử dụng tài sản thế chấp để hỗ trợ các khoản vay đã giúp việc sử dụng tiền hiệu quả hơn.

Rất khó để có thể chứng minh điều này. Nhưng điểm khác biệt chính giữa xã hội hiện đại và xã hội trước đây là những đổi mới từ phương thức đến công nghệ đã khiến chúng ta tin rằng chúng ta có thể dự đoán, quản lý và định giá những rủi ro trong tương lai mà không cần dựa vào thần thánh như tổ tiên xưa.

Trên thực tế, sự tự tin thường bị đặt nhầm chỗ. Dù có hợp lý hay không thì sự thay đổi văn hoá đã khiến tiền dồi dào và linh hoạt hơn, nhờ đó cắt giảm được chi phí. Đây là một tin tốt. Nhưng điều đó cũng đặt ra 2 câu hỏi: Liệu xu hướng giảm này có bao giờ kết thúc? Và nó có ý nghĩa gì đối với tỷ giá hiện tại?

Với câu hỏi thứ nhất, câu trả lời phụ thuộc vào khả năng tưởng tượng của mỗi người. Thật khó để tin rằng xu hướng này sẽ tiếp diễn xa hơn nữa. Nhưng cũng khó có thể đánh giá thấp những tiến bộ công nghệ trong tương lai. Trí tuệ nhân tạo có thể làm tăng hiệu quả tiền tệ.

Tuy nhiên, với câu hỏi thứ hai, ý nghĩa của nó rõ ràng hơn. Khoảng thời gian 8 thế kỷ cho thấy lãi suất cực thấp mà chúng ta chứng kiến vào đầu thế kỷ 21 đã lệch quá xa so với xu hướng. Do đó, không có gì ngạc nhiên khi lãi suất dài hạn được điều chỉnh tăng lên. Dữ liệu trong lịch sử cũng chỉ ra rằng những gì đang xảy ra hiện tại không có gì bất thường.

*Bài viết thể hiện quan điểm của Gillian – Chủ tịch hội đồng biên tập và là biên tập viên chính của Financial Times. Cô chuyên viết các chuyên mục hàng tuần đề cập đến kinh tế, tài chính, chính trị và xã hội. Cô cũng là một nhà báo từng đoạt giải thưởng và có bằng tiến sĩ về nhân học văn hóa.

Theo Financial Times