Khép lại phiên này, tại Tokyo, chỉ số Nikkei 225 giảm 0,8% xuống 38.134,97 điểm. Trong đó, đáng chú ý, cổ phiếu của Sanrio, chủ sở hữu thương hiệu Hello Kitty, giảm hơn 14% sau khi các cổ đông lớn cho biết, họ sẽ giảm tỷ lệ nắm giữ trong công ty. Các thị trường chứng khoán Singapore, Seoul, Đài Bắc, Manila và Bangkok cũng giảm điểm.

Trong khi đó, tại Trung Quốc, chỉ số Hang Seng ở Hong Kong tăng 2,3% lên 19.603,11 điểm, và chỉ số Shanghai Composite ở Thượng Hải tăng 1,5% lên 3.309,78 điểm. Sắc xanh cũng được ghi nhận tại các thị trường Sydney, Wellington và Mumbai.

Mặc dù còn gần hai tháng nữa mới nhậm chức, song ông Trump mới đây đã báo hiệu rằng ông sẵn sàng nối lại các chiến thuật cứng rắn với các đối tác thương mại quan trọng của Mỹ, nếu họ không ngăn chặn tình trạng nhập cư bất hợp pháp và buôn lậu ma túy.

Nguy cơ áp thuế ngay trong ngày đầu tiên cầm quyền của ông đã làm dấy lên lo ngại về căng thẳng thương mại vào thời điểm các ngân hàng trung ương đang nỗ lực kiểm soát lạm phát. Nhiều nhà quan sát cảnh báo giá cả có thể sẽ tăng đột biến trở lại.

Các nhà đầu tư cũng đang cố gắng xác định tác động của việc bổ nhiệm ông Jamieson Greer, người từng là chánh văn phòng cho Đại diện Thương mại Mỹ Robert Lighthizer trong nhiệm kỳ đầu tiên của ông Trump, làm đại diện thương mại. Tổng thống đắc cử cho biết ông Greer đã đóng một vai trò quan trọng trong việc áp thuế lên Trung Quốc và các nước khác để chống lại các hành vi thương mại không công bằng trong nhiệm kỳ đầu tiên của ông.

Bên cạnh đó, Biên bản cuộc họp gần đây của Cục Dự trữ liên bang Mỹ (Fed) được công bố ngày 26/11 cho thấy các quan chức Fed dự đoán lạm phát sẽ tiếp tục hạ nhiệt. Dự đoán này báo hiệu Fed sẽ giảm lãi suất một cách chậm rãi nếu lạm phát tiếp tục giảm và thị trường lao động vẫn mạnh.

Biên bản cho biết nếu dữ liệu đúng như dự đoán rằng lạm phát sẽ tiến tới mức mục tiêu 2%, trong khi việc làm vẫn ổn định, thì "việc chuyển dần sang lập trường chính sách trung lập hơn theo thời gian có thể sẽ là phù hợp".

Mặc dù các chuyên gia kinh tế đã dự đoán một đợt cắt giảm lãi suất nữa vào tháng 12, nhưng khả năng này đã giảm bớt sau chiến thắng của ông Trump, trước những lo ngại rằng cam kết cắt giảm thuế và áp thuế quan của ông sẽ khiến lạm phát tăng trở lại.

Các nhà giao dịch đang chờ đợi số liệu về chỉ số chi tiêu tiêu dùng cá nhân (PCE), thước đo lạm phát ưa thích của Fed, cũng như số liệu về đơn xin trợ cấp thất nghiệp và tăng trưởng kinh tế dự kiến được công bố trong hôm nay.

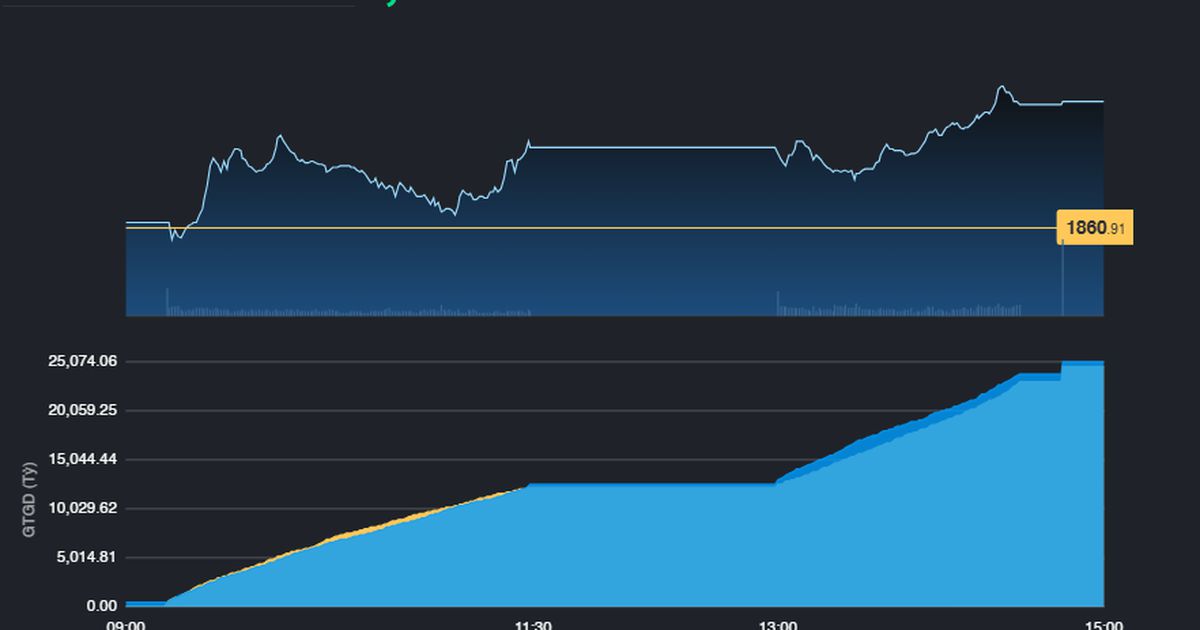

Tại Việt Nam, khép lại phiên này, chỉ số VN-Index giảm nhẹ 0,16 điểm, hay 0,01%, xuống 1.241,97 điểm, còn chỉ số HNX-Index giảm 0,61 điểm, hay 0,27%, xuống 223,09 điểm.