Nhận định trên được ông Nguyễn Việt Đức, Giám đốc Kinh doanh Số, Công ty CP Chứng khoán VPBank (VPBankS) nêu ra tại chương trình Khớp lệnh – Tài chính thịnh vượng ngày 23/9.

“Không phải cứ Fed hạ lãi suất thì thị trường tăng mạnh”

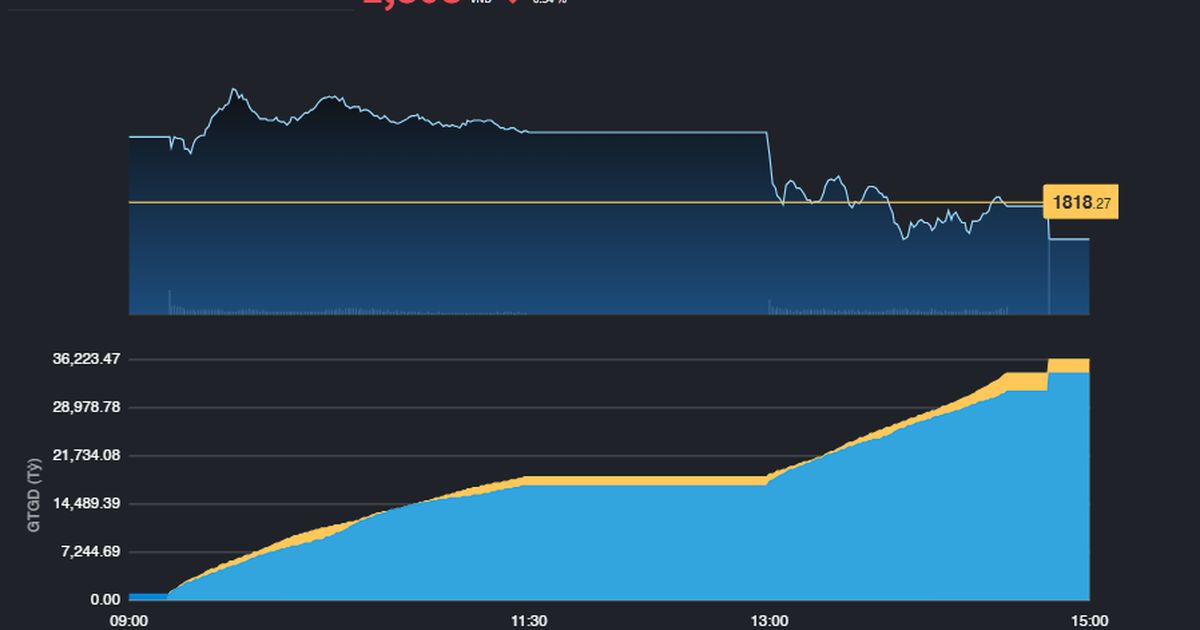

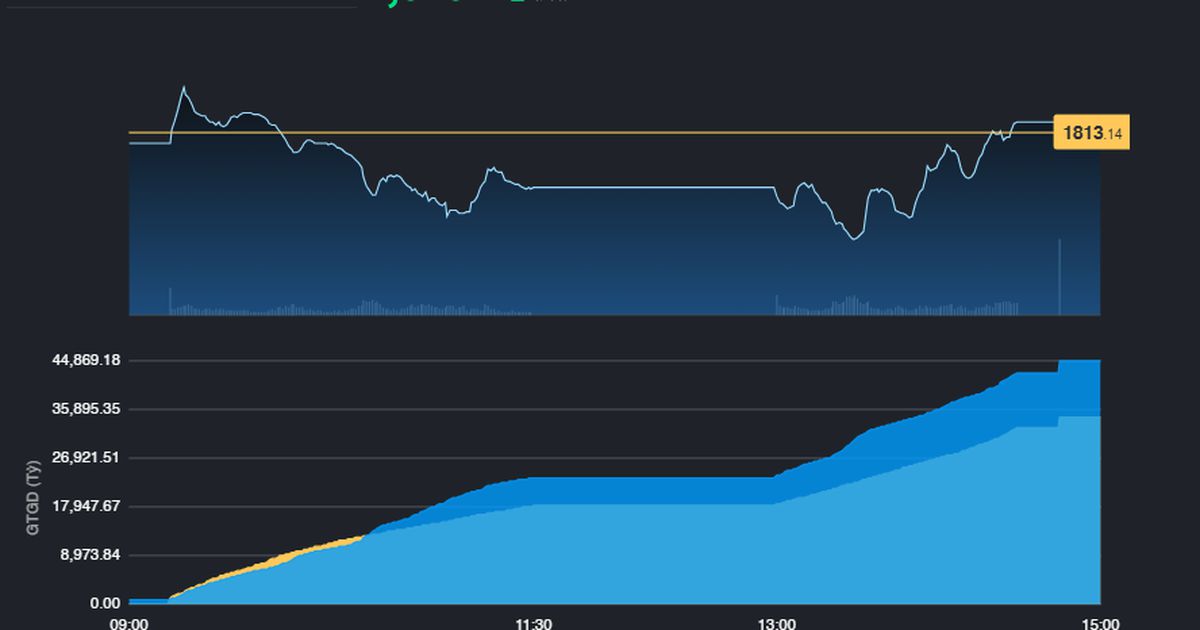

Thị trường chứng khoán (TTCK) Việt Nam sau 4 phiên tăng liên tiếp đã quay đầu giảm trong phiên ngày 23/9. Nhìn nhận về diễn biến của thị trường, ông Nguyễn Việt Đức cho rằng phiên này bị ảnh hưởng bởi TTCK thế giới khi mà phiên thứ 6 cuối tuần rồi thị trường Mỹ điều chỉnh trở lại, châu Âu điều chỉnh mạnh. Diễn biến này cho thấy được không phải cứ Fed hạ lãi suất thì thị trường tăng mạnh.

“Qua tham khảo phân tích của các tổ chức lớn trên thế giới, phần lớn dự báo Fed có thể giảm lãi suất khoảng 200 điểm cơ bản hay thậm chí 250 điểm cơ bản từ giờ cho đến 2026. Trong trường hợp Fed giảm lãi suất, thị trường chỉ có 1 kịch bản, hoặc là tăng mạnh hoặc là giảm mạnh chứ không có đi ngang”, ông Đức cho biết.

Cụ thể, trong trường hợp Fed hạ lãi suất và kinh tế Mỹ hạ cánh mềm thì thị trường chứng khoán Mỹ tăng trưởng khoảng 16% so với mức hiện tại. Còn trong trường hợp Fed hạ lãi suất nhưng kinh tế Mỹ suy thoái, ảnh hưởng đến suy thoái toàn cầu thì thị trường chứng khoán giảm 9,1% trong thời gian 12 tháng tới.

Do đó, đây là giai đoạn của niềm tin, phải chọn kịch bản, tin nền kinh tế Mỹ hạ cánh mềm hay không, bởi không có kịch bản ở giữa.

Theo chuyên gia của VPBankS, cơ sở của nhận định trên là dựa trên con số thống kê của Goldman Sachs, quan sát hết chu kỳ hạ lãi suất của Fed trong 1 năm qua thì chỉ có kịch bản tăng mạnh hay giảm mạnh, không có kịch bản trung dung.

Nhìn lại lịch sử, năm 2019 và năm 2022 kinh tế Mỹ đều theo kịch bản hạ cánh mềm và những thời điểm đó, Goldman Sachs đều dự báo chỉ có 20% xác suất kinh tế Mỹ hạ cánh cứng. Vì vậy, nếu nhà đầu tư tin vào Goldman Sachs thì đây là cơ hội để mua vào cho sóng 2025.

Ông Nguyễn Việt Đức cho biết thêm, hiện nay nhiều dự đoán, Fed giảm thêm ít nhất 50 điểm cơ bản lãi suất trong năm nay. Trong năm sau sẽ hạ tiếp 100 điểm cơ bản và năm 2026 giảm tiếp 50 điểm cơ bản. Quá trình giảm lãi suất này là chắc chắn nên thông tin đã phải ánh trên thị trường.

Ngoài ra, trước khi Fed hạ lãi suất, Việt Nam cũng hạ ngay lãi suất OMO. Hiện tại, lãi suất OMO của Việt Nam là 4%, Fed là 4,75% - 5%. Nếu Fed giảm lãi suất tiếp 200 điểm cơ bản thì Việt Nam hoàn toàn có thể hạ về 2% trong thời gian tới.

Thực tế cho thấy, VN-Index đang chạy theo OMO. Năm 2023, Fed không giảm lãi suất nhưng Việt Nam giảm lãi suất OMO rất nhanh giúp TTCK tích cực so với các thị trường khác trong khu vực. Nếu kỳ vọng lãi suất OMO giảm thêm 200 điểm cơ bản nữa về 2% thì cơ hội cho TTCK còn khá nhiều cho năm 2025.

Tuy nhiên, chuyên gia này đánh giá phản ứng của nhà đầu tư thường chậm hơn lộ trình. Hơn nữa, lợi nhuận doanh nghiệp bao giờ cũng đi sau lãi suất. Lãi suất giảm thì phải 6 tháng đến 1 năm sau, doanh nghiệp mới được hưởng lợi.

“Câu chuyện Fed hạ lãi suất thì phải 6 tháng đến 1 năm mới phản ánh được hoàn toàn vào TTCK. Cho nên, kịch bản TTCK sẽ lình xình trong 3 đến 6 tháng tới, chưa thể có uptrend thế kỷ ngay lúc này”, ông Đức nói.

Cũng theo ông, hiện nay, các CTCK và ngân hàng phần lớn chỉ kỳ vọng VN-Index đạt 1.350 điểm và phải có bất ngờ thị trường mới lên được.

Trong lịch sử, để thị trường có uptrend thế kỷ phải kết hợp nhiều yếu tố chứ không riêng việc Fed giảm lãi suất. Uptrend thế kỷ gần nhất năm 2015 rất giống với hiện tại. Năm 2015 câu chuyện Trung Quốc suy thoái, ảnh hưởng rất nhiều đến TTCK Việt Nam. Thời điểm đó, Mỹ cũng sợ suy thoái nhưng là suy thoái mềm. Đồng thời, câu chuyện nâng hạng thị trường cũng rất nổi. Những câu chuyện ở hiện tại đang có nhiều nét tương tự với thời điểm này, tích lũy dần dần để bứt phá.

“Nếu như năm 2015 tích lũy để 2016 bứt phá thì năm 2024 tích lũy để 2025 bứt phá, tháng 9/2025 kỳ vọng TTCK Việt Nam được nâng hạng”, ông Đức nói và cho rằng trong các tháng cuối năm 2024 thị trường không có quá nhiều thông tin tích cực để vượt đỉnh cho nên hết năm nay thị trường nằm trong khoảng 1.305 - 1.320 điểm.

Nhà đầu tư cá nhân nên làm gì?

Đưa ra lời khuyên cho nhà đầu tư trong giai đoạn này, chuyên gia của VPBankS cho rằng, trong tháng 10 thị trường khó đi lên. Do năm nay có bầu cử Mỹ, trước bầu cử Mỹ khó có sóng. Sóng bầu cử Mỹ sẽ có 2 đợt, đợt 1 là tháng 8 và 9 lúc các ứng cử viên của Mỹ có động thái rõ về kinh tế. Sau đó TTCK đi ngang, đầu tháng 11 bầu cử xong sẽ có sóng – đó là sóng tăng mạnh. Thị trường chứng khoán Việt Nam bị ảnh hưởng nhất bởi Mỹ, độ tương thích đến 90% do Mỹ là thị trường xuất khẩu lớn nhất.

Do vậy, trong tháng 10 chưa có điều gì xảy ra, nếu có nhịp giảm là cơ hội mua vào. Mặc khác, lợi nhuận quý III cũng không có đột biến phải qua quý IV mới mạnh hơn.

Theo thống kê, nếu chỉ đầu tư từ tháng 11 đến tháng 4 năm sau và để tiền đứng ngoài từ tháng 4 đến tháng 10 thì sinh lời gấp 3 lần chỉ số.

Cũng theo vị chuyên gia này, thị trường hiện nay vẫn đang hơi đắt về định giá. Năm 2015, để có con sóng VN-Index tăng từ 534 lên 1.200 điểm thì P/E VN-Index chỉ khoảng 10 lần. Hiện nay định giá 14 lần, để định giá rẻ hơn thì giá phải giảm hoặc lợi nhuận đi lên.

Kịch bản ở đây là thị trường phải giảm mạnh hoặc đi ngang nhưng lợi nhuận doanh nghiệp tăng mạnh. Khi đủ tích lũy về chất thì sẽ có thay đổi về lượng.

“Trong ngắn hạn thị trường đi kèm với lợi nhuận doanh nghiệp, lợi nhuận doanh nghiệp không tăng thì thị trường không thể tăng được. Trong dài hạn, thị trường đi kèm với định giá. Một sóng lớn bao giờ đi từ P/E 10 và kết thúc khoảng 17. Do đó, để thị trường tăng được thì lợi nhuận doanh nghiệp phải đi lên và định giá rẻ hơn. Với P/E ở mức 14 hiện tại, VN-Index đi lên 1.700 điểm là rất khó, lên được khoảng 1.500 điểm đã là tốt rồi”, ông Đức nêu quan điểm.

Còn trong giai đoạn thị trường sideway như hiện nay, ông Đức cho rằng các nhà đầu tư cá nhân không nên đầu tư dàn trải, phải có sự đặt cược. Nếu giải ngân đều mỗi mã 10% thì không bao giờ thành công được mà phải nhìn mã nào xứng đáng đặt cược 30% danh mục. Giải quyết được câu chuyện này nhà đầu tư mới đánh bại được thị trường.