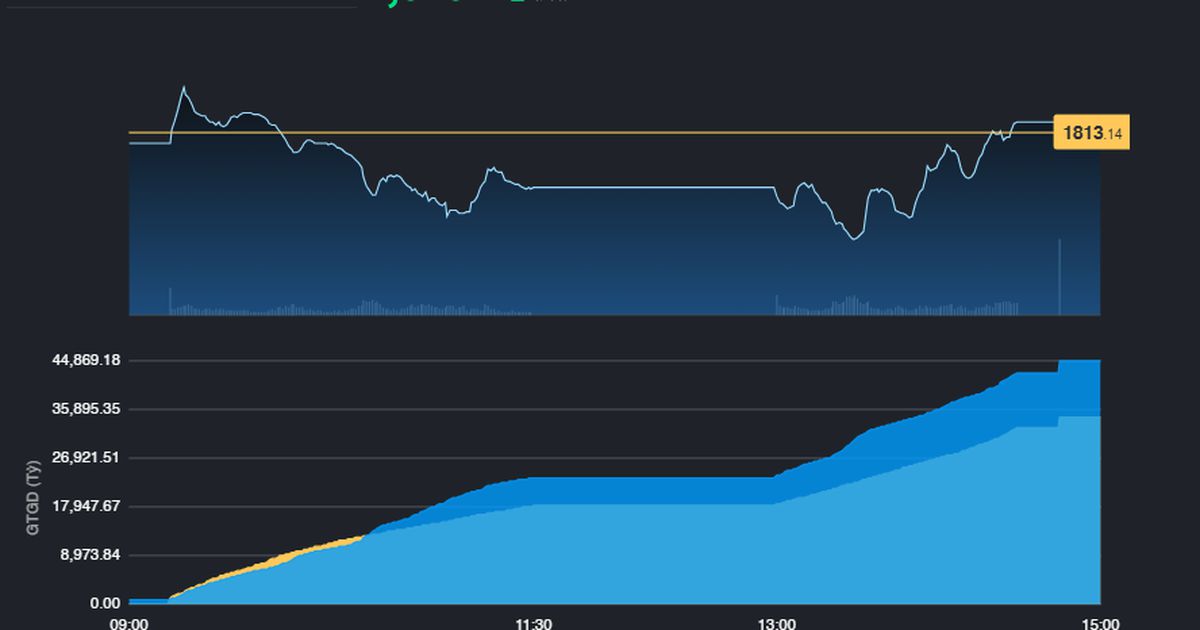

Đóng cửa phiên giao dịch cuối tuần trước, VN-Index ghi nhận tuần tăng điểm thứ hai liên tiếp trong tháng 5 vốn hay bị e ngại “Sell in May”- Bán vào tháng 5. Điều đáng ghi nhận là thanh khoản vẫn duy trì ở mức khá dồi dào.

Một trong các thông tin hiện được nhà đầu tư quan tâm là khả năng điều chỉnh hạ lãi suất của Ngân hàng Nhà nước (NHNN). Tuy nhiên, ngay cả khi chính sách tiền tệ theo hướng nới lỏng, hoạt động của doanh nghiệp trong đó yếu tố sức cầu có được cải thiện hay không là điều được chú ý. Ghi nhận ý kiến một số chuyên gia cho biết, nếu đầu ra vẫn “bí”, khả năng kịch bản dòng tiền từ doanh nghiệp chảy vào chứng khoán như giai đoạn COVID có thể lặp lại.

Quý 2 có thể là quý tạo đáy của nền kinh tế

Ông Huỳnh Anh Tuấn, Tổng giám đốc CTCK Ngân hàng Đông Á (DAS)

Sau báo cáo quý 1, nhận thấy rõ kinh tế đi xuống nhanh, Chính phủ đưa ra hàng loạt giải pháp hỗ trợ thị trường bất động sản, tháo gỡ pháp lý cho các dự án. Những thông tin vĩ mô thường có độ trễ nhất định, chính sách đi chậm, khả năng hấp thụ chậm, hiện hầu như chưa thấy được bức tranh sáng sủa từ lĩnh vực này.

Tháng 5 ít thông tin, nhưng ngược lại, tháng 5 là tháng chờ đợi hấp thụ những chính sách. Thị trường khó tăng nóng nhưng cũng khó giảm sâu, khi nền kinh tế không có yếu tố xấu hơn.

Về thế giới, Cục Dự trữ Liên bang Mỹ (Fed) gần như đã đạt đỉnh trong việc nâng lãi suất. Nếu không tăng lãi suất, hàng loạt nền kinh tế khác đang ở giai đoạn khó khăn có thể kỳ vọng quay đầu chính sách nới lỏng cung tiền.

Nhìn trên cơ cấu VN-Index, ngành bất động sản và ngân hàng chiếm tỷ lệ lớn, trong khi bất động sản gặp khó thì ngân hàng cũng chịu nhiều áp lực. Cuối quý 4/2022 tốc độ tăng lãi suất lên nhanh, huy động đạt mức 12-13%, đa số ngân hàng yếu không chịu nổi, phản ánh lợi nhuận quý 1/2023. Lãi suất hiện hạ, chi phí vốn ngân hàng hạ xuống, lãi suất cho vay giảm, lúc đó bức tranh lợi nhuận quý 3 có thể tích cực hơn, quý 2 có thể là quý tạo đáy của nền kinh tế.

Điểm tích cực là thanh khoản hiện nay khá dồi dào. Mới đây, NHNN mua vào 6-7 tỷ USD, tức bơm ra nền kinh tế trên 100.000 tỷ, là yếu tố cho thấy thanh khoản toàn bộ hệ thống khá dồi dào. Đó cũng là cơ sở giảm lãi suất, theo tôi, 1-2 tuần nữa có thể có thông tin liên quan động thái hạ lãi suất. Đây là thông tin quan trọng cho doanh nghiệp khó khăn giảm chi phí vì nhìn bức tranh chung quý 1 nhiều doanh nghiệp nhất là doanh nghiệp bất động sản chi phí tài chính tăng rất nhanh khi lãi vay tăng, hầu như doanh nghiệp có lợi nhuận suy giảm mạnh. Nếu quý 2-3 cải thiện chi phí tài chính thì tự động lợi nhuận hồi phục. Đây là cơ hội chọn doanh nghiệp tốt cho trung dài hạn.

Một điều nữa, nếu lãi suất tiếp tục hạ cả huy động cho vay mà tổng cầu chưa hồi phục thì không loại trừ nhiều doanh nghiệp có dòng tiền tốt nhưng không triển khai được sản xuất kinh doanh thì có thể họ quay lại đầu tư chứng khoán. Điều này đã từng xảy ra ở giai đoạn dịch COVID-19. Tiền doanh nghiệp dồi dào nhưng không làm gì đã tranh thủ đầu tư chứng khoán.

Lãi suất tiết kiệm khi về vùng 6-7% thì doanh nghiệp sẽ so sánh, cân nhắc đầu tư chứng khoán. Tôi không loại trừ kịch bản này nếu kinh tế không quay trở lại quỹ đạo tăng trưởng.

Nhiều cổ phiếu đã đắt

Ông Đặng Trần Phục, Chủ tịch AzFin

Nhìn chung thông tin trong nước khá tích cực khi lạm phát thấp, lãi suất huy động và cho vay đều giảm, cung tiền tốt thể hiện NHNN vẫn liên tục mua USD và sẽ tiếp tục mua do dự trữ ngoại hối vẫn tương đối thấp, đầu tư công cải thiện tốt.

Nhưng có điểm xấu là chỉ số PMI dự kiến sẽ vẫn thấp. Nhà nước tăng cường thúc đẩy đầu tư hơn để giúp tăng trưởng kinh tế tốt hơn thời gian tới.

Như vậy, vĩ mô cung tiền đều tốt cho kinh tế và chứng khoán.

Tuy vậy, Fed phát đi tín hiệu khả năng cao sẽ nâng lãi suất thêm một đợt vào khoảng tháng 7 tới. Điều này khiến lợi suất trái phiếu chính phủ Mỹ tăng lên 3,7%, từ mức 3,3%. Trong khi lợi suất trái phiếu chính phủ Việt Nam là 2,9%, tức thấp hơn Mỹ 0,9%. Từ đó có thể khiến áp lực nhà đầu tư rút bớt phần nào tiền đầu tư ở Việt Nam chuyển sang đồng USD.

Chính vì việc Fed vẫn duy trì ở lãi suất cao, thậm chí có thể tăng thêm một lần nữa nên NHNN Việt Nam gặp khó trong việc có nên hạ lãi suất. Điều kiện trong nước thì cho phép nhưng điều kiện quốc tế chưa cho phép.

Về các dự án bất động sản vẫn còn khó khăn nhưng đã có cải thiện nhiều so với cuối 2022. Từ đó có thể thấy thị trường rất khó có thể bứt phá mạnh. Nhưng đồng thời xác suất giảm sâu là thấp. AzFin nhận định thị trường thiên về hướng sideway là chính trong một vài tuần tới.

Về lâu dài, rõ ràng lúc này định giá thị trường chứng khoán rất hấp dẫn. Đặc biệt dòng ngân hàng nhưng soi chiếu từng ngành cũng có những ngành hiện có định giá cao.

Định giá chung của thị trường hiện thấp chủ yếu do định giá ngành ngân hàng thấp cùng với VHM có lợi nhuận cao nên kéo định giá thị trường chung xuống. Còn lại đa phần các ngành như xuất khẩu, sản xuất hiện định giá ở mức hợp lý.

Theo thống kê của AzFin, P/E của cổ phiếu không gồm ngành tài chính hiện ở mức 19 lần, là mức cao hơn trung bình chung. VN-Index nhìn chung rẻ nhưng bóc tách kỹ có ngành rẻ, có ngành đắt.

Về P/B của thị trường hiện ở mức 1,6 lần, là mức thấp lịch sử thị trường, hấp dẫn đầu tư cho lâu dài nhưng cần có sự chọn lọc kỹ càng.

Tuần vừa rồi nhà đầu tư nước ngoài mua ròng, nhưng phân tích kỹ họ có giao dịch đột biến mua vào 1.300 tỷ ở STG. Nếu loại trừ cổ phiếu này thì khối ngoại vẫn đang bán ròng. Nguyên nhân xu hướng bán ròng một phần đến từ yếu tố lợi suất trái phiếu chính phủ Mỹ - USD cao hơn VNĐ. Do đó, một số nhóm nhà đầu tư có thể rút hoặc giảm bớt không mua vào cổ phiếu nhiều, trong khi đối tượng bán vẫn diễn ra.