SK Group muốn thoái bớt vốn tại Vingroup

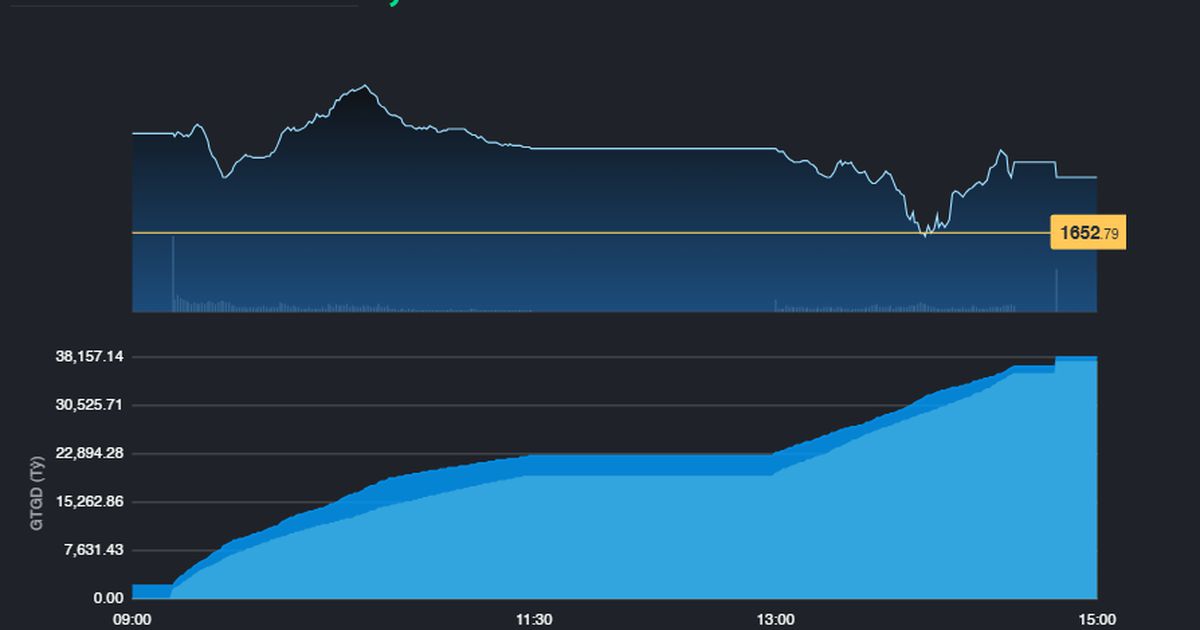

Theo công bố của SK Investment Vina II - quỹ thành viên của SK Group, tổ chức này sẽ chuyển nhượng gần 50,86 triệu cổ phiếu VIC của Tập đoàn Vingroup với mục đích tái cơ cấu danh mục đầu tư. Giao dịch dự kiến diễn ra trong khoảng thời gian từ ngày 16/1-14/2/2025 theo phương thức thỏa thuận.

Nếu thành công, SK Investment Vina II sẽ hạ sở hữu tại Vingroup từ 231,47 triệu cổ phiếu, tương ứng 6,05% vốn cổ phần xuống 180,61 triệu cổ phiếu, tương ứng 4,72% vốn và không còn là cổ đông lớn. Tuy nhiên, SK Investment Vina II vẫn tiếp tục là cổ đông tổ chức nước ngoài lớn nhất.

Tạm tính theo giá đóng cửa phiên ngày 10/1 của cổ phiếu VIC, ước tính giá trị thương vụ này lên tới hơn 2.000 tỷ đồng. Tuy nhiên, do giao dịch sẽ được thực hiện theo phương thức thỏa thuận với mức giá đã được xác định giữa hai bên mua bán nên sẽ không tác động đến thanh khoản cổ phiếu VIC trên thị trường giao dịch khớp lệnh.

Theo lãnh đạo Vingroup, việc SK bán cổ phần lần này là nằm trong chiến lược hoạch định lại danh mục đầu tư của tổ chức này tại các thị trường quốc tế nói chung. SK vẫn bày tỏ tin tưởng vào tiềm năng thị trường Việt Nam nói chung và Vingroup nói riêng với đa dạng cơ hội kinh doanh và vị thế dẫn dắt trong hầu hết các lĩnh vực kinh doanh. Đối với Vingroup, SK vẫn là đối tác quan trọng. Hai bên vẫn đang trao đổi về một số cơ hội hợp tác nhằm tận dụng tối đa tiềm năng phát triển trong thời gian tới.

Cổ đông Singapore hoàn tất thoái vốn tại Vinasun

Sau 11 năm trở thành cổ đông lớn của Công ty CP Ánh Dương Việt Nam (Vinasun, mã VNS), Tael Two Partners, thành viên thuộc công ty quản lý đầu tư có trụ sở tại Singapore TAEL Partners đã chính thức thoái hết vốn vào đầu năm 2025.

Tael Two Partners bắt đầu rót vốn vào Vinasun từ tháng 12/2013, khi Vinasun phát hành riêng lẻ 3 triệu cổ phiếu với giá 45.000 đồng/cổ phiếu cho tổ chức này để tăng vốn điều lệ từ 405 tỷ đồng lên 435 tỷ đồng. Không lâu sau đó, cổ đông ngoại tiếp tục mua tổng cộng 5,5 triệu cổ phiếu VNS theo phương thức thỏa thuận với hai mức giá 48.000 đồng/cổ phiếu (3,1 triệu đơn vị) và 41.000 đồng/cổ phiếu (2,4 triệu đơn vị).

Từ tháng 9/2023, Tael Two Partners đã có ý định thoái vốn tại Vinasun song bất thành do thanh khoản cổ phiếu thấp. Đến tháng 5/2024, cổ đông lớn này mới bắt đầu ghi nhận giao dịch bán ra cổ phiếu VNS, với khối lượng 2 triệu đơn vị. Báo cáo giao dịch ghi nhận khối lượng sở hữu trước giao dịch ngày 14/5/2024 là 11,3 triệu cổ phiếu, tương ứng với 16,6% vốn.

Tốc độ bán ra được đẩy nhanh từ cuối năm 2024 đến tháng 1/2025. Gần nhất, Tael Two Partners đã thoái 1,4 triệu cổ phiếu vào ngày 13/12/2024 và 5 triệu cổ phiếu còn lại từ ngày 19/12/2024 đến đầu tháng 1/2025. Giao dịch cuối cùng được thực hiện theo phương thức thỏa thuận. Từ ngày 19/12/2024 đến nay, cổ phiếu VNS ghi nhận khối lượng thỏa thuận bằng đúng 5 triệu đơn vị, với giá bán thỏa thuận trung bình là 10.000 đồng/cổ phiếu, thấp hơn đáng kể so với các mức giá ban đầu khi rót vốn vào hãng taxi.

Quỹ ngoại Hàn Quốc trở thành cổ đông lớn tại Tập đoàn Thiên Long

KITMC Worldwide Vietnam RSP Balanced Fund, quỹ thành viên thuộc Công ty TNHH Quản lý quỹ KIM Việt Nam, báo cáo đã mua 200.000 cổ phiếu TLG của Công ty CP Tập đoàn Thiên Long trong ngày 6/1 để nâng sở hữu lên 3,75% vốn (hơn 3,2 triệu cổ phiếu).

Theo đó, nhóm cổ đông Công ty TNHH Quản lý quỹ KIM Việt Nam (10 thành viên) nâng sở hữu từ 4,2 triệu cổ phiếu (4,9% vốn) lên 4,4 triệu cổ phiếu (5,1% vốn), trở thành cổ đông lớn tại Tập đoàn Thiên Long từ ngày 8/1.

Phiên ngày 6/1, thị giá TLG dừng tại 65.400 đồng/cổ phiếu, hơn gấp rưỡi qua 1 năm. Tạm tính giá này, ước tính lượng cổ phiếu nhóm quỹ KIM mua có giá trị hơn 13 tỷ đồng.

Petrosetco có thêm cổ đông lớn

Công ty TNHH MTV Quản lý Quỹ Ngân hàng TMCP Công thương Việt Nam (VietinBank Capital) vừa mua thêm 5 triệu cổ phiếu PET của Tổng CTCP Dịch vụ Tổng hợp Dầu khí (Petrosetco) để nâng sở hữu từ 5 triệu cổ phiếu (4,69% vốn điều lệ), lên 10 triệu cổ phiếu (9,37% vốn điều lệ), qua đó, chính thức trở thành cổ đông lớn tại Petrosetco.

Giao dịch được thực hiện ngày 8/1. Ước tính theo thị giá đóng cửa ngày 8/1 là 23.850 đồng/cổ phiếu, VietinBank Capital đã bỏ ra số tiền khoảng 119,25 tỷ đồng để mua thêm 5 triệu cổ phiếu PET.

Tại thời điểm ngày 30/9/2024, Petrosetco chỉ có một cổ đông lớn là Tập đoàn Dầu khí Việt Nam sở hữu 23,21% vốn điều lệ và còn lại 76,79% vốn điều lệ thuộc về các cổ đông khác sở hữu dưới 5% vốn điều lệ. Như vậy, sau giao dịch trên, VietinBank Capital đã trở thành cổ đông lớn thứ hai tại Petrosetco.

Tổng Giám đốc TNG hoàn tất mua 1 triệu cổ phiếu

Ông Nguyễn Đức Mạnh, Ủy viên HĐQT kiêm Tổng Giám đốc Công ty CP Đầu tư và Thương mại TNG (mã TNG) báo cáo đã mua được 1 triệu cổ phiếu như đăng ký trong thời gian từ ngày 2-27/12/2024.

Sau giao dịch, ông Mạnh tăng tỷ lệ sở hữu vốn công ty từ 8,01% (9,83 triệu cổ phiếu) lên 8,83% (10,83 triệu cổ phiếu).

Trong thời gian ông Mạnh đăng ký mua, giá cổ phiếu TNG biến động nhẹ từ vùng 25.000 đồng/cổ phiếu lên 26.500 đồng/cổ phiếu. Tạm tính theo mức giá bình quân 25.750 đồng/cổ phiếu, ước tính Tổng Giám đốc TNG phải chi gần 26 tỷ đồng để mua hết số cổ phiếu đăng ký.

Động thái mua vào cổ phiếu của Tổng Giám đốc TNG diễn ra trong bối cảnh giá cổ phiếu TNG nối dài đà tăng từ tháng 11/2022. Riêng trong năm 2024, giá cổ phiếu TNG đã tăng hơn 42%.

.jpg)