Trong báo cáo mới đây, Dragon Capital đánh giá tình trạng rút tiền tại các tổ chức tín dụng đã được kiểm soát, nhưng lo ngại trên thị trường cổ phiếu và trái phiếu vẫn còn. Thanh khoản trên thị trường trái phiếu sụt giảm mạnh và chưa có dấu hiệu trở lại, trừ trường hợp tổ chức phát hành sử dụng nguồn tiền của chính công ty để mua lại trái phiếu.

Trên thị trường chứng khoán, cổ phiếu bất động sản (BĐS) và các cổ phiếu ngân hàng cũng chịu ảnh hưởng khi đồng loạt giảm sâu. Nhà đầu tư đang lo ngại các tổ chức liên quan đến phát hành trái phiếu sẽ phải mua lại lượng trái phiếu này. Thêm vào đó, một số công ty chứng khoán đã giảm tỷ lệ cho vay ký quỹ đối với một số cổ phiếu bất động sản.

Mặt khác, Dragon Capital nhận thấy tâm lý thị trường không tích cực hơn sau khi kết quả kinh doanh quý 3 được công bố. Lợi nhuận sau thuế top 80 chỉ tăng 4,2% so với cùng kỳ và giảm 9,4% so với quý 2. Nguyên nhân là do chi phí đầu vào cao, lãi suất tăng và tiền đồng mất giá.

Ngành Ngân hàng tiếp tục công bố số liệu tích cực so với cùng kỳ, lợi nhuận sau thuế tăng 52%, song so với quý trước, lợi nhuận nhóm này giảm 4,1%. Nhóm Hàng hóa chịu tác động bởi biến động trên thị trường thế giới, lợi nhuận doanh nghiệp bán lẻ xăng dầu và lọc dầu sụt giảm, các công ty thép ghi nhận lỗ ròng. HPG là trường hợp điển hình, với mức lỗ kỷ lục 72 triệu USD trong quý 3. Kết quả này phản ánh chi phí đầu vào tăng và lỗ chênh lệch tỷ giá USD, kết hợp với doanh thu sụt giảm do xuất khẩu yếu và thị trường BĐS chậm lại.

Trong bối cảnh chính sách tiền tệ đang thắt chặt, Dragon Capital duy trì quan điểm thận trọng về ngành BĐS và dự báo triển vọng ngành ngân hàng khó vượt trội, qua đó kỳ vọng mức tăng trưởng lợi nhuận khiêm tốn cho năm 2023.

Tuy triển vọng yếu đi, nhưng Dragon Capital cho rằng nhiều rủi ro đã được phản ánh vào giá. Định giá thị trường đang ở vùng rất hấp dẫn khi về gần mức thấp nhất 10 năm. Cụ thể, P/E thị trường ở mức 10,7 lần cho 12 tháng gần nhất và 7,9 lần cho năm 2023.

Tuy nhiên, theo Dragon Capital, nhà đầu tư vẫn cần phải theo dõi đà tăng lãi suất và những diễn biến xảy ra trên toàn cầu. Và quan trọng hơn hết, Chính phủ sẽ đưa ra những chính sách nào để hỗ trợ lĩnh vực tài chính.

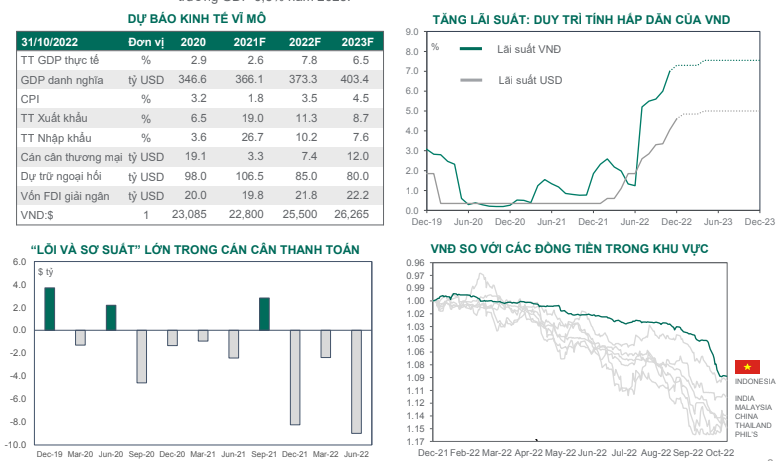

Năm 2023, GDP hoàn toàn có thể tăng 6,5%

Về bối cảnh vĩ mô, điểm sáng là kinh tế Việt Nam vẫn duy trì phục hồi ổn định và tiến tới mốc tăng trưởng dự kiến 7,8% cho cả năm 2022. Lạm phát vẫn được kiểm soát, với CPI trong 10 tháng đầu năm và trong tháng 10 tăng tương ứng chỉ 2,89% và 4,3% so với cùng kỳ.

Tuy nhiên, Việt Nam hiện vẫn gặp phải một số vấn đề trong vĩ mô, đặc biệt là đầu tư cơ sở hạ tầng và tiền tệ. Báo cáo nhấn mạnh giải ngân đầu tư công chưa đạt kế hoạch và đây là một trong những lý do có thể khiến tăng trưởng cung tiền M2 chậm lại đáng kể trong năm 2022.

Về mặt cung cầu ngoại tệ, Việt nam vẫn thu hút được lượng lớn vốn chảy vào, bao gồm 9,6 tỷ USD thặng dư thương mại, 17,7 tỷ USD vốn giải ngân FDI và ước tính 9 tỷ USD kiều hối trong 10 tháng. Tuy nhiên tiền VND đã có tháng mất giá mạnh nhất kể từ năm 2011, mất 4% về mốc 24.870 VND/USD trong tháng 10.

Trước tình hình đó, Ngân hàng Nhà nước đã có nhiều hành động để ổn định thị trường ngoại tệ: (1) tiếp tục bán ngoại tệ, cung ứng ra thị trường, (2) nới biên độ giao dịch tỷ giá từ ±3% to ±5%, và (3) nâng lãi suất điều hành thêm 1% để tăng sức hấp dẫn của tiền đồng. Lãi suất tiền gửi kỳ hạn 12 tháng trên thị trường cuối tháng 10 vào khoảng 7,5%-8%, điều này có nghĩa lãi suất của Việt nam vẫn đang thực dương 3,4-4% nếu lạm phát được kiểm soát ổn định dưới 4%.

Trong thời gian tới, có thể Ngân hàng Nhà nước sẽ tiếp tục sử dụng biện phát lãi suất và bán ngoại tệ can thiệp đối với thị trường ngoại tệ nếu như Fed vẫn tiếp tục tăng lãi suất lên vùng lãi suất mục tiêu ở 4,6-5,0%.

Dragon Capital cũng dự báo về khả năng Cục Dự trữ liên bang Mỹ (Fed) sẽ ngừng việc tăng lãi suất vào đầu năm 2023 và áp lực lên Việt Nam sẽ được kỳ vọng sẽ giảm đi đáng kể. Tốc độ triển khai dự án hạ tầng cũng có thể sẽ khởi sắc hơn vào đầu năm sau, đó là cơ sở để nền kinh tế đạt được mục tiêu Chính phủ đặt ra với mức tăng trưởng GDP 6,5% năm 2023.

.png)