Theo dự báo của Chứng khoán BIDV (BSC), thị trường chứng khoán Việt Nam có thể được FTSE Russell chấp thuận nâng hạng lên nhóm “Thị trường mới nổi thứ cấp” (Secondary Emerging) ngay trong kỳ rà soát tháng 10/2025, với xác suất lên tới 80%.

Trong kịch bản này, quá trình chuyển đổi dự kiến diễn ra qua hai giai đoạn, kéo dài từ 6–12 tháng để các quỹ đầu tư toàn cầu điều chỉnh danh mục. Ở kịch bản thận trọng hơn – khi nhà đầu tư nước ngoài cần thêm thời gian đánh giá các cải cách của Việt Nam – thời điểm chấp thuận có thể lùi sang tháng 3/2026 (xác suất 20%).

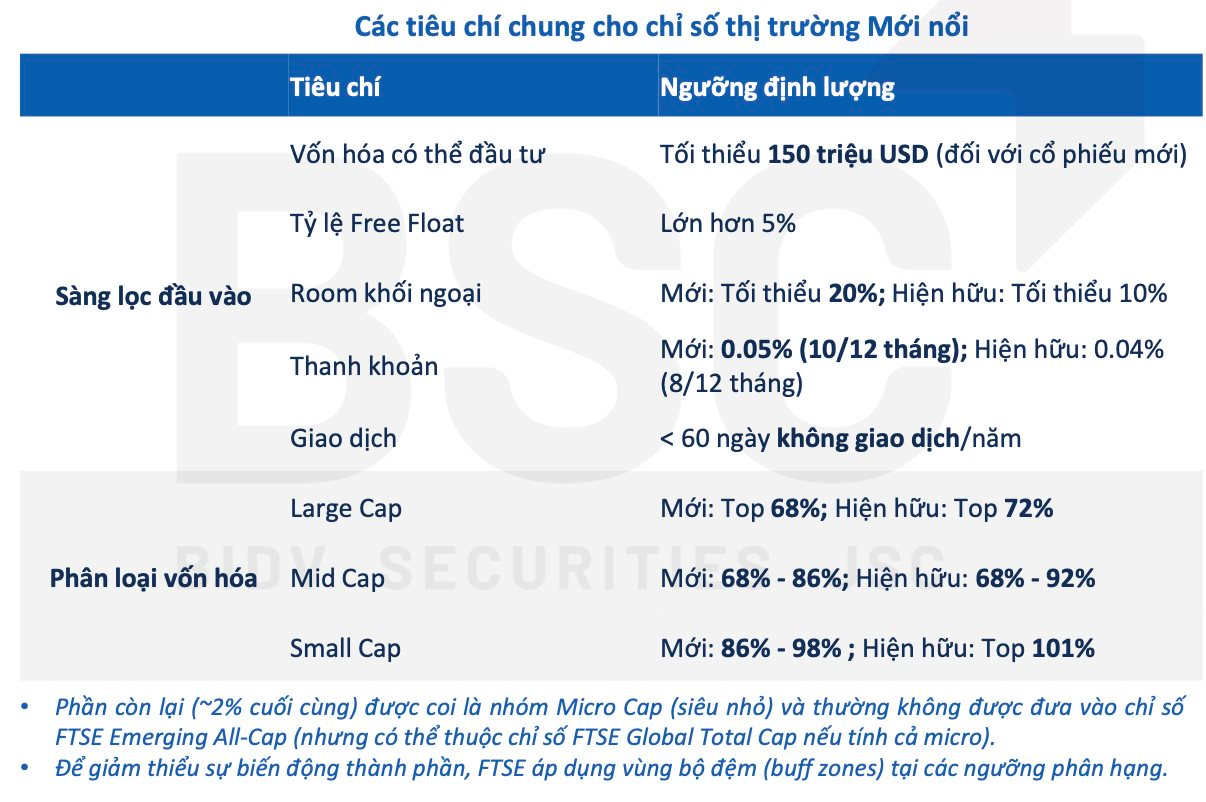

Theo tiêu chuẩn của FTSE, cổ phiếu được xem xét đưa vào rổ phải có vốn hóa tối thiểu 150 triệu USD, tỷ lệ free-float trên 5% và room ngoại còn lại ít nhất 20% đối với cổ phiếu mới. Với các mã đã nằm trong rổ, mức room duy trì tối thiểu là 10%. Cổ phiếu cũng cần duy trì thanh khoản ổn định, với giá trị giao dịch tối thiểu 0,05% tổng vốn hóa trong ít nhất 10/12 tháng, đồng thời không có tháng nào “trắng” giao dịch quá 60 ngày.

Về dòng vốn khi phân loại thị trường, việc phân loại lại thị trường không chỉ tác động đến quốc gia được nâng hạng mà còn ảnh hưởng đến các thị trường còn lại. Khi một quốc gia được nâng hạng từ Frontier lên Emerging, các cổ phiếu của nước đó sẽ bị loại khỏi chỉ số Frontier, khiến các cổ phiếu còn lại trong chỉ số cũ được mua bù để lấp khoảng trống tỷ trọng.

Ngược lại, trong rổ Emerging mới, nhóm cổ phiếu của quốc gia được nâng hạng sẽ chịu áp lực bán ban đầu khi các quỹ cần phân bổ lại danh mục, trước khi dòng vốn mới dần chảy vào theo các kỳ tái cân bằng kế tiếp.

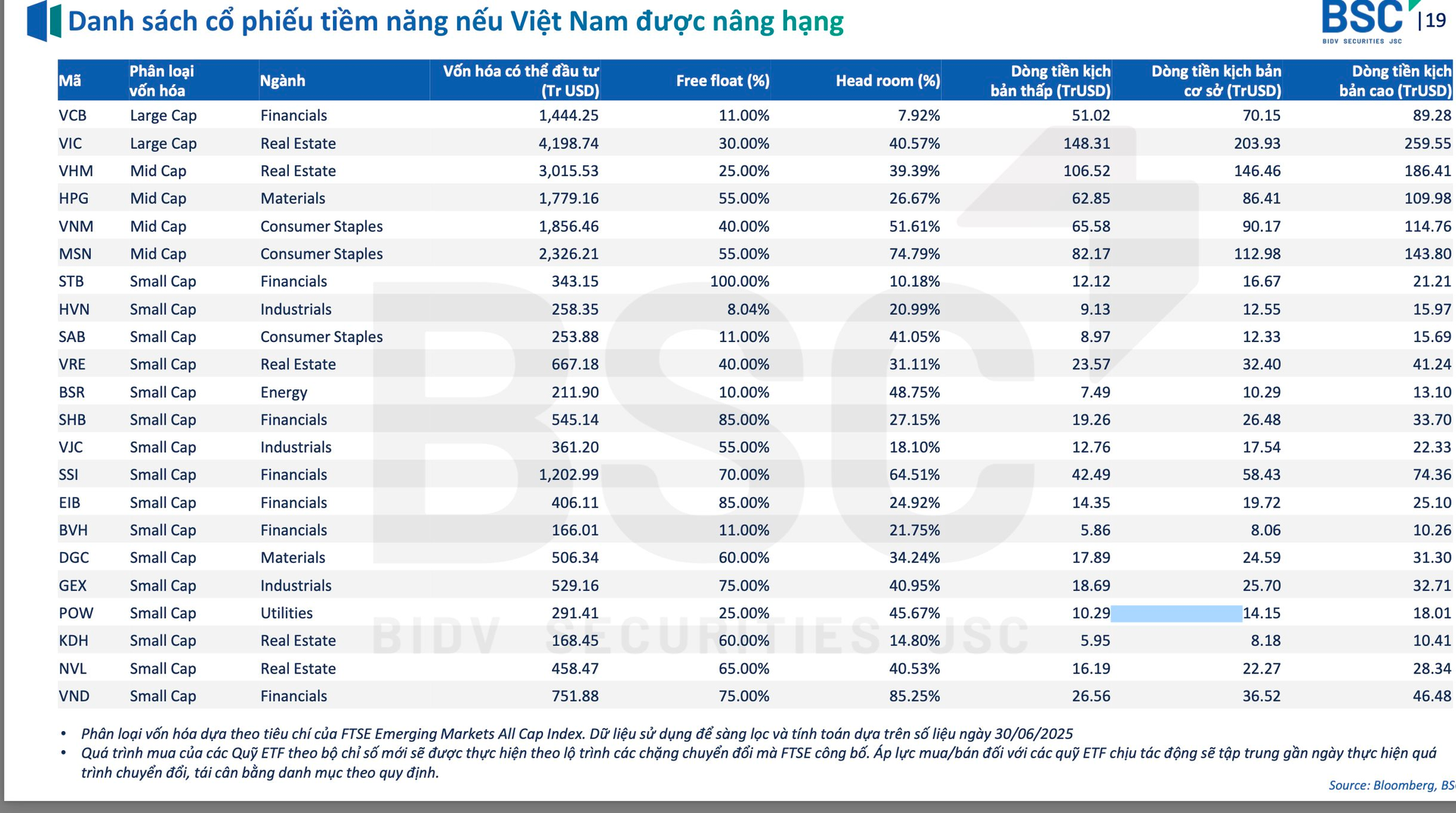

Theo tính toán của BSC, nếu Việt Nam được nâng hạng, nhiều cổ phiếu vốn hóa lớn sẽ được các quỹ ETF toàn cầu thêm vào rổ chỉ số, qua đó thu hút dòng tiền thụ động lên tới hàng trăm triệu USD.

Dẫn đầu danh sách là VIC (Vingroup) và VHM (Vinhomes) – hai đại diện tiêu biểu của nhóm bất động sản có thể thu hút hơn 200 triệu USD và 146 triệu USD trong kịch bản cơ sở.

VCB (Vietcombank) – đại diện duy nhất của nhóm ngân hàng trong nhóm Large Cap – được ước tính thu hút 70–90 triệu USD, tùy theo tỷ trọng phân bổ của các quỹ. Với vị thế đầu ngành và vốn hóa lớn, Vietcombank được xem là ứng viên sáng giá nhất để dẫn dắt dòng tiền ngoại khi Việt Nam chính thức được nâng hạng.

Nhóm tiêu dùng cũng không nằm ngoài xu hướng. VNM (Vinamilk) và MSN (Masangroup) nhiều khả năng được mua ròng mạnh, với dòng vốn dự kiến 90–115 triệu USD và 110–145 triệu USD.

Đáng chú ý, HPG (Hòa Phát) – cổ phiếu ngành vật liệu có tỷ lệ free-float lên tới 55% – cũng có thể thu hút hơn 86 triệu USD, nhờ vị thế dẫn đầu trong ngành thép và khả năng đáp ứng tiêu chí thanh khoản khắt khe của FTSE.

Theo BSC, đây mới chỉ là ước tính sơ bộ dựa trên mô hình phân bổ vốn của các quỹ ETF toàn cầu. Tuy nhiên, các con số này phần nào phản ánh tiềm năng dòng vốn lên đến hàng tỷ USD có thể đổ vào thị trường Việt Nam nếu kịch bản nâng hạng chính thức trở thành hiện thực.