Trong quý 2/2025, 5 ngân hàng nhỏ – VAB, VBB, KLB, BVB và SGB – đã công bố kế hoạch niêm yết cổ phiếu trên Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE) giai đoạn 2025– 2026. Động thái này nhằm nâng cao khả năng tiếp cận nguồn vốn mới, đặc biệt từ nhà đầu tư nước ngoài, qua đó tăng cường bộ đệm hấp thụ rủi ro và hỗ trợ mục tiêu tăng trưởng tín dụng cao.

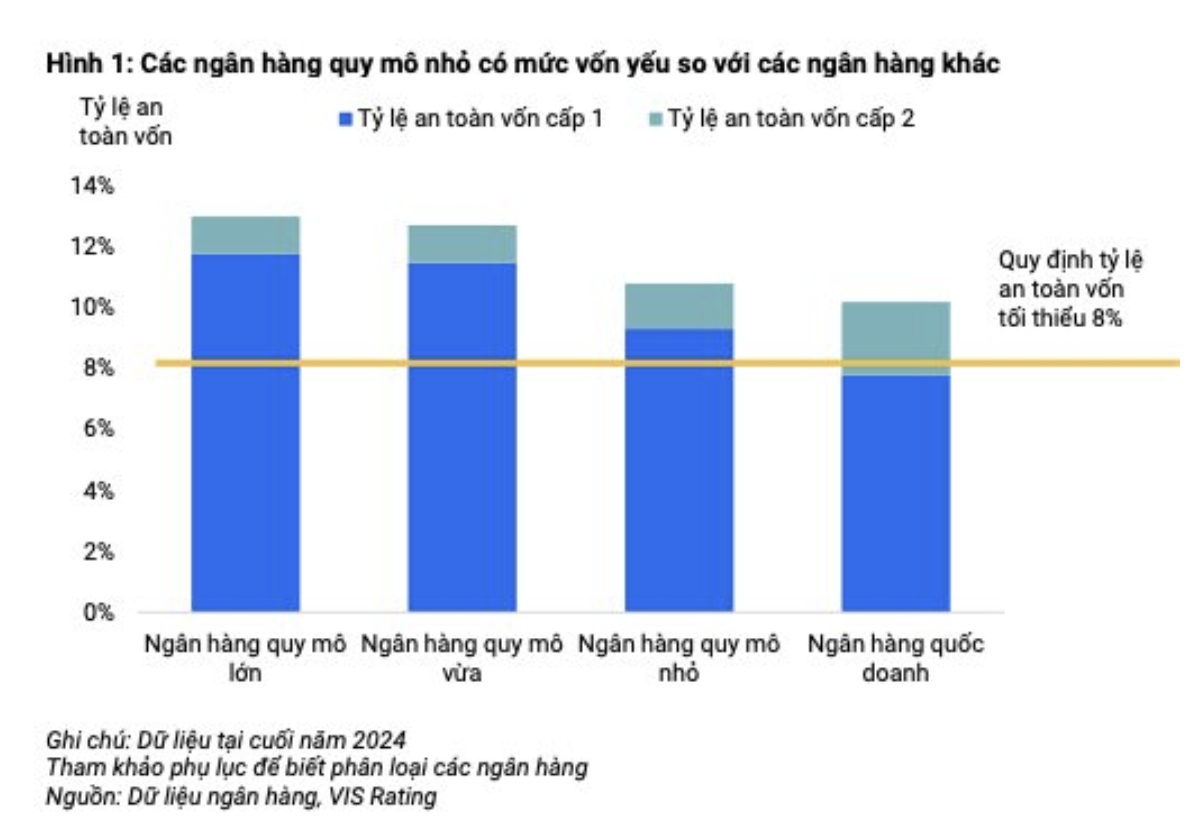

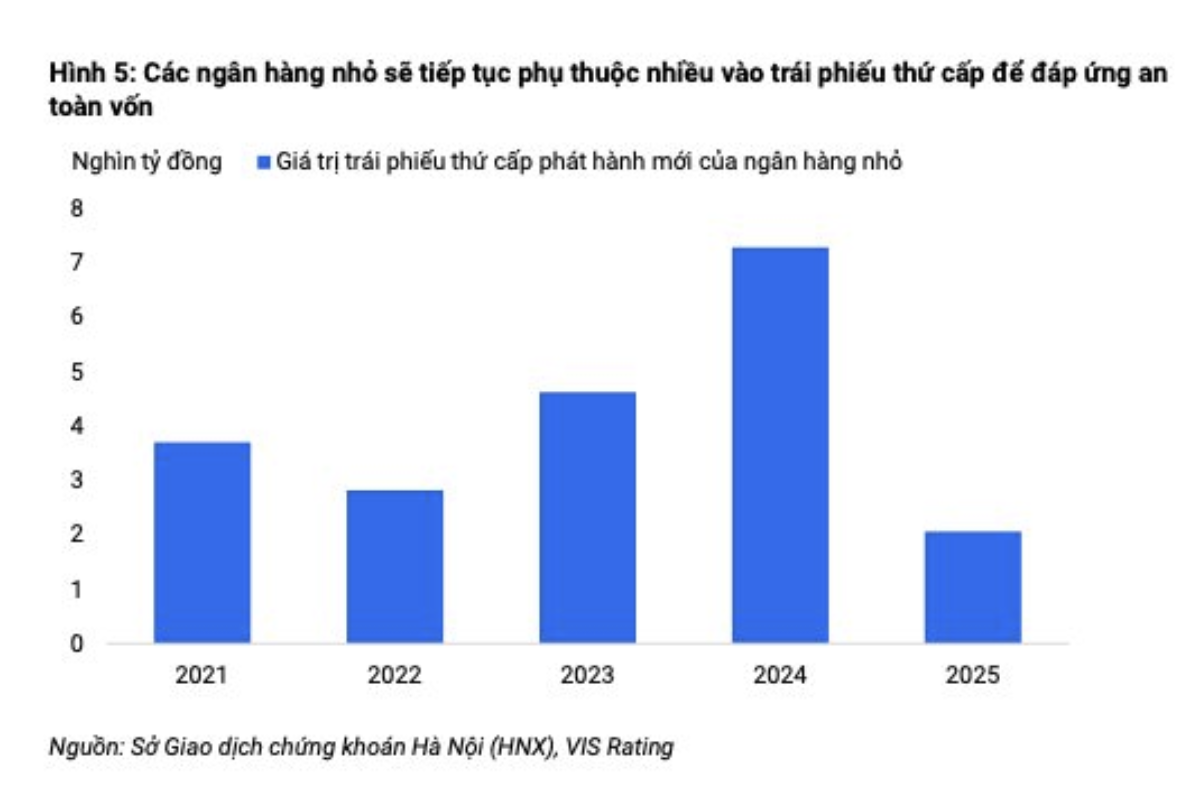

Mặc dù lợi ích dài hạn của việc niêm yết là rõ ràng, trong ngắn hạn, các ngân hàng vẫn sẽ tiếp tục dựa vào việc phát hành trái phiếu thứ cấp để đáp ứng nhu cầu vốn cấp thiết. Cuối 2024, các ngân hàng này ghi nhận tỷ lệ vốn cấp 11 trung bình là 8,7%, thấp hơn đáng kể so với trung bình toàn ngành là 10,4%.

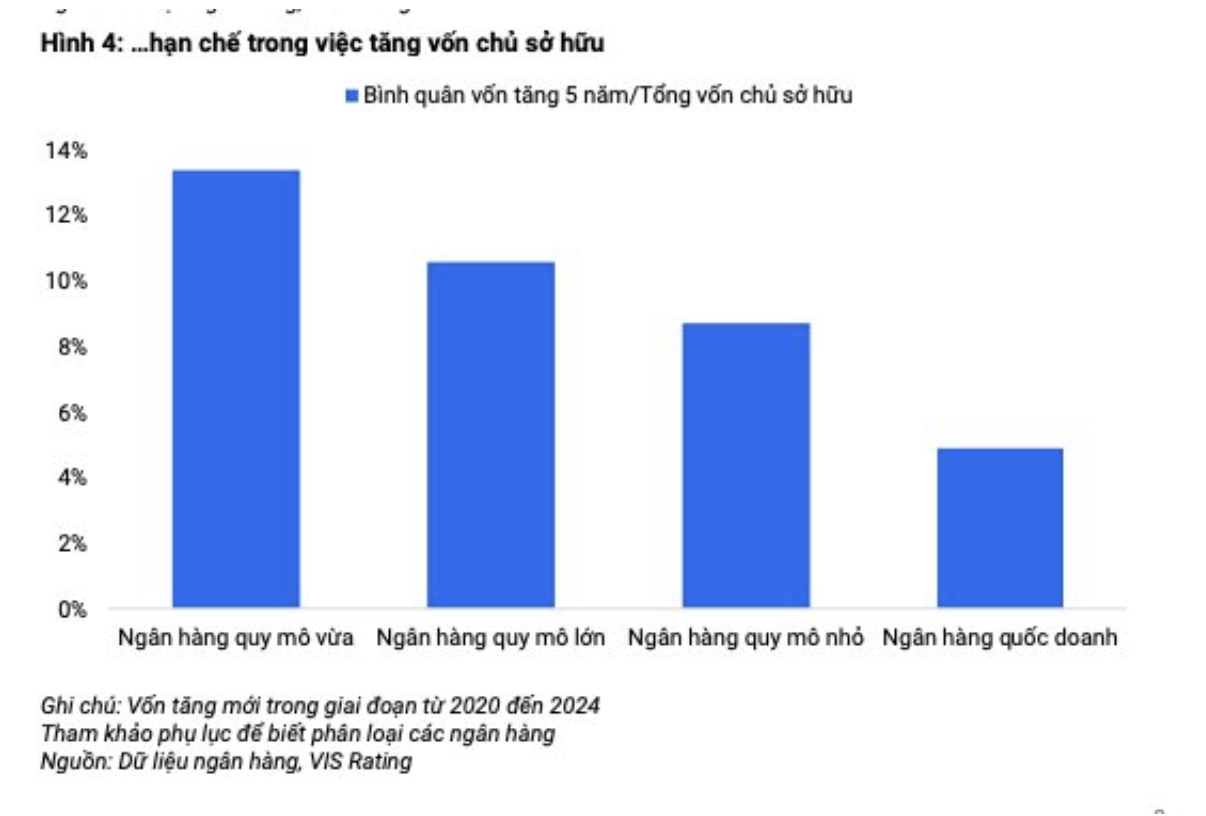

Dù vậy, các ngân hàng này vẫn đặt mục tiêu tăng trưởng tín dụng từ 16%-20% trong năm 2025 – cao hơn tăng trưởng của toàn ngành. So với các ngân hàng khác, ngân hàng nhỏ đang đối mặt với áp lực vốn lớn nhất do khả năng sinh lời hạn chế, chất lượng tài sản thấp hơn và khó khăn trong việc huy động vốn chủ sở hữu. Tỷ suất sinh lời trên tài sản bình quân (ROAA) chỉ đạt 0,6% trong giai đoạn 2020–2024, so với mức trung bình ngành là 1,4%.

Nợ xấu từ cho vay mua nhà gia tăng trong năm 2024 đã ảnh hưởng đến chất lượng tài sản của các ngân hàng như SGB, ABB và BAB. Thêm vào đó, khả năng huy động vốn chủ sở hữu của nhóm này khá hạn chế bởi lợi nhuận thấp và chưa đủ hấp dẫn đối với nhà đầu tư.

Nếu không được bổ sung vốn mới, chuyên gia VIS Rating đánh giá tỷ lệ an toàn vốn (CAR) của các ngân hàng này sẽ giảm hơn 200 điểm cơ bản, kể cả khi đạt được các mục tiêu tăng trưởng tài sản và lợi nhuận vào cuối năm 2026. Thực tế cho thấy quá trình huy động vốn cổ phần của các ngân hàng ở Việt Nam có thể kéo dài hơn hai năm (ví dụ: BAB, VBB).

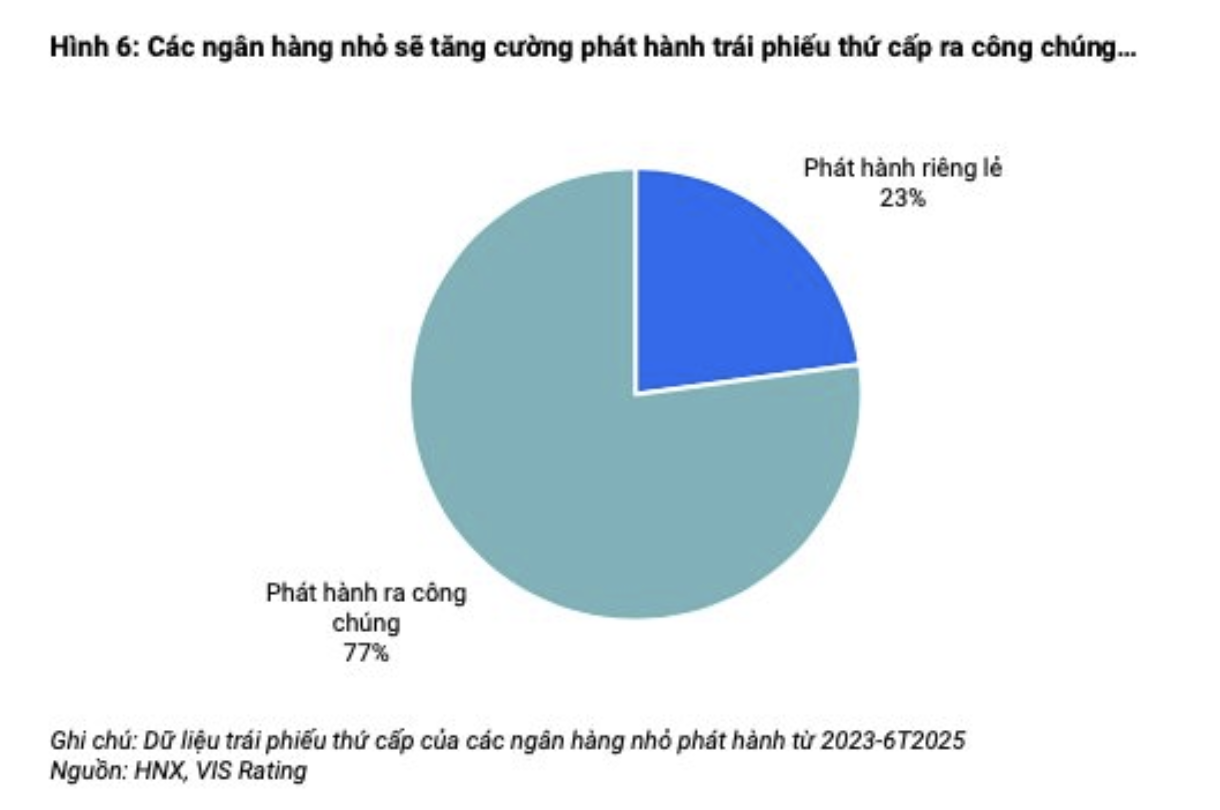

Để đáp ứng nhu cầu vốn, các ngân hàng nhỏ sẽ tiếp tục phụ thuộc nhiều vào trái phiếu thứ cấp. Thông tư 412 cho phép trái phiếu thứ cấp được tính vào vốn cấp 2, nhờ đó giúp các ngân hàng đạt được mức CAR 8% theo quy định mà không bị pha loãng vốn cổ phần. VIS Rating đánh giá các ngân hàng nhỏ sẽ tăng cường phát hành trái phiếu thứ cấp (trái phiếu tăng vốn cấp 2) ra công chúng nhằm đáp ứng nhu cầu mạnh mẽ của nhà đầu tư cá nhân.

Tính đến cuối năm 2024, hầu hết trái phiếu thứ cấp của các ngân hàng nhỏ được nhà đầu tư cá nhân nắm giữ do lợi suất mà các trái phiếu này mang lại cao hơn so với tiền gửi ngân hàng và trái phiếu thường. Cho tới hiện tại, chưa có trường hợp trái phiếu ngân hàng nào bị chậm trả gốc/lãi, bao gồm cả trái phiếu thứ cấp. Tuy nhiên, rủi ro đầu tư vẫn còn hiện hữu.

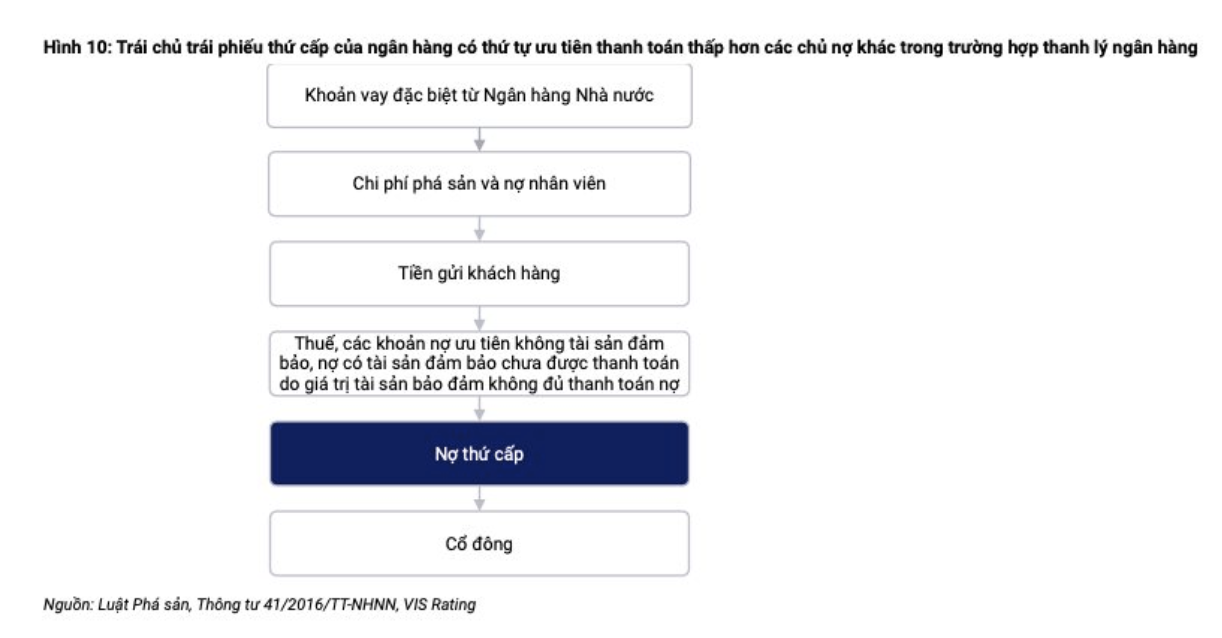

Trái phiếu thứ cấp có mức độ rủi ro khác biệt đáng kể so với các khoản nợ ưu tiên không có bảo đảm. Các công cụ này đủ điều kiện được tính vào vốn cấp 2 nhằm hấp thụ tổn thất trong các giai đoạn thị trường căng thẳng. Theo Thông tư 41, nhà đầu tư trái phiếu thứ cấp của ngân hàng có thứ tự ưu tiên thanh toán thấp hơn các chủ nợ khác trong trường hợp phá sản ngân hàng.

Một đặc điểm nổi bật khác của trái phiếu thứ cấp là cơ chế tùy chọn ngừng trả lãi và lũy kế lãi chưa trả. Nếu việc thanh toán lãi trong năm dẫn kết quả kinh doanh trong năm tài chính bị lỗ, ngân hàng có thể hoãn việc chi trả lãi trái phiếu. Mặc dù các khoản lãi được cộng dồn, nhưng thời điểm thanh toán không chắc chắn, làm phát sinh rủi ro dòng tiền cho nhà đầu tư. Đặc điểm này, kết hợp với điều khoản về thứ tự ưu tiên trả nợ thấp hơn, làm gia tăng rủi ro tín dụng cho nhà đầu tư trái phiếu.