Sau khi hàng loạt ngân hàng tư nhân tăng lãi suất huy động trong những tháng gần đây, cả 4 ngân hàng quốc doanh (nhóm Big4) gồm BIDV, Vietcombank, Agribank và VietinBank cũng vừa gia nhập đường đua tăng lãi suất tiền gửi.

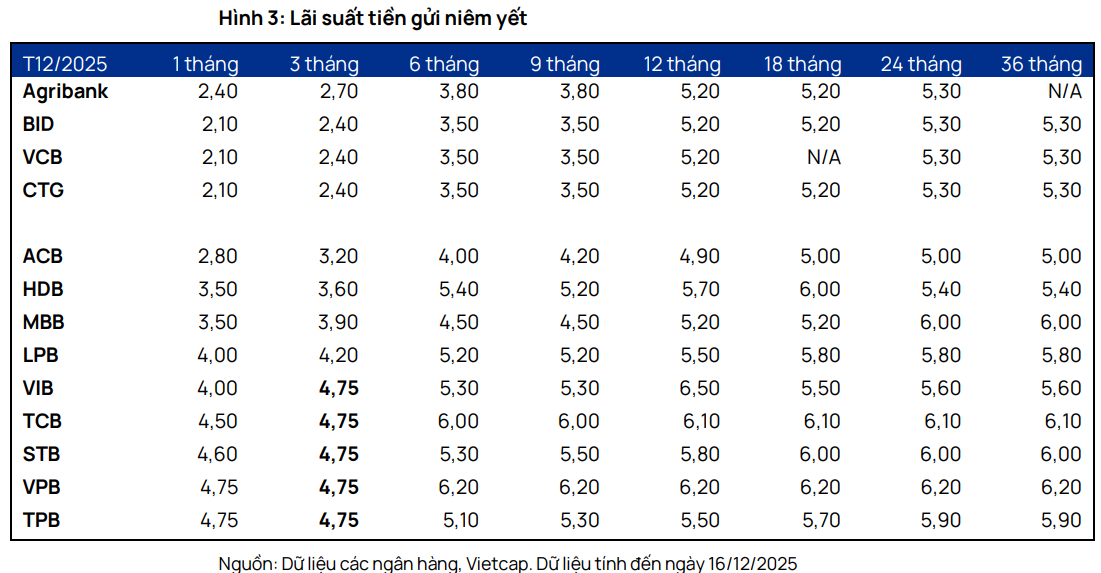

Trong đó, Vietcombank đồng loạt tăng lãi suất huy động với kênh trực tuyến các kỳ hạn 1-5 tháng thêm 0,5%/năm (lãi suất kỳ hạn 1-2 tháng lên 2,1%/năm, kỳ hạn 3-5 tháng là 2,4%/năm). Đối với các khoản tiền gửi trực tuyến từ 6 tháng trở lên, Vietcombank điều chỉnh lãi suất tăng thêm 0,6%/năm. Cụ thể, lãi suất tiết kiệm trực tuyến kỳ hạn 6-11 tháng được niêm yết ở mức 3,5%/năm. Kỳ hạn 12-13 tháng tăng lên 5,2%/năm và kỳ hạn 24-36 tháng tăng lên 5,3%/năm. Mức 5,3%/năm hiện ngang bằng với Agribank và là mức cao nhất trong nhóm Big4 ở kỳ hạn này.

Ngoài ra, Vietcombank cũng điều chỉnh tăng mạnh lãi suất tiền gửi tại quầy, đưa biểu lãi suất tại quầy ngang bằng với biểu lãi suất tiết kiệm trực tuyến.

Tương tự, Agribank cũng tăng lãi suất huy động kỳ hạn 1-2 tháng trên kênh trực tuyến thêm 0,6%/năm lên 3%/năm; kỳ hạn 3-5 tháng tăng 0,5%/năm lên 3,5%/năm. Đáng chú ý, lãi suất kỳ hạn 6-9 tháng tăng điều chỉnh tăng mạnh 1,3%/năm, lên mức 5%/năm, cao nhất trong nhóm Big4 ở kỳ hạn này. Kỳ hạn 24-36 tháng cũng tăng 0,4%/năm, lên 5,3%/năm.

Tại quầy, Agribank tăng lãi suất các kỳ hạn 1-2 tháng lên 2,4%/năm, 3-5 tháng lên 2,7%/năm, và 12-24 tháng lên 5,2%-5,3%/năm.

Hai ngân hàng còn lại là BIDV và VietinBank cũng đồng loạt tăng lãi suất huy động tại quầy. Lãi suất kỳ hạn 1-2 tháng lên 2,1%/năm và 3-5 tháng lên 2,4%/năm. Lãi suất kỳ hạn 6-9 tháng được niêm yết tại 3,5%/năm, kỳ hạn 12 tháng tăng lên 5,2%/năm và kỳ hạn 24 tháng lên 5,3%/năm, bằng với Vietcombank và Agribank.

Áp lực tăng lãi suất huy động vẫn trong tầm kiểm soát

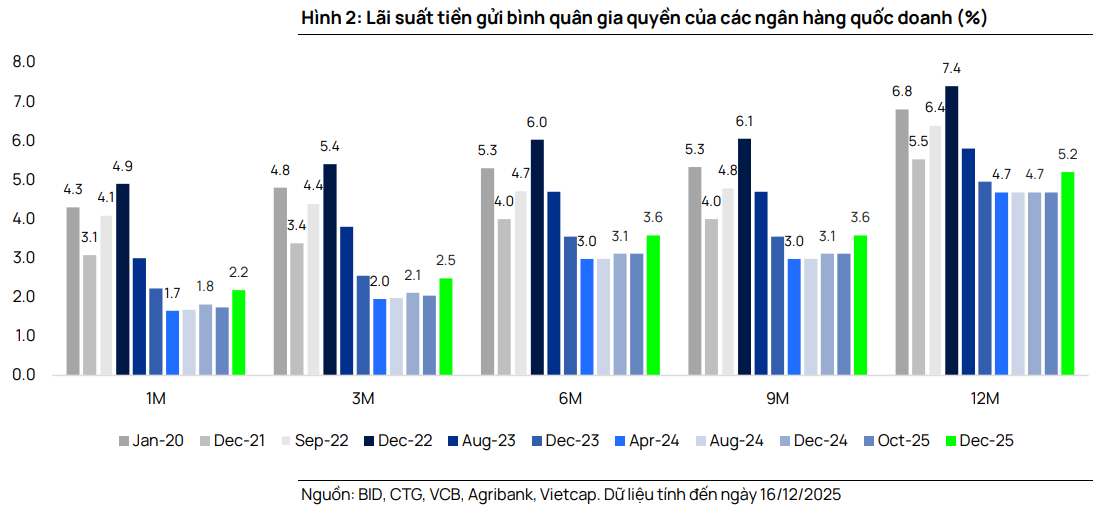

Trong báo cáo cập nhật ngành ngân hàng mới đây, Chứng khoán Vietcap nhận định rằng việc nhóm Big4 đồng loạt nâng lãi suất sau khi giữ ổn định từ giữa năm 2023 đến nay không phải là động thái bất ngờ khi xét tới việc các ngân hàng tư nhân đã tăng lãi suất trước đó (tăng khoảng 50-64 điểm cơ bản tùy kỳ hạn trong 3 tháng vừa qua) và Ngân hàng Nhà nước (NHNN) đã nâng lãi suất OMO thêm 0,5 điểm %, qua đó phát đi tín hiệu rằng các ngân hàng thương mại có thể điều chỉnh tăng lãi suất huy động.

Quan trọng hơn, theo Vietcap với lần điều chỉnh này, lãi suất tiền gửi 12 tháng niêm yết của Vietcombank, BIDV và VietinBank tăng từ 4,6-4,7% lên 5,2%, vẫn thấp hơn 30-40 điểm cơ bản so với đáy thời COVID 2020-2021 và thấp hơn khoảng 160 điểm cơ bản so với mức trước COVID. Điều này cho thấy mặt bằng lãi suất tuyệt đối như vậy vẫn mang tính hỗ trợ cho nền kinh tế.

Các chuyên gia của Vietcap giữ quan điểm rằng áp lực tăng lãi suất huy động hiện tại vẫn trong tầm kiểm soát và mặt bằng lãi suất tuyệt đối nhìn chung vẫn mang tính hỗ trợ. "Chúng tôi kỳ vọng NHNN sẽ duy trì lập trường chính sách tiền tệ nới lỏng nhằm hỗ trợ mục tiêu tăng trưởng GDP 10% năm 2026 của Chính phủ", báo cáo viết.

Về ngắn hạn, Vietcap cho rằng thanh khoản ngắn hạn đang được NHNN hỗ trợ tích cực và theo xu hướng lịch sử, tình trạng căng thẳng thanh khoản thường bắt đầu hạ nhiệt từ tháng 3 sau kỳ nghỉ Tết.

Trong trung hạn, thanh khoản và nguồn vốn hệ thống sẽ tiếp tục được hỗ trợ bởi các đợt cắt giảm lãi suất của Fed, việc đẩy mạnh giải ngân đầu tư công, các ngân hàng đa dạng hóa hơn nữa kênh huy động vốn, và khu vực hộ kinh doanh/buôn bán quay lại gửi tiền vào hệ thống ngân hàng khi thích nghi dần với các quy định thuế và hóa đơn điện tử mới.

NIM vẫn gặp áp lực ngắn hạn, kỳ vọng phục hồi trung hạn

Cũng trong báo cáo, chuyên gia của Vietcap nhận định biên lãi ròng (NIM) tiếp tục là ẩn số lớn của ngành ngân hàng trong năm 2026. Theo nhóm phân tích, áp lực lên NIM nhiều khả năng vẫn kéo dài trong ngắn hạn, đặc biệt trong quý IV/2025 và quý I/2026, khi chi phí vốn tăng lên do mặt bằng lãi suất liên ngân hàng và lãi suất huy động duy trì ở mức cao, qua đó tiếp tục bào mòn biên lợi nhuận của các ngân hàng.

"Tuy nhiên, chúng tôi vẫn cho rằng NIM sẽ tạo đáy trong năm 2025 và có thể ổn định hoặc nhích tăng nhẹ trong năm 2026", Vietcap dự báo.

Cụ thể, báo cáo chỉ ra 4 yếu tố có thể tạo nền tảng cho sự phục hồi của NIM. Thứ nhất, nhu cầu tín dụng được dự báo vẫn duy trì tích cực trong bối cảnh nguồn cung bị kiểm soát chặt hơn, giúp giảm bớt cạnh tranh về lãi suất cho vay. Thực tế cho thấy, nhiều ngân hàng đã bắt đầu thu hẹp hoặc dừng các gói cho vay ưu đãi trong thời gian gần đây.

Thứ hai, tăng trưởng tín dụng bán lẻ được kỳ vọng sẽ đóng góp tích cực hơn vào cơ cấu cho vay.

Thứ ba, hoạt động giải ngân các khoản vay trung và dài hạn, như cho vay mua nhà hoặc các dự án hạ tầng, có xu hướng gia tăng.

Và cuối cùng, chất lượng tài sản cải thiện sẽ giúp giảm áp lực trích lập dự phòng, qua đó hỗ trợ lợi nhuận.

Dù có những yếu tố nâng đỡ, Vietcap vẫn lưu ý rằng NIM sẽ tiếp tục là biến số khó dự báo nhất của ngành ngân hàng trong năm 2026, đặc biệt trong kịch bản căng thẳng thanh khoản kéo dài hơn so với kỳ vọng.