Trong báo cáo thị trường tháng 3, CTCK Rồng Việt (VDSC) cho rằng, rủi ro giảm trong tháng này có thể xuất hiện từ những thông tin liên quan tới diễn biến bất lợi hơn kỳ vọng của thị trường trái phiếu bất động sản, Cục Dự trữ Liên bang Mỹ (Fed) có thay đổi bất ngờ về kịch bản nâng lãi suất trong cuộc họp tháng 3 sau những diễn biến không mấy thuận lợi gần đây của lạm phát, và những kỳ vọng kém khả quan của kết quả kinh doanh quý 1/2023…

Khối ngoại sẽ trở lại mua cổ phiếu

VDSC cho rằng, xu hướng bán ròng của nhà đầu tư nước ngoài (NĐTNN) có thể sẽ không còn quá trọng yếu trong tháng 3. Các quỹ ETF đang có xu hướng rút ròng kể từ giữa tháng 2 tới nay với tổng giá trị bán ra trong hai tuần gần nhất là khoảng 17 triệu USD, tương đương 400 tỷ đồng. Cùng thời điểm này, tổng giá trị bán ròng của các NĐTNN nói chung là khoảng 2.500 tỷ đồng, hàm ý các quỹ chủ động cũng đã đồng thuận trong việc bán ròng với giá trị khoảng hơn 2.100 tỷ đồng.

Giải thích phần lớn cho động thái bán ròng của khối ngoại thời gian qua, VDSC nêu, thứ nhất, khoảng thời gian diễn ra xu hướng bán ròng trong tháng 2 cũng trùng với thời điểm chỉ số đồng USD (DXY) mạnh lên bất ngờ 1% sau khi lạm phát tháng 1 tại Mỹ không giảm nhanh như dự kiến, qua đó, khiến thị trường thay đổi kỳ vọng về chính sách tiền tệ của Fed. Thị trường vẫn đang đặt cược vào khả năng Fed sẽ nâng mức lãi suất cuối cùng của năm nay lên khoảng 5,25%-5,5%, và đã phần nào phản ánh kỳ vọng trong thời gian qua lên DXY và lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm.

Do đó, VDSC không kỳ vọng diễn biến tỷ giá có quá nhiều biến động nằm ngoài tầm kiểm soát của Ngân hàng nhà nước (SBV) trong thời gian tới. Trên thực tế, SBV cũng đã điều tiết khá tốt thông qua việc hút ròng mạnh trên thị trường liên ngân hàng trong tháng 2, và giúp tỷ giá đã hạ nhiệt nhẹ trong đầu tháng 3. VDSC kỳ vọng yếu tố này sẽ kiềm chế trạng thái bán ròng của khối ngoại, đặc biệt là nhóm quỹ ETF trong tháng 3. Ngoài ra, quỹ ETF VanEck Vectors Vietnam dự kiến sẽ cơ cấu thêm 95 triệu USD vào thị trường Việt Nam, nhằm tăng tỷ trọng cổ phiếu của Việt Nam lên 100% từ 17/3/2023, so với mức khoảng 80% hiện tại, sau khi áp theo bộ chỉ số mới Vietnam Local Index.

Thứ hai, lo ngại về làn sóng vỡ nợ trái phiếu bất động sản sau khi thông tin về việc Novaland (mã NVL) không thanh toán được lãi và nợ gốc trái phiếu đáo hạn trong tháng 2. Mặc dù đây là một rủi ro lớn của thị trường tại thời điểm hiện tại nhưng nó không phải là một nhân tố bất ngờ khi những doanh nghiệp trong danh sách khất nợ trái phiếu của Sở giao dịch Chứng khoán Hà Nội (HNX) hầu hết là những cái tên khá quen thuộc. Những diễn biến tiêu cực hơn của vấn đề này có thể sẽ liên quan tới khả năng các doanh nghiệp này bị chuyển nhóm nợ, và ảnh hưởng tới triển vọng lợi nhuận của NHTM có liên quan.

Tuy nhiên, VDSC kỳ vọng quá trình này sẽ không diễn ra trong ngắn hạn, và sẽ phụ thuộc vào hoạt động thương thảo, và xử lý từ các bên liên quan. Do đó, thị trường và nhóm NĐTNN ít có khả năng chiết khấu thêm rủi ro này vào giá trong tháng 3.

Thứ ba, động thái chốt lời nhẹ từ các quỹ chủ động đã tiếp diễn trong tháng 2, sau khi tăng tỷ trọng tiền mặt thêm 1% trong tháng 1. Mặc dù vậy, VDSC cho rằng các quỹ chủ động có thể sẽ chuyển sang mua dần trở lại các trạng thái cổ phiếu đã bán, sau khi VN-Index đã giảm 7,8% trong tháng 2.

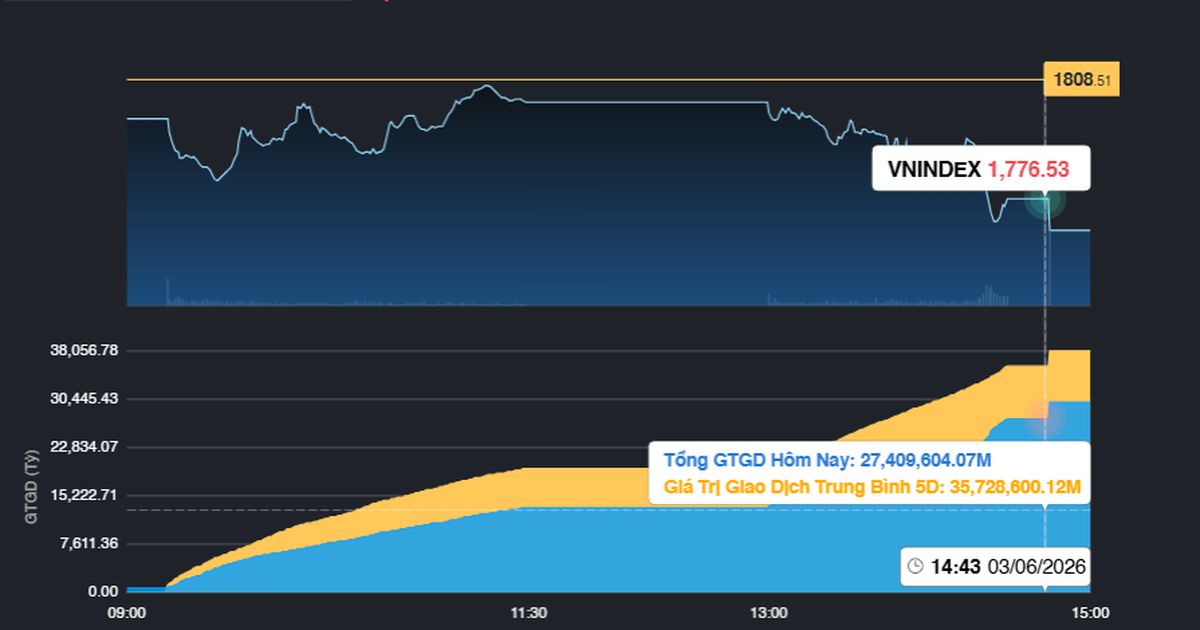

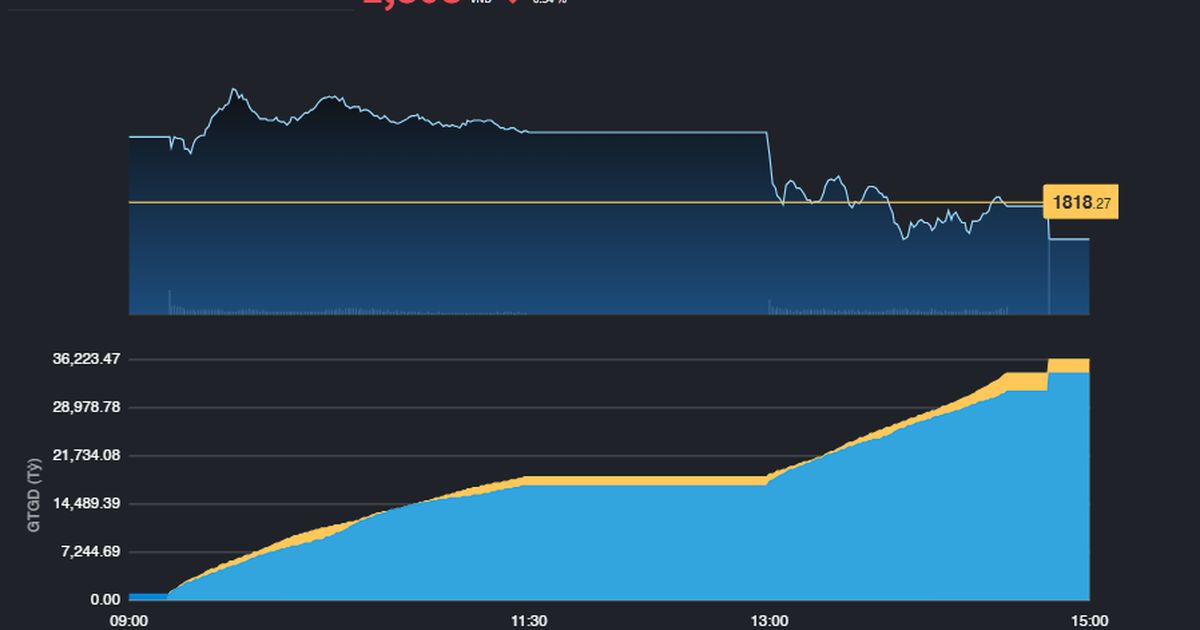

VN-Index đi ngang trong biên độ 1.000-1.080 điểm

VDSC không quá lạc quan vào diễn biến tăng trưởng lợi nhuận quý 1/2023, và kéo theo đó là định giá thị trường. Trong khi các yếu tố mới chưa xuất hiện, nhiều khả năng những kỳ vọng về KQKD quý 1/2023 sẽ có tác động đáng kể hơn lên thị trường trong tháng 3.

Theo dự báo của VDSC, lợi nhuận của các cổ phiếu thuộc danh mục vốn hóa lớn mà Rồng Việt đang theo dõi (chiếm 74% vốn hóa VN30) khá trái chiều. Trong đó, cổ phiếu Công nghệ FPT có lẽ là điểm sáng duy nhất trong VN30, với kỳ vọng LNST tăng trưởng khoảng 15%-20% so cùng kỳ khi đà tăng trưởng từ mảng gia công phần mềm vẫn được duy trì.

Nhóm cổ phiếu Ngân hàng (ACB, MBB, TCB, VCB, VPB, CTG, BID) được dự báo lợi nhuận tăng trưởng nhẹ từ một chữ số, được dẫn dắt chủ yếu bởi nhóm ngân hàng quốc doanh trong khi tăng trưởng tín dụng thấp cộng với áp lực trích lập dự phòng tín dụng có thể khiến nhóm NHTM tư nhân ghi nhận tăng trưởng âm quý thứ hai liên tiếp.

Ở chiều ngược lại, Rồng Việt đánh giá LNST của các nhóm cổ phiếu Bán lẻ (MWG, PNJ), Thép (HPG), F&B (MSN, VNM), Điện (REE), BĐS (KDH) sẽ tăng trưởng âm trong quý này, với biên độ giảm trung bình khoảng 20%-40% so cùng kỳ, do nội tại các ngành này chưa có nhiều chuyển biến thực sự tích cực.

Với những kỳ vọng trên, VDSC có quan điểm trung lập cho diễn biến của chỉ số trong tháng 3, với xu hướng chủ đạo là đi ngang trong biên độ 1.000-1.080 điểm.

Trong khi động lực hỗ trợ cho xu hướng tăng bền vững của thị trường chưa rõ ràng, thì rủi ro vỡ nợ, đặc biệt ở nhóm doanh nghiệp BĐS có tỷ lệ phát hành trái phiếu cao vẫn đang hiện hữu. Do vậy, chiến lược đầu tư thận trọng tiếp tục được bảo lưu. Nhà đầu tư ngắn hạn có thể dành 30 – 50% danh mục cổ phiếu hiện tại cho việc mua – bán ngắn hạn nhằm tối ưu hiệu suất đầu tư của danh mục tổng thể.