Báo cáo chiến lược mới phát hành Công ty chứng khoán Rồng Việt (VDSC) đưa ra dự báo Ngân hàng nhà nước (NHNN) có thể có thêm một lần cắt giảm 50 điểm lãi suất cơ bản trong quý III/2023. Theo đó, mặt bằng lãi suất điều hành sẽ trở về mức thấp của giai đoạn COVID-19.

VDSC đánh giá, lợi suất của chứng khoán vẫn hấp dẫn hơn các kênh đầu tư khác. Cụ thể, thị trường bất động sản được dự báo khó sinh lời trong nửa cuối năm 2023. Đầu tư vào vàng về cơ bản không mang lại lợi nhuận kể từ đầu năm và việc Ngân hàng Dự trữ liên bang Mỹ (FED) quyết định duy trì lãi suất cao trong suốt năm 2023 khiến giá vàng khó có thể tăng mạnh trong nửa cuối năm. Lãi suất tiền gửi đã giảm đáng kể 150-200 điểm cơ bản so với mức đỉnh và sẽ duy trì ở mức thấp trong thời gian còn lại của năm.

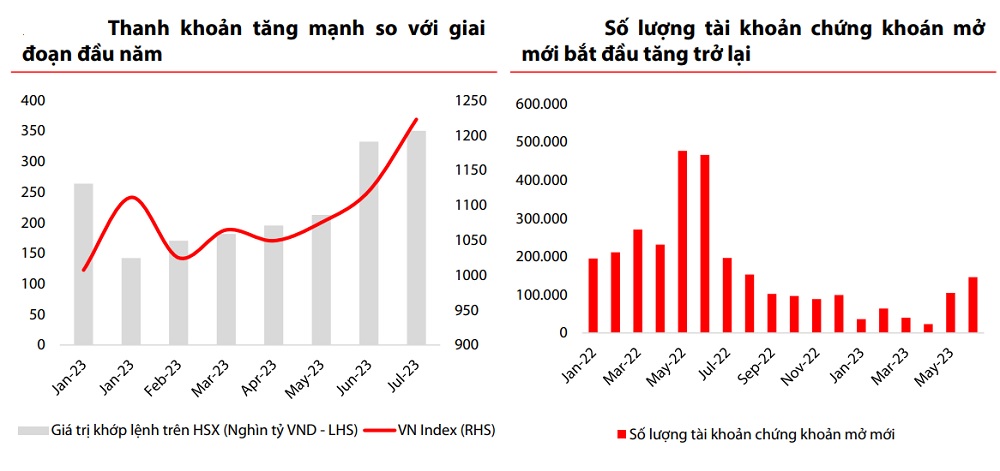

Hiệu ứng dịch chuyển dòng vốn vào chứng khoán đang ngày càng rõ. Số lượng tài khoản chứng khoán mở mới và số dư tiền gửi của nhà đầu tư tại công ty chứng khoán (CTCK) bắt đầu tăng trở lại. VDSC cho rằng, chừng nào lãi suất còn duy trì ở mặt bằng thấp như hiện nay thì nhà đầu tư sẽ tiếp tục tái đầu tư vào TTCK, kéo theo xu hướng thị trường giá lên khó có thể bị phá vỡ trong nửa cuối năm 2023.

Theo đó, VDSC kỳ vọng VN-Index sẽ dao động trong khoảng 1.100 – 1.350 điểm cho giai đoạn cuối năm, với một số giả định chính.

Về thanh khoản bình quân, VDSC kỳ vọng tiền gửi nhà đầu tư tại các CTCK từ nay tới cuối năm 2023 có thể đạt khoảng 75.000-80.000 tỷ đồng, tăng 10.000-20.000 tỷ đồng so với mức cuối quý II/2023. Từ đó, thanh khoản bình quân phiên dự báo dao động trong khoảng 18.000-20.000 tỷ đồng cho giai đoạn nửa cuối năm nay.

Trong kịch bản tích cực nhất khi Ngân hàng Nhà nước tiếp tục cắt giảm lãi suất điều hành 50 điểm phần trăm, số dư tiền gửi nhà đầu tư/thanh khoản bình quân ngày có thể tiệm cận mức đạt được trong quý II/2021 lần lượt là 85.000 tỷ đồng/21.000 tỷ đồng.

Đối với kỳ vọng xu hướng tăng của VN-Index trong các tháng cuối năm, ngân hàng được kỳ vọng sẽ tiếp tục có đóng góp lớn không chỉ do vai trò quan trọng về vốn hóa thị trường mà còn do các yếu tố như: (1) vốn tín dụng sẽ bắt đầu được giải ngân nhanh hơn sau khi mặt bằng lãi suất cho vay đã hạ nhiệt đáng kể; (2) định giá hiện tại (P/B: 1.6x) vẫn đang thấp hơn mức trung bình 3 năm (P/B: 1.9x).

Tiếp đến, ngành dịch vụ công nghiệp và công nghệ thông tin (CNTT) có thể sẽ có mức đóng góp nhiều hơn vào chỉ số nhờ cải thiện được tốc độ tăng trưởng lợi nhuận trong nửa cuối 2023. Trong khi đà tăng của ngành bất động sản (thuộc ngành tài chính) có thể sẽ hạn chế trong nửa cuối năm khi giá đã tăng quá nhanh so với mức độ cải thiện của của các yếu tố cơ bản. Nhóm cổ phiếu chứng khoán vẫn sẽ là một động lực tăng của thị trường nhờ hưởng lợi trực tiếp từ quy mô thanh khoản và dư nợ margin cao hơn.

Hai yếu tố quan trọng để có mức sinh lời tốt

Báo cáo VDSC nêu, mức định giá thị trường được nâng lên sau khi nhà điều hành có hành động rõ ràng hơn trong điều hành kinh tế vĩ mô.

Phần lớn các quan ngại của VDSC vào đầu năm đã cơ bản được giải tỏa trong nửa đầu năm: (1) Ban hành Nghị định và Thông tư sửa đổi, bổ sung và tạm ngưng thi hành một số điều của Nghị định 65, Nghị định 153, Thông tư 06 về trái phiếu doanh nghiệp, (2) Cung tiền cải thiện, lãi suất hạ nhiệt sau hàng loạt các quyết định của nhà điều hành khi ban hành thông tư sửa đổi Thông tư 22 về cách tính LDR; liên tiếp 4 lần thực hiện giảm lãi suất điều hành, và bơm ròng trên thị trường OMO và mua ngoại tệ bổ sung dự trữ ngoại hối.

Cùng với chính sách tiền tệ, VDSC kỳ vọng chính sách tài khóa, bao gồm: Tăng lương cơ bản, giảm thuế phí, đẩy mạnh đầu tư cơ sở hạ tầng sẽ tiếp tục phát huy tác dụng tích cực trong nửa cuối năm. Theo sau lãi suất tiết kiệm, lãi suất vay cũng kỳ vọng sẽ hình thành xu hướng giảm rõ ràng hơn trong nửa cuối năm.

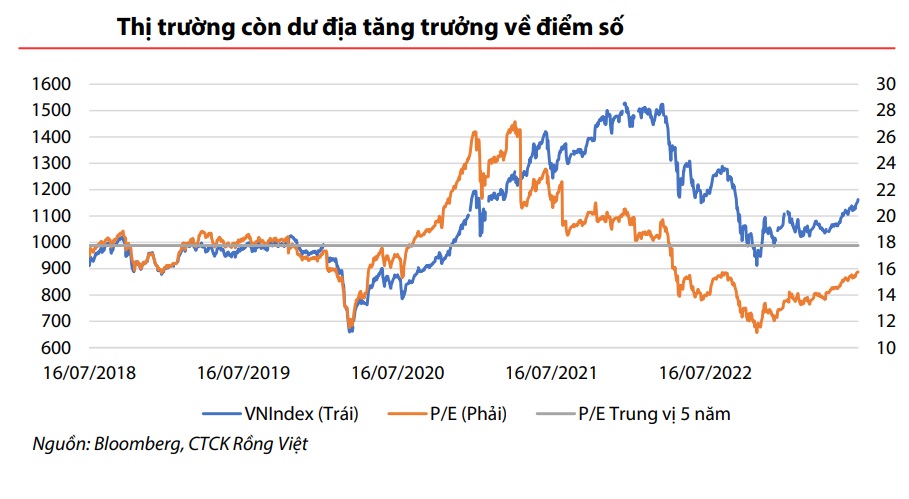

Khi phần bù rủi ro giảm, chỉ số VN-Index sẽ được giao dịch ở vùng định giá cao hơn đầu năm. Với giả định tăng trưởng lợi nhuận năm 2023 toàn thị trường là 0%, lãi suất phi rủi ro trong khoảng 6,3 – 7%, vùng dao động hợp lý của chỉ số VN-Index sẽ trong khoảng 1.180 – 1.320 điểm.

Theo VDSC, khi rủi ro ngắn hạn đang tạm thời được đẩy lùi, nhà đầu tư có thể cân nhắc sử dụng đòn bẩy tài chính ở mức hợp lý để gia tăng hiệu quả cho danh mục đầu tư.

So với thời điểm đầu năm, khả năng sinh lời cho việc tích lũy cổ phiếu cho đầu tư dài hạn (khung thời gian nắm giữ trên một năm) đã giảm đi đáng kể. Hay nói cách khác, để có mức sinh lợi tốt trong tương lai, VDSC cho rằng lựa chọn đúng về cổ phiếu đầu tư và thời gian giải ngân là hai yếu tố quan trọng hơn, so với thời điểm đầu năm.

VDSC đưa ra chủ đề đầu tư với 4 nhóm chính, gồm:

Một là cơ sở hạ tầng. Giải ngân đầu tư công, trong đó chủ yếu ở các gói cơ sở hạ tầng đã bắt đầu tăng mạnh trong qúy II/2023. Trong năm 2023, có 9 dự án hạ tầng đã, đang và sẽ được triển khai với tổng mức đầu tư hơn 416.000 tỷ đồng cho giai đoạn 2023 – 2027. Cổ phiếu quan tâm: REE, IJC.

Hai là tiêu dùng. Kỳ vọng niềm tin tiêu dùng cải thiện theo sau xu hướng giảm lãi suất và các gói tài khóa được thực thi. Giải ngân đầu tư cơ sở hạ tầng sẽ có sự lan tỏa gián tiếp, cộng với hiệu ứng từ các gói tài khóa trực tiếp (tăng lương cơ bản và giảm thuế phí). Cổ phiếu quan tâm: MSN, VNM, QNS, MWG, HAX, FPT, VCB, ACB, BID, MBB, TCB, VPB, OCB, KDH, NLG.

Ba là ngành hàng thiết yếu, là những nhóm ngành duy trì được tăng trưởng lợi nhuận dương trong nhiều kỳ liên tiếp. Định giá PE vẫn ở vùng phù hợp cho mua và nắm giữ. Cổ phiếu quan tâm: DBD, PGV, BWE, QTP.

Cuối cùng là chủ đề kinh tế thế giới phục hồi. Xu hướng Trung Quốc+1 vẫn đang diễn ra; chỉ số niềm tin tiêu dùng của Mỹ đang nhích dần, trong khi tồn kho hàng hóa không lâu bền đang giảm dần; chỉ số PMI cần phục hồi và ổn định ở mức trên 50 điểm để đảm bảo sự đảo chiều xu hướng trong hoạt động xuất nhập khẩu của Việt Nam. Cổ phiếu quan tâm: FMC, STK, LHG, KBC, NTC và SIP…