Tiết giảm mạnh chi phí

Báo cáo kết quả kinh doanh 9 tháng đầu năm 2024 của ngành ngân hàng tiếp tục ghi nhận nhiều dấu hiệu tích cực, với lợi nhuận của phần lớn các thành viên đều tăng trưởng so với cùng kỳ năm trước.

Điều này không chỉ nhờ vào việc mở rộng tín dụng hay tăng trưởng doanh thu từ các dịch vụ tài chính mà còn nhờ khả năng kiểm soát chặt chẽ chi phí hoạt động thông qua các chiến lược số hóa.

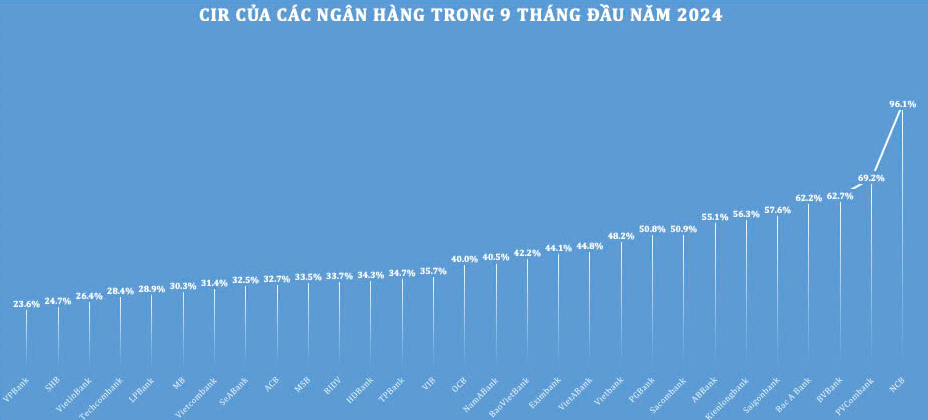

Khảo sát tại 29 ngân hàng cho thấy, có đến 65,5% số thành viên ghi nhận giảm tỷ lệ CIR sau 9 tháng đầu năm, với mức giảm từ gần 1 điểm % đến hơn 26 điểm %. CIR trung bình của nhóm đã giảm xuống chỉ còn 43,2% so với mức 47,9% cùng kỳ năm trước.

Đây là minh chứng rõ ràng cho nỗ lực tiết kiệm chi phí vận hành, nhờ các giải pháp tự động hóa và số hóa quy trình.

VPBank là một trong những ngân hàng đi đầu trong tối ưu chi phí. Tổng thu nhập hoạt động (TOI) của ngân hàng tăng 23,6%, đạt hơn 44,6 nghìn tỷ đồng, trong khi chi phí hoạt động chỉ tăng nhẹ 2,4%.

Điều này đã giúp CIR của VPBank giảm từ 28,3% xuống 23,6%, mức thấp nhất trong hệ thống. Đây là kết quả của việc ứng dụng mạnh mẽ các giải pháp số hóa và tự động hóa trong vận hành, đồng thời tiết giảm chi phí nhân sự.

SHB và VietinBank cũng là những đơn vị nổi bật trong việc duy trì CIR dưới 27%. Đặc biệt, chiến lược số hóa đồng bộ tại SHB đã giúp ngân hàng cải thiện hiệu suất hoạt động, quản trị rủi ro tốt hơn và giảm áp lực chi phí nhân sự.

Techcombank, MB, Vietcombank, và nhiều ngân hàng khác cũng đạt tỷ lệ CIR ở mức dưới 32%, nhờ áp dụng các công nghệ tiên tiến và tinh gọn quy trình nội bộ.

Các trường hợp nổi bật khác như BVBank và Vietbank đã chứng kiến sự cải thiện vượt bậc trong CIR. CIR của BVBank giảm mạnh từ 83,7% xuống 62,7%, tương đương mức giảm 21 điểm %.

Trong khi đó, tại Vietbank, CIR giảm 19,1 điểm % nhờ tổng thu nhập hoạt động tăng 48% và chi phí vận hành chỉ tăng nhẹ.

Tinh gọn bộ máy

CIR giảm có tác động từ hai chiều: chiều tiết giảm chi phí hoạt động và chiều doanh thu tăng trưởng cao hơn; hoặc ngân hàng vẫn gia tăng đầu tư với chi phí hoạt động tăng lên nhưng hiệu quả tạo doanh thu đạt được lớn hơn.

Nhìn chung, CIR càng thấp càng cho thấy ngân hàng hoạt động với hiệu suất cao, bởi tốn ít chi phí hoạt động hơn để tạo ra một đồng doanh thu.

Chuyển đổi số không chỉ giúp ngân hàng tối ưu hóa chi phí mà còn mở rộng cơ hội tăng trưởng thông qua đổi mới dịch vụ và nâng cao trải nghiệm khách hàng. Những sáng kiến công nghệ như AutoBank, LiveBank, và eBank đã trở thành giải pháp quan trọng để các ngân hàng vượt qua giới hạn của mô hình chi nhánh truyền thống.

Thông thường, cơ quan quản lý chỉ cho phép một số lượng nhỏ chi nhánh, phòng giao dịch được mở mới mỗi năm. Tuy nhiên, mô hình điểm AutoBank hay LiveBank hoạt động gần như 1 phòng giao dịch lại không bị giới hạn về tốc độ mở và thời gian phục vụ.

Điều này giúp các nhà băng vượt qua được giới hạn để mở rộng thị trường, đồng thời khắc phục được áp lực chi phí nhân sự thường niên ở chi nhánh truyền thống.

Số liệu của một ngân hàng cho thấy, chi phí bình quân cho 1 giao dịch tại một chi nhánh truyền thống là khoảng 23.000 đồng, nhưng với LiveBank chỉ còn hơn 11.000 đồng/giao dịch, tương ứng giảm 50%. Thậm chí, với eBank chỉ mất 2%, tức là chưa đến 500 đồng/giao dịch.

Tương tự, chi phí vận hành (bao gồm đầu tư và duy trì) của LiveBank chỉ bằng 20% so với một chi nhánh truyền thống.

Ứng dụng công nghệ giúp gia tăng năng suất của AI Chatbot, dẫn đến giảm tải 30% cho lực lượng tổng đài trung tâm (Call Center), hay như công nghệ sinh trắc học nhận diện giọng nói (Voice Biometrics) đã giúp giảm 15% thời gian xử lý cuộc gọi...

Ngoài tiết kiệm chi phí, chuyển đổi số còn tạo cơ hội để các ngân hàng phát triển sản phẩm mới, tối ưu hóa quy trình nội bộ, nâng cao năng suất lao động và tinh gọn bộ máy. Các dịch vụ như ngân hàng số, ví điện tử, thanh toán không tiền mặt đã góp phần mở rộng thị trường và cải thiện trải nghiệm người dùng.

Với ý nghĩa trên, chuyển đổi số ngày nay không còn là một khái niệm, mà đã trở thành hành động cụ thể, quyết định sự sống còn, tồn vong của bất kỳ tổ chức nào, đặc biệt là các ngân hàng. Đó cũng là lý do để các ngân hàng chạy đua đầu tư công nghệ để chuyển đổi số.

Dù đã đạt nhiều kết quả tích cực, nhưng không phải ngân hàng nào cũng tối ưu được tỷ lệ CIR. Theo khảo sát, 9/29 ngân hàng vẫn có CIR trên 50%, thậm chí một số thành viên có tỷ lệ gần 100%.

Tỷ lệ này có thể chỉ mang tính thời điểm, gắn với giai đoạn tập trung đầu tư và qua đó gia tăng chi phí hoạt động...

Nhưng nếu những tỷ lệ này quá cao và kéo dài qua nhiều năm có thể là một chỉ báo cho thấy ngân hàng chưa thể tối ưu hóa vận hành, hoạt động chưa hiệu quả, từ đó gắn với nguy cơ bị tụt lại phía sau.

.png)