Trong báo cáo mới đây, Dragon Capital nhận định kết quả bầu cử tổng thống Mỹ sẽ thay đổi lớn về chính sách, ảnh hưởng đến quy mô toàn cầu trong bốn năm tới.

Trong chiến dịch tranh cử năm 2024, ông Trump đề cao các biện pháp thương mại mạnh mẽ nhằm bảo vệ nền kinh tế Mỹ. Trong đó, ông thực hiện áp thuế 60% lên hàng hóa từ Trung Quốc nhằm giảm thâm hụt thương mại với quốc gia này và thúc đẩy sản xuất trong nước; áp thuế rộng từ 10% - 20% đối với các quốc gia khác, nhằm bảo vệ các ngành công nghiệp Mỹ trước sự cạnh tranh quốc tế.

Theo Dragon Capital, các tuyên bố của ông Trump về thuế, nếu được thực thi, có thể gây ra tác động tiêu cực cho các quốc gia xuất khẩu, trong đó có Việt Nam. Thương mại song phương giữa Việt Nam và Mỹ đã được gia tăng đáng kể từ 50 tỷ USD vào năm 2016 lên 110 tỷ USD vào năm 2023, tương đương mức tăng gần 120% qua hai nhiệm kỳ trước.

Một yếu tố quan trọng cần lưu ý là quan hệ ngoại giao giữa hai nước đã được cải thiện đáng kể tính từ nhiệm kỳ đầu của ông Trump, khi Việt Nam và Mỹ nâng cấp quan hệ ngoại giao lên mức Đối tác Chiến lược Toàn diện (CSP) với cam kết hợp tác sâu rộng trên nhiều lĩnh vực.

Tuy nhiên, đội ngũ phân tích lưu ý một số rủi ro như điều tra thương mại, cáo buộc thao túng tiền tiền tệ hay áp thuế diện rộng 10-20% đối với các quốc gia xuất khẩu.

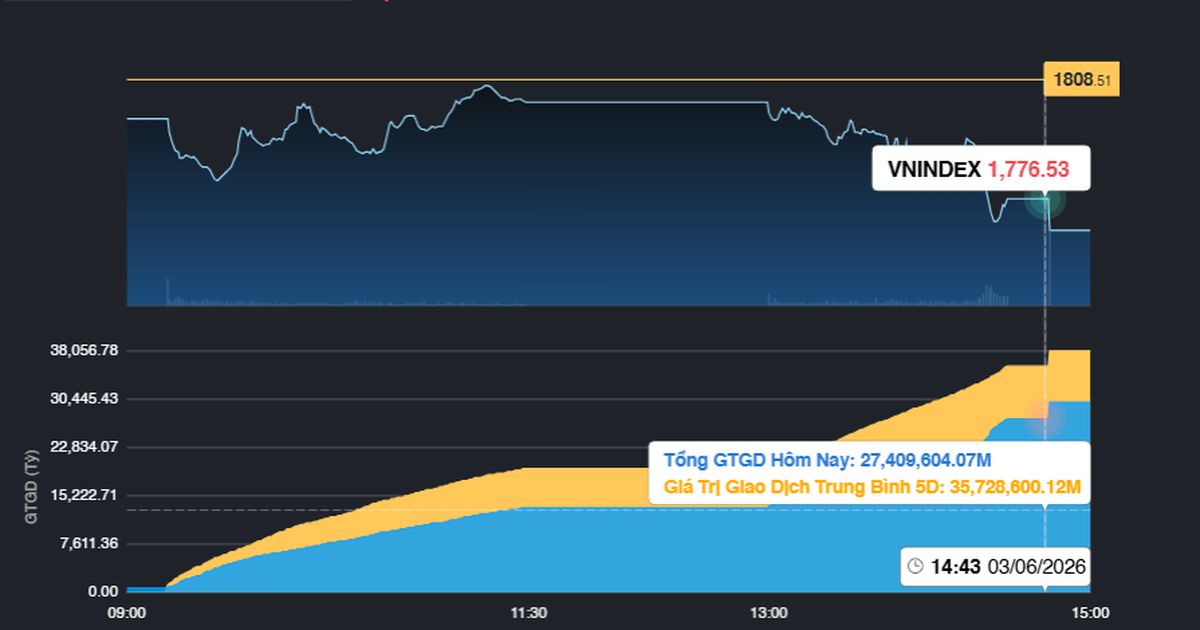

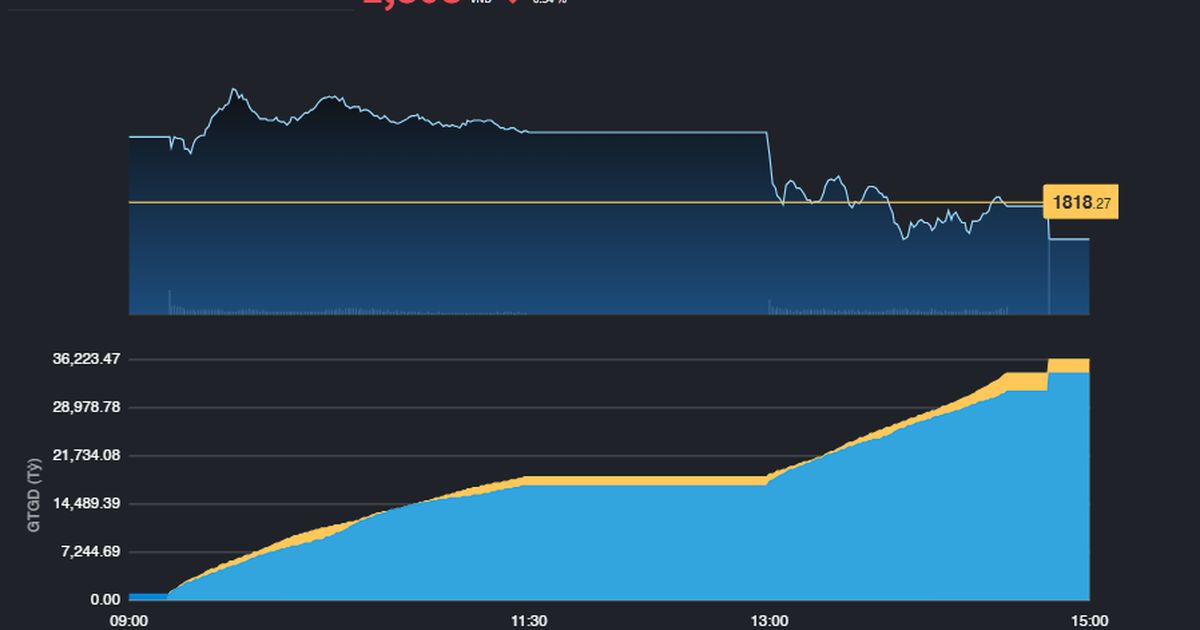

Tác động đến thị trường chứng khoán

Về tác động đến thị trường chứng khoán, Dragon Capital nhận định ba năm trước khi COVID-19 bùng phát, dưới thời ông Trump, các doanh nghiệp niêm yết trên thị trường chứng khoán Việt Nam đạt mức tăng trưởng lợi nhuận ròng ấn tượng, lên đến 19,1%.

Tuy nhiên, các chính sách và phát ngôn khó đoán của ông Trump đã làm gia tăng độ biến động cho thị trường. Dù vậy, VN-Index vẫn ghi nhận mức lợi nhuận kép hàng năm khoảng 15% trong giai đoạn này, chỉ thấp hơn một chút so với tăng trưởng lợi nhuận doanh nghiệp do chịu tác động chiết khấu từ sự biến động thị trường.

Hiện tại, triển vọng kinh tế và thương mại của Việt Nam vẫn tương đối tích cực, được hỗ trợ bởi định hướng tăng trưởng của Chính phủ, mang lại nhiều cơ hội hơn là rủi ro. Ở chiều ngược lại, đồng USD mạnh lên có thể kéo dài việc rút vốn của nhà đầu tư nước ngoài tại các thị trường mới nổi để chuyển sang thị trường Mỹ.

Các thị trường mới nổi, bao gồm Việt Nam, có thể tiếp tục phải chịu chiết khấu về định giá, như đã xảy ra trong nhiệm kỳ đầu tiên của Tổng thống Trump. Điều này dẫn đến lợi nhuận kỳ vọng của thị trường chứng khoán Việt Nam có thể thấp hơn so với tăng trưởng lợi nhuận doanh nghiệp.

Dù vậy, P/E dự phóng năm 2024 của thị trường chứng khoán Việt Nam vẫn ở mức 11,5 lần, thấp hơn nhiều so với mức trung bình 5 năm là 17,2 lần, cho thấy khả năng giảm thêm sẽ bị hạn chế nhờ quan điểm tích cực của các nhà đầu tư trong nước.

Trong ngắn hạn , Dragon Capital dự báo thị trường chứng khoán sẽ gia tăng biến động. Tuy nhiên, nhóm phân tích vẫn chưa nhìn thấy thấy sự kiện này gây áp lực doanh thu đến các doanh nghiệp trong phạm vi nghiên cứu.

Các công ty thuộc nhóm ngành xuất khẩu có mức độ chịu ảnh hưởng trực tiếp từ các chính sách sắp tới của Tổng thống Trump chỉ chiếm tỷ trọng nhỏ trong VN-Index nên rủi ro từ nhóm này sẽ ảnh hưởng không đáng kể đến toàn thị trường. Tâm lý nhà đầu tư trong nước vẫn duy trì sự tích cực, bởi nhiều người có cái nhìn lạc quan về việc đắc cử của ông Trump.

Dưới góc nhìn trung hạn , sự biến động của thị trường có thể tiếp diễn ở giai đoạn chính quyền mới của ông Trump đi vào hoạt động. Dragon Capital chia thành hai kịch bản:

Thứ nhất, kịch bản bảo hộ thương mại: Trong trường hợp các chính sách bảo hộ được triển khai, hoạt động thương mại sẽ chậm lại, gây áp lực lên lợi nhuận doanh nghiệp. Trong trường hợp này, tăng trưởng lợi nhuận của các doanh nghiệp tại Việt Nam có thể giảm từ mức hiện tại 16% - 18% xuống còn 5% - 9%, ảnh hưởng đến triển vọng tăng trưởng ở quy mô rộng hơn.

Thứ hai, kịch bản tích cực hơn: Khả năng cao là chỉ một số quốc gia hoặc sản phẩm sẽ chịu mức thuế mới, tạo cơ hội cho Việt Nam nhờ chênh lệch thuế quan với Trung Quốc. Những trở ngại thương mại gia tăng đối với Trung Quốc (hiện chiếm 32% sản lượng ngành sản xuất toàn cầu) có thể giúp Việt Nam mở rộng thị phần trong sản xuất và xuất khẩu, như đã từng xảy ra trong nhiệm kỳ trước của ông Trump. Xu hướng này có thể thúc đẩy nỗ lực nội địa hóa của các nhà sản xuất trong nước, củng cố nền kinh tế thực và hỗ trợ thị trường chứng khoán Việt Nam khi quá trình chuyển dịch diễn ra.