Kế hoạch lợi nhuận 11.286 tỷ đồng, tăng trưởng 22%

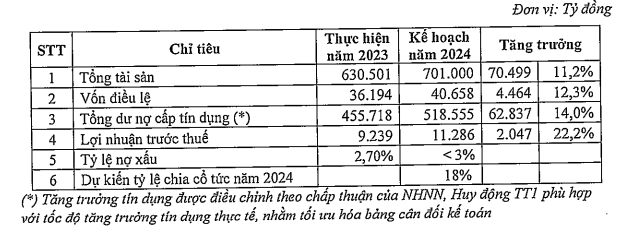

Báo cáo tại đại hội, bà Ngô Thu Hà, Tổng giám đốc SHB cho biết, bất chấp bối cảnh nền kinh tế gặp nhiều khó khăn, ngân hàng vẫn hoàn thành nhiều chỉ tiêu trọng yếu mà ĐHĐCĐ đã giao. Cụ thể, kết thúc năm 2023, SHB ghi nhận tổng tài sản tăng 16,2%, đạt 630,5 nghìn tỷ đồng. Vốn tự có đạt hơn 70.2 nghìn tỷ đồng.

Lợi nhuận trước thuế của ngân hàng đạt 9.239 tỷ đồng, giảm 405 tỷ so với năm 2022. Bà Hà cho biết, nguyên nhân lợi nhuận đi xuống là do SHB tăng cường trích lập dự phòng để đảm bảo an toàn hoạt động cho ngân hàng.

“Việc trích lập dự phòng rủi ro đẩy đủ sẽ đảm bảo xử lý các khoản nợ xấu tốt hơn, đặc biệt là trong bối cảnh kinh tế vĩ mô năm 2024 được dự báo còn nhiều thách thức”, bà Hà nói.

Về vốn điều lệ, năm 2023, SHB đã thực hiện thành công việc tăng vốn thêm gần 6.000 tỷ đồng thông qua chia cổ tức bằng cổ phiếu và phát hành cổ phiếu theo chương trình lựa chọn cho người lao động.

Đối với tiến độ thoái vốn tại công ty tài chính SHB Finance, ngày 23/5/2023, ngân hàng đã hoàn tất chuyển nhượng 50% vốn cho Krungsri của Thái Lan.

Đối với ngân hàng con SHB Lào và SHB Campuchia, việc chuyển nhượng vốn tiếp tục được thực hiện. SHB và nhà đầu tư đã ký thoả thuận chuyển nhượng toàn bộ phần vốn góp của SHB tại SHB Lào. Hiện SHB và đối tác đang thực hiện các thủ tục xin phép Chính phủ và NHNN của hai nước để hoàn tất thoả thuận. Dự kiến việc chuyển nhượng này sẽ hoàn thành vào quý 4/2024.

Đối với SHB Campuchia, SHB đang lựa chọn đối tác phù hợp để chuyển nhượng vốn/chuyển đổi mô hình hoạt động.

Về kế hoạch cho năm 2024, SHB đặt mục tiêu tổng tài sản đến cuối năm nay đạt 701 nghìn tỷ đồng, tăng trưởng 11,2%, trong đó, tổng dư nợ cấp tín dụng dự kiến tăng 14% lên 518,5 nghìn tỷ đồng, tăng trưởng tín dụng sẽ được điều chỉnh theo chấp thuận của NHNN.

Năm nay, ngân hàng đặt mục tiêu lợi nhuận trước thuế 11.286 tỷ đồng, tăng 22% so với năm 2023. Tỷ lệ nợ xấu kiểm soát dưới 3%. Tỷ lệ chia cổ tức dự kiến 18%.

Nói về tính khả thi của kế hoạch kinh doanh trên, Tổng giám đốc SHB cho biết, ngân hàng đưa ra mục tiêu dựa trên các cơ sở rõ ràng, trong đó, SHB sẽ triển khai mạnh mẽ các sản phẩm phù hợp cho từng phân khúc khách hàng, hoặc chuỗi cung ứng giá trị cho khách hàng doanh nghiệp hay khách hàng bán lẻ.

Đồng thời, ngân hàng sẽ cắt giảm chi phí đầu vào; đầu tư hệ thống bảng cân đối tài sản đã có, làm sao các kỳ hạn có hiệu quả, gia tăng thêm hoạt động phi tín dụng song song với việc giám sát chặt chẽ chất lượng tín dụng, xử lý nợ xấu đóng góp vào lợi nhuận 2024.

Cập nhật kết quả kinh doanh mới nhất, Tổng giám đốc SHB cho biết, kết thúc quý 1/2024, SHB ghi nhận lợi nhuận trước thuế 4.017 tỷ đồng. Đây là một con số khá khả quan, tương đương 35,6% kế hoạch của cả năm.

Chia cổ tức 16%, nâng vốn điều lệ lên 40.657 tỷ đồng

Về phương án phân phối lợi nhuận, ngân hàng có kế hoạch chia cổ tức tỷ lệ 16%. Cụ thể, lợi nhuận sau thuế riêng lẻ năm 2023 của SHB là 7.320 tỷ đồng, sau khi trích lập các quỹ còn 5.929 tỷ đồng. Ngân hàng dự kiến dùng 5.859 tỷ đồng để chia cổ tức cho cổ đông, tương đương tỷ lệ 16%. Trong đó, SHB dùng 1.831 tỷ đồng để trả cổ tức bằng tiền mặt (tỷ lệ 5%) và 4.028 tỷ đồng để trả cổ tức bằng cổ phiếu (tỷ lệ 15%).

SHB hiện có vốn điều lệ 36.194 tỷ đồng. Ngân hàng vừa qua đã hoàn tất việc phát hành 43,5 triệu cổ phiếu ESOP, do đó đang thực hiện các thủ tục cuối cùng để sửa đổi vốn điều lệ lên 36.629 tỷ đồng. Năm 2024, dự kiến sau khi chia cổ tức bằng cổ phiếu tỷ lệ 11%, vốn điều lệ của ngân hàng sẽ tăng lên 40.657 tỷ đồng.

Tập trung cao xử lý nợ xấu

Trả lời câu hỏi của cổ đông liên quan đến việc kiểm soát chất lượng cho vay, ông Đỗ Quang Hiển, Chủ tịch ngân hàng cho biết, SHB luôn minh bạch trong vấn đề hạch toán, phản ánh đúng thực trạng hoạt động của ngân hàng.

“Tình hình quốc tế nói chung và Việt Nam nói riêng năm qua có nhiều khó khăn, doanh nghiệp khó khăn đương nhiên ảnh hưởng tới ngân hàng. Nợ xấu tăng lên là điều không ai mong muốn nhưng do tình hình chung, chúng ta xác định nợ xấu sẽ tăng, hiện nay là khoảng 2,7%. Con số này phán ánh trung thực tình hình chung của nền kinh tế và doanh nghiệp, trong đó, với trách nhiệm là “mạch máu” của nền kinh tế, ngân hàng cần chia sẻ, đồng hành cùng doanh nghiệp vượt qua khó khăn. Đồng thời, chúng tôi duy trì kiểm soát tài sản, đám bảo hoạt động ổn định của ngân hàng”, ông Hiển nói.

Cũng theo Chủ tịch SHB, ngân hàng đang tập trung xử lý nợ xấu một cách cao độ, toàn diện, có các chương trình hành động cụ thể, thành lập các tổ chuyên trách từ hội sở xuống tất cả các chi nhánh, đồng hành trực tiếp cùng từng khách hàng để hỗ trợ, tìm giải pháp phù hợp và xử lý thu hồi nợ xấu, tăng thu nhập cho ngân hàng.

"Giá cổ phiếu cao hay thấp là do khẩu vị, lựa chọn của nhà đầu tư"

Trả lời cổ đông liên quan đến đề xuất có các biện pháp đưa giá cổ phiếu SHB đi lên, ông Hiển cho rằng, thị giá cổ phiếu thấp hay cao là do góc nhìn, khẩu vị và sự lựa chọn của các nhà đầu tư.

“Khi các nhà đầu tư quan tâm đến mã cổ phiếu nào đó, chúng ta phải nghiên cứu đánh giá các chỉ số tài chính, giá trị của doanh nghiệp tron ngắn hạn, trung hạn và dài hạn có bền vững hay không? Bản thân nội tại sức khoẻ của doanh nghiệp quyết định giá trị cổ phiếu. Đã là cổ đông ai cũng muốn giá trị cao. Nhưng chúng ta tự hào SHB là một mã cổ phiếu có giá trị thanh khoản luôn dẫn đầu, điều này có nghĩa là cổ phiếu được rất nhiều nhà đầu tư quan tâm. Với thanh khoản như vậy cho thấy niềm tin của các nhà đầu tư là rất lớn", Chủ tịch SHB nói.

Liên quan đến khoản tín dụng cho các khách hàng lớn của SHB, ông Hiển cho biết, đã ký hợp tác chiến lược với các đối tác là các doanh nghiệp Nhà nước và tư nhân hàng đầu, hoạt động đa dạng trong nhiều ngành nghề. SHB xem xét cho vay trên cơ sở dự án khả thi, tài sản đảm bảo, đặc biệt luôn đồng hành từ đầu đến cuối trong hoạt động sản xuất kinh doanh đầu tư của khách hàng.

Với các khoản cho vay bất động sản, ông Hiển cho biết, hiện tỷ lệ cho vay mảng này tại ngân hàng chiếm khoảng 16%/tổng tín dụng ngân hàng, tỷ lệ trái phiếu rất thấp, các khoản này đều đúng mục đích và có tài sản đảm bảo.