“Chúng tôi đánh giá tính ổn định kinh doanh của BAC A BANK ở mức "Phù hợp", đóng góp bởi quy mô khiêm tốn nhưng được duy trì ổn định trong ngành qua nhiều năm; việc duy trì nhất quán chính sách cho vay hướng đến nhóm ngành thiết yếu và ít nhạy cảm trước các biến động kinh tế, cùng với chiến lược mở rộng tập khách hàng trong trung hạn”.

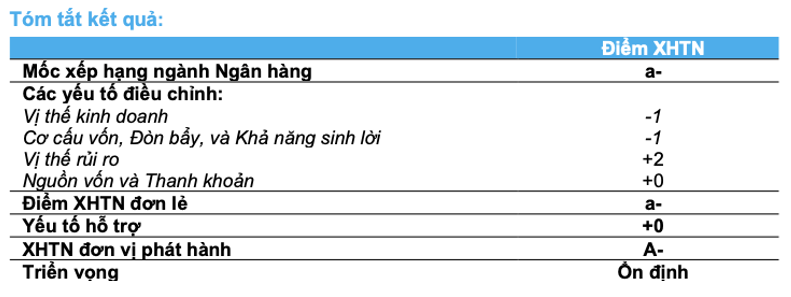

Theo Bản báo cáo Xếp hạng Tín nhiệm lần đầu của FiinRatings lần này, BAC A BANK có những ưu thế riêng để nhận được mức điểm "A-" với triển vọng “Ổn định” trong vòng 12 - 24 tháng tới.

Điểm đầu tiên là Vị thế rủi ro của BAC A BANK được đánh giá ở mức "Rất tốt",thể hiện qua công tác quản trị rủi ro được xác định rõ ràng và đồng nhất, kết hợp với khẩu vị rủi ro nhất quán hướng đến tập khách hàng cá nhân và khách hàng doanh nghiệp đều có mức độ rủi ro thấp. Kinh nghiệm và lịch sử về quản lý chất lượng tài sản của BAC A BANK cũng luôn ở mức tốt và thận trọng hơn so với trung bình ngành, cùng với mức độ rủi ro tiềm ẩn được đánh giá thấp hơn so với ngành nhờ vào mô hình kinh doanh tương đối đơn giản và tập trung vào lĩnh vực cho vay.

“Chúng tôi đánh giá BAC A BANK vẫn duy trì được chất lượng tài sản và chi phí tín dụng ổn định hơn so với mặt bằng chung của ngành trong điều kiện kinh doanh chung gặp nhiều thách thức. Trong giai đoạn 2019-2023, BAC A BANK có tốc độ tăng trưởng dư nợ bình quân hàng năm là 7,2%, mức thấp hơn so với trung bình ngành ở ngưỡng khoảng 15%.

Tuy nhiên, trong giai đoạn này, BAC A BANK đã kiểm soát khá tốt tỷ lệ nhóm nợ có vấn đề (gồm các khoản nợ Nhóm 2 và các khoản nợ xấu – Nhóm 3,4,5) và luôn duy trì tỷ lệ nợ xấu ở mức rất thấp. Mặc dù tỉ lệ nợ xấu có xu hướng tăng lên trong năm 2023 (cùng với xu hướng của ngành ngân hàng), BAC A BANK vẫn duy trì tỷ lệ nợ xấu ở mức thấp nhất hệ thống, tại thời điểm ngày 31/12/2023 là 0,92%, thấp hơn trung vị ngành là 2,3% tại cùng thời điểm”.

Về công tác trích lập, tỷ lệ bao phủ nợ xấu của BAC A BANK luôn được duy trì ở mức cao hơn nhiều so với trung bình ngành và có xu hướng tăng cùng với ngành, đặc biệt trong giai đoạn 2020 trở đi khi NHNN liên tục đưa ra quy định hướng dẫn tái cấu trúc các khoản vay bị ảnh hưởng bởi đại dịch COVID-19.

Tại thời điểm ngày 31/12/2023, tỷ lệ bao phủ nợ xấu của Ngân hàng đạt 131,0% (số liệu 2022: 203,8%; số liệu 2021: 161,8%), trong khi mức trung bình ngành là 63,7% (2022: 68,9%; 2021: 60,9%). Tỷ lệ này của BAC A BANK đang ở mức tương đương với nhóm ngân hàng tư nhân dẫn đầu và những ngân hàng có danh mục tài sản sinh lãi cao.

Chi phí dự phòng tăng 35,7% so với cùng kỳ năm ngoái, tương đương với tốc độ tăng trưởng của nhóm nợ có vấn đề. Nợ thu hồi sau xử lý dự phòng giảm 34,0% so với cùng kỳ năm ngoái đạt mức 93 tỷ đồng. Bên cạnh đó, tỷ lệ chi phí tín dụng của BAC A BANK tăng lên mức 0,2% (2022: 0,1%; 2021: 0,3%). FiinRatings ước tính tỷ lệ này sẽ được duy trì quanh ngưỡng 0,2 - 0,3% trong giai đoạn 2024-2025.

“Với định hướng cho vay các lĩnh vực được chính phủ khuyến khích, có tính chất ít rủi ro và biến động như nông nghiệp công nghệ cao, an sinh xã hội, đã giúp củng cố cho vị thế rủi ro của BAC A BANK trong gần 30 năm phát triển. Ngân hàng đã và đang duy trì được ổn định danh mục cho vay với quá bán cấu trúc danh mục đến từ các nhóm ngành có tính chất thiết yếu và ít biến động (ngành công nghiệp chế biến, chế tạo chiếm 37%; ngành nông nghiệp, lâm nghiệp và thủy sản chiếm 18%) - tập trung vào những doanh nghiệp lớn trong ngành có chất lượng tín dụng tốt và nằm trong chuỗi giá trị cho vay điển hình của BAC A BANK, Ngoài ra, chúng tôi luôn đồng hành, tư vấn đầu tư cho các khách hàng thuộc ngành nghề này, nên có sự hiểu biết toàn diện về tình hình hoạt động kinh doanh cũng như theo dõi sát sao được dòng tiền của khách hàng”, ông Chu Nguyên Bình, Phó Tổng Giám đốc Ngân hàng TMCP Bắc Á phát biểu.

Hồ sơ vốn và thanh khoản "Phù hợp" nhờ vào việc ngân hàng gia tăng sự ổn định cấu trúc vốn và tiếp tục hưởng lợi từ tập khách hàng bán lẻ gắn bó cao. Tỷ lệ nguồn vốn ổn định của BAC A BANK theo FiinRatings điều chỉnh, dù có xu hướng giảm nhẹ trong giai đoạn 2019-2023 và đạt mức trung bình là 100,1%, nhưng vẫn được duy trì mức cao hơn trung bình ngành là 98,8%. Tỷ lệ tài sản thanh khoản cao trên vốn bán buôn ngắn hạn duy trì ở mức trên 1,0 lần. Với tình hình thanh khoản tốt, tiền gửi khách hàng ổn định kết hợp với các chính sách giảm lãi suất mạnh từ quý II/2023 đến nay, chi phí vốn năm 2024 - 2025 của BAC A BANK được kỳ vọng sẽ giảm dần về ngưỡng tiệm cận trung bình ngành.

Các yếu tố đánh giá khác: Vị thế kinh doanh; Cơ cấu vốn và Khả năng sinh lời của BAC A BANK được xếp ở mức “Trung bình” theo FiinRatings dựa trên các yếu tố như quy mô cũng như mức độ đa dạng kinh doanh của ngân hàng có sự khiêm tốn hơn so với trung bình ngành.