Trong tuần trước, thanh khoản trên hệ thống ngân hàng tương đối ổn định và Ngân hàng Nhà nước (NHNN) đã sử dụng linh hoạt sử dụng nghiệp vụ thị trường mở trong đó xu hướng nghiêng nhiều về hút ròng.

Báo cáo thị trường tiền tệ, trái phiếu của SSI Research cho biết, trong tuần qua, 107 nghìn tỷ đồng đã được phát hành trên kênh tín phiếu, ở kỳ hạn 7 và 91 ngày, trong đó kỳ hạn 7 ngày phát hành 87 nghìn tỷ đồng và kỳ hạn 91 ngày là 20 nghìn tỷ.

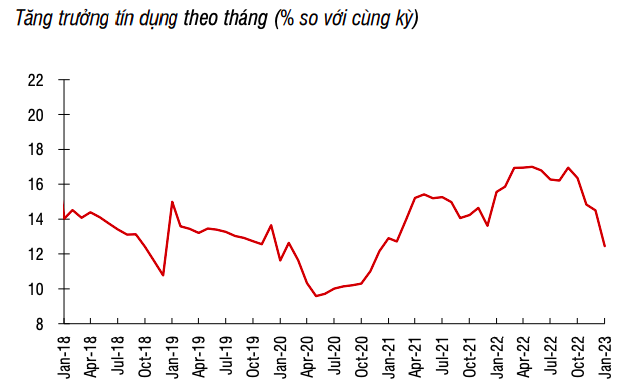

Việc phát hành ở kỳ hạn dài nhằm hút bớt lượng thanh khoản dư thừa trên hệ thống ngân hàng, trong bối cảnh tín dụng trong đầu năm tương đối chậm. Mặt bằng lãi suất trúng thầu tăng nhẹ, lên 4,7% vào phiên thứ 6 (từ mức 4,6% trước đó) cho kỳ hạn 7 ngày và 5,5% cho kỳ hạn 91 ngày.

Nguồn: Bloomberg, SBV, SSI tổng hợp

Nguồn: Bloomberg, SBV, SSI tổng hợp

Trong tuần, một lượng nhỏ trên kênh mua kỳ hạn được thực hiện (chỉ 229 tỷ đồng) trong khi có tới 8,7 nghìn tỷ đồng đáo hạn. Kết tuần, NHNN đã hút ròng 30,1 nghìn tỷ trên kênh thị trường mở. Khối lượng lưu hành trên kênh cầm cố giảm về 21,2 nghìn tỷ đồng, trong khi đó khối lượng lưu hành trên kênh tín phiếu là 107 nghìn tỷ đồng.

Theo giới phân tích, NHNN đang từng bước quay lại xu hướng hút ròng trên kênh thị trường mở, nhằm đẩy mặt bằng lãi suất thị trường 2 lên cao hơn so với lãi suất USD, tạo khoảng cách an toàn chuẩn bị cho cuộc họp Fed vào tháng 3 tới đây.

Nguồn: Bloomberg, SBV, SSI tổng hợp

Nguồn: Bloomberg, SBV, SSI tổng hợp

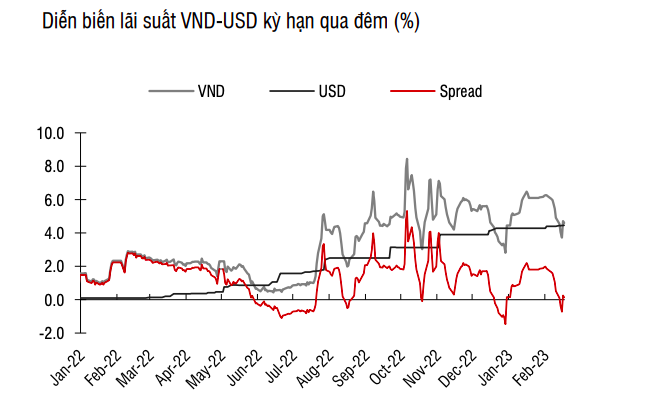

Mặt bằng lãi suất liên ngân hàng kỳ hạn qua đêm có sự hồi phục về cuối tuần, kết tuần ghi nhận ở mức 4,67%. Chênh lệch giữa lãi suất VND và USD có những thời điểm trong tuần ở vị thế âm và quay trở lại dương nhẹ vào cuối tuần.

Chốt ngày 17/2, lãi suất USD liên ngân hàng kỳ hạn qua đêm ở mức 4,43%, thấp hơn khoảng hơn 200 điểm cơ bản so với lãi suất VND cùng kỳ hạn.

Trong một diễn biến khác, tại Hội nghị “Tháo gỡ và thúc đẩy thị trường bất động sản”, NHNN cho biết sẽ cùng Bộ Xây Dựng và 4 ngân hàng thương mại cổ phần nhà nước thực hiện một gói tín dụng trị giá 120 nghìn tỷ đồng cho lĩnh vực nhà ở xã hội với lãi suất cho vay cả doanh nghiệp BĐS và người mua nhà thấp hơn từ 1,5-2% lãi suất cho vay bình quân của các ngân hàng trên thị trường.

Gói tín dụng này được kỳ vọng sẽ tương tự gói tín dụng giai đoạn 2013-2016 nhưng với quy mô lớn hơn nhằm thu hút sự tham gia từ các doanh nghiệp bất động sản lớn và tác động sâu rộng hơn tới lĩnh vực bất động sản. Tuy nhiên, chi tiết về gói tín dụng, các điều kiện về giải ngân vẫn chưa được công bố chính thức.

Nguồn: Bloomberg, SBV, SSI tổng hợp

Nguồn: Bloomberg, SBV, SSI tổng hợp

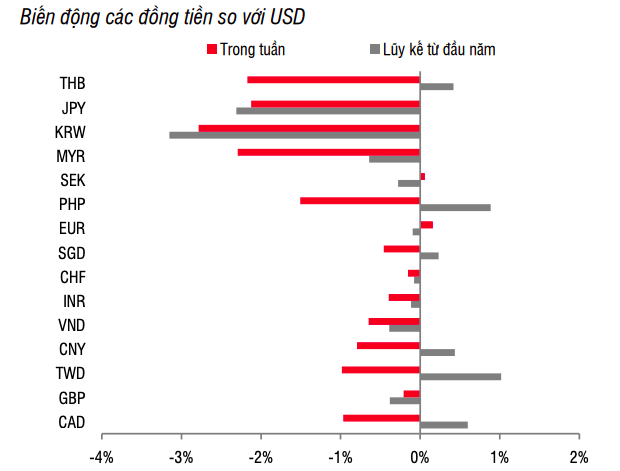

Trên thị trường ngoại hối, áp lực từ thị trường quốc tế đã khiến tỷ giá niêm yết tại các ngân hàng thương mại, tỷ giá chợ đen và tỷ giá liên ngân hàng tiếp tục bật tăng trong tuần trước. Kết tuần, tỷ giá niêm yết từ Vietcombank tăng 235 đồng/USD, trong khi tỷ giá chợ đen tăng 60 đồng/USD.

Tỷ giá trên thị trường liên ngân hàng tăng 0,65%, lên VND 23.725/USD.Tuy nhiên, số liệu mới công bố từ Tổng cục Hải quan có thể cho thấy tín hiệu hỗ trợ cho VND trong thời gian tới, khi cán cân thương mại thặng dư hơn 1 tỷ USD trong nửa đầu tháng 2. Ngược lại, áp lực từ thị trường tiền tệ (thanh khoản VND dư thừa) sẽ có tác động không tích cực lên diễn biến tỷ giá.