Trước khi nhìn về dự báo chung cho cả năm, thị trường tiền tệ Việt Nam đang trải qua tháng cao điểm nhất trong năm, cận Tết Nguyên đán Quý Mão 2023 với khác biệt đáng kể trong cân đối nguồn.

Sau cơn sốt lãi suất huy động VND và tỷ giá USD/VND tăng rất mạnh trong tháng 10 và 11/2022, thị trường tiền tệ Việt Nam bước vào mùa cao điểm hiện nay với những dịu bớt rõ rệt trong tháng 12, chuyển tiếp sang tháng 1/2023.

Khác biệt lớn nhất: Ngân hàng Nhà nước đã và đang hút một lượng lớn VND về qua kênh tín phiếu, với số dư lên tới 100.000 - 120.000 tỷ đồng. Quy mô này chưa từng có ở cùng thời điểm những năm trước, thậm chí trái ngược với khó khăn thanh khoản ngắn hạn thường thấy ở mùa cao điểm các giai đoạn trước.

Tuy vậy, trên kênh cầm cố, Ngân hàng Nhà nước vẫn phải đều đặn bơm nguồn ra hỗ trợ, với số dư quanh 62.000 tỷ đồng những phiên gần đây.

Khớp hai kênh trên, một phần cung - cầu vốn ngắn hạn trong hệ thống ngân hàng hiện không thực sự gặp được nhau; Ngân hàng Nhà nước phải trực tiếp điều hòa như trên.

Hoạt động điều hòa đó nghiêng mạnh hơn về việc hút bớt tiền về. Điều này lý giải cho lãi suất VND các kỳ hạn ngắn trên thị trường liên ngân hàng sau khi giảm rất mạnh về vùng 3-4%/năm đã nhanh chóng bật trở lại quanh 5-6%/năm gần đây. Liên quan, tỷ giá USD/VND trên thị trường liên ngân hàng cũng dần ổn định trong hướng trượt giảm nhẹ.

Theo dự báo của các thành viên Hội Nghiên cứu Thị trường liên ngân hàng Việt Nam (VIRA), những diễn biến trên với lãi suất và tỷ giá cơ bản vẫn “dập dìu” như vậy trong tháng 1/2023. Và theo đó, thị trường đón Tết Nguyên đán Quý Mão 2023 với dự báo không nhiều xáo trộn.

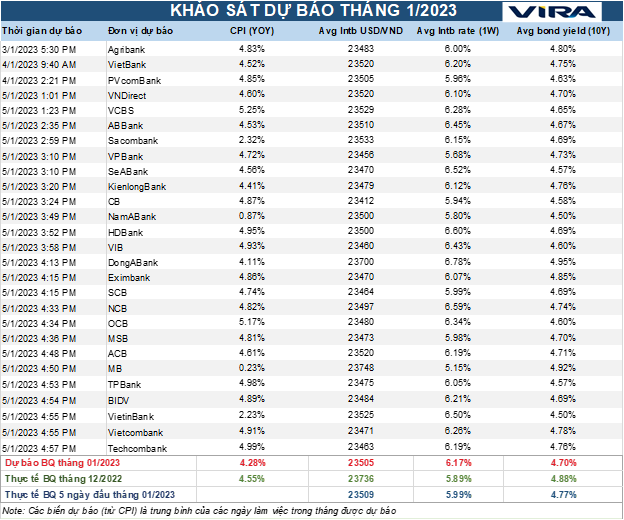

Định kỳ hàng tháng, VIRA với các thành viên là khối nghiên cứu thị trường đến từ 27 ngân hàng thương mại và các công ty chứng khoán lớn trên thị trường đưa ra dự báo ở 4 chỉ tiêu chính trên thị trường tiền tệ. Trong đó, chỉ tiêu lãi suất VND trên thị trường liên ngân hàng được chọn ở kỳ hạn 1 tuần; tỷ giá USD/VND là giao ngay.

Dự báo tháng đầu tiên của năm 2023 - tháng cao điểm của nhu cầu thanh toán và chi trả trong nền kinh tế dịp Tết, lãi suất VND kỳ hạn 1 tháng trên thị trường liên ngân hàng sẽ vẫn ổn định, với bình quân dự báo của VIRA là 6,17%/năm; không có chênh lệch quá lớn trong dự báo giữa 27 thành viên.

Như vậy, lãi suất khả năng sẽ không có biến động lớn, mà như trên Ngân hàng Nhà nước vẫn đang “phải” hút mạnh tiền về với trạng thái dư thừa vốn ngắn hạn nhất định trong hệ thống. Lãi suất VND với vùng dự báo trên cũng cho thấy sự tương đồng nhất định với giai đoạn trước đại dịch COVID-19, hay nói cách khác thời tiền rẻ đã dứt khoát trôi qua.

Trong khi đó, tỷ giá USD/VND giao ngay trên thị trường liên ngân hàng được các thành viên VIRA dự báo bình quân tháng 1/2023 ở 23.505 VND. Mốc dự báo này vẫn trên điểm mà Sở Giao dịch Ngân hàng Nhà nước yết mua vào (23.450 VND). Tuy nhiên, chênh không lớn và không loại trừ khả năng tới đây Nhà điều hành sẽ trở lại mua vào ngoại tệ khi tỷ giá giảm.

Thực tế nhiều năm qua, dịp cận Tết Nguyên đán luôn có hoạt động chuyển đổi USD sang VND đáp ứng nhu cầu thanh toán, chi trả tăng cao và khiến tỷ giá USD/VND giảm mạnh. Năm nay không loại trừ tình huống này. Còn theo dự báo trên của VIRA, tỷ giá USD/VND sẽ tiếp tục khá ổn định.

Nhưng có một dự báo đáng chú ý. Về mức tăng của chỉ số giá tiêu dùng (CPI) so với cùng kỳ năm trước, các thành viên VIRA tiếp tục hướng về dự báo ở mức khá cao, lên tới 4,28% mức tăng của CPI trong tháng 1 này. Đây cũng là tháng cao điểm nhu cầu tiêu dùng dịp Tết và lễ hội, cũng như gắn với xu hướng lạm phát cơ bản tăng lên khá cao những tháng gần đây.

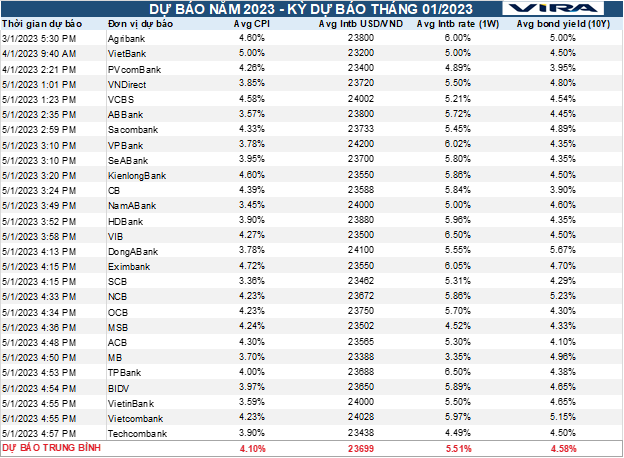

Đầu năm mới, VIRA có thêm dự báo chung cho cả năm. Năm 2023, các chỉ tiêu trên thị trường tiền tệ theo dự báo của các thành viên đang cho thấy kỳ vọng ổn định chung - ổn định trên nền mới.

Đó là lãi suất VND kỳ hạn 1 tuần trên thị trường liên ngân hàng bình quân dự báo cho năm 2023 sẽ ở khoảng 5,51%/năm. Theo mức bình quân đó, hàm ý của các thành viên VIRA kỳ vọng sẽ có hướng trượt giảm của lãi suất trong năm tới so với vùng cao hơn cuối năm 2022 và hiện nay. 5,51% dự báo bình quân này cũng là mức khá gần với thị trường quãng trước đại dịch.

Gần với diễn biến của lãi suất, lợi suất trái phiếu Chính phủ kỳ hạn 10 năm cũng sẽ dần ổn định và kỳ vọng trượt giảm trong năm tới. VIRA dự báo lợi suất này bình quân năm 2023 sẽ vào khoảng 4,58%, theo bình quân dự báo của các thành viên, thấp hơn bình quân dự báo 4,7%/năm của hiện nay (tháng 1/2023).

Với tỷ giá USD/VND, với những biến động chưa từng có trong năm 2022 rồi giảm mạnh để dần bình ổn vào cuối năm, diễn biến trong 2023 có thể khiến các thành viên thị trường thận trọng hơn. Nhưng yếu tố lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) có thể đã bớt bất ngờ và bớt bất thường hơn, cũng như có thể đã và đang được thị trường phản ánh.

Theo đó, tỷ giá USD/VND giao ngay trên thị trường liên ngân hàng được VIRA dự báo sẽ không quá đột biến so với năm 2022; bình quân dự báo cho mức bình quân năm 2023 ở 23.699 VND. Mức dự báo này tăng không lớn so với thực tế hiện nay (xoay quanh 23.500 VND), thậm chí mức tăng có thể thấp hơn nhiều so với mức tăng của lạm phát năm nay.

Lạm phát, theo dự báo của VIRA năm 2023 sẽ cao hơn đáng kể so với 2022 và khá sát với mục tiêu kiểm soát mà Quốc hội và Chính phủ đề ra. Các thành viên VIRA dự báo CPI năm nay sẽ tăng khoảng 4,1%, tức họ đặt niềm tin Việt Nam sẽ tiếp tục kiểm soát được lạm phát trong mục tiêu (Quốc hội và Chính phủ nới chỉ tiêu năm nay lên 4,5%), dù đà tăng cao của lạm phát cơ bản liên tiếp thể hiện những tháng gần đây (tháng 12/2022 đã suýt soát 5%).