Ông Bùi Văn Huy, Giám đốc chi nhánh TP. Hồ Chí Minh, Công ty Chứng khoán DSC

VN-Index đã có một tuần giao dịch khá căng thẳng và hồi phục mạnh về cuối tuần. Ông đánh giá thế nào về xu hướng và sức khỏe thị trường sau tuần vừa qua?

Diễn biến phục hồi của thị trường trong tuần qua, có thể thấy điểm số phục hồi khá tốt trong phiên cuối tuần và một lần nữa áp sát vùng kháng cự, tuy nhiên thanh khoản và độ rộng tổng thế vẫn chưa cho thấy sự xác nhận. Cụ thể thanh khoản có phục hồi phiên cuối tuần nhưng vẫn kém hơn khoảng 20-30% so với trung bình cách đây 1 tháng (dễ quan sát trong nhóm VN30), và trong cả tuần trước thì chỉ có phiên cuối tuần là thanh khoản được cải thiện. Về độ rộng, hiện chưa đến 40% số lượng cổ phiếu trên HOSE duy trì được xu hướng tăng ngắn hạn, rõ ràng áp sát đỉnh cũ với chưa đến phân nửa cổ phiếu duy trì được xu hướng tăng là điều không tích cực...

Đà tăng của chỉ số được giải thích bởi sự tác động lớn của nhiều cổ phiếu trụ mà cụ thể là nhóm Ngân hàng. Trong mùa ĐHCĐ và KQKD, các thông tin tích cực cụ thể dễ giúp cho một số cổ phiếu tăng đột biến và tác động mạnh đến chỉ số. Nhưng tổng thế vẫn cho thấy sự yếu đi của dòng tiền trước những thông tin mới ở thế giới và trong nước.

Độ rộng và thanh khoản chưa cho thấy sự xác nhận đà phục hồi.

Về mặt bối cảnh, những tín hiệu từ thị trường thế giới có vẻ vẫn tiếp tục tiêu cực sau thông tin CPI của Mỹ tăng vượt dự báo tháng thứ 3 liên tiếp và xung đột dải Gaza leo thang. Các tín hiệu liên thị trường rõ ràng cho những tín hiệu cảnh báo nhất định khi nhiều thị trường chứng khoán suy yếu, lợi suất trái phiếu và đồng Dollar tăng trở lại, đồng thời thị trường hàng hóa đang rất nóng có thể gây áp lực lạm phát. Trong khi đó trong nước những diến biến liên quan đến tỷ giá và thị trường vàng ít nhiều tác động đến tâm lý nhà đầu tư. Tổng thế các trụ cột của thị trường giá lên trong nước như chính sách tiền tệ nới lỏng và sự phục hồi kinh tế chưa bị xâm phạm, nhưng ngắn hạn có những rủi ro nhất định.

Do đó khả năng thị trường tuần tới thị trường vẫn có thể tiếp tục điều chỉnh, tích lũy. Hiện tại vùng hỗ trợ quanh 1.240-1.250; vùng kháng cự mạnh quanh 1.280-1.300. Điểm số có thể bị tác động bởi nhiều trụ lớn nhưng thị trường chỉ có thể trở lại xu hướng tích cực ngắn hạn khi bối cảnh bớt áp lực, khi đó đà tăng mới thực chất hơn với thanh khoản và độ rộng được cải thiện.

Xin ông đánh giá thêm về những tác động của cuộc họp FOMC tới vận động vĩ mô Việt Nam. Nhà đầu tư cần lưu ý gì tới những biến số như tỷ giá, lãi suất trong thời gian tới?

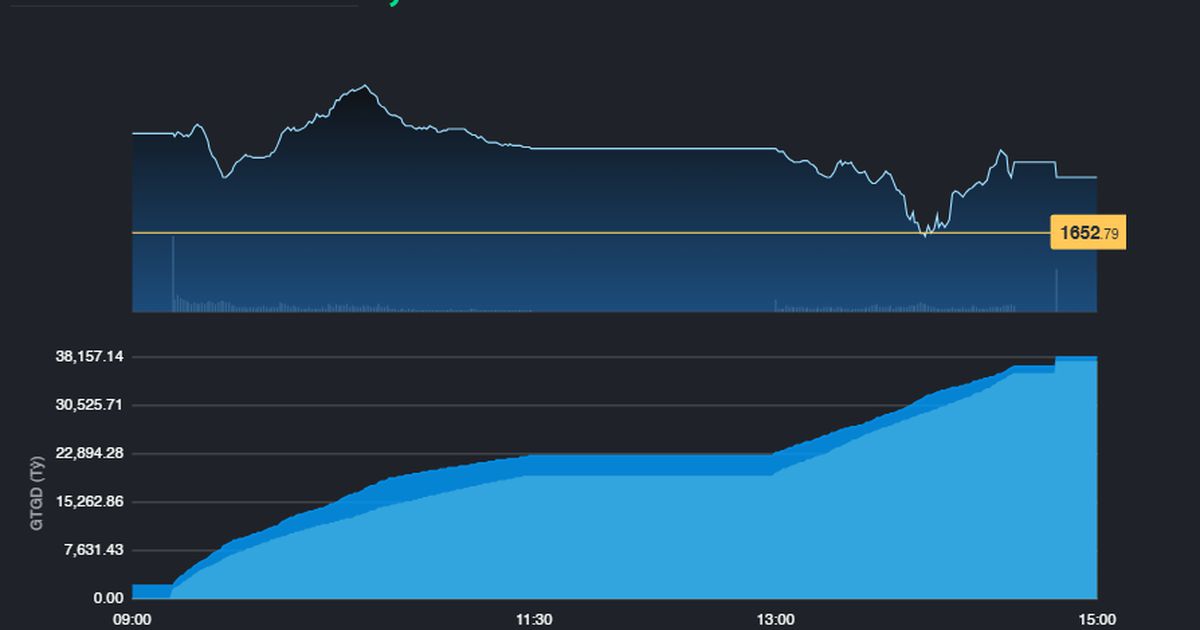

Kỳ họp sắp tới của FED diễn ra vào ngày 30/4 đến 01/05 và gần như chắc chắn trong kỳ họp sắp tới FED sẽ không hạ lãi suất. Sau những diễn biến gần đây của CPI, thị trường hàng hóa và nền kinh tế Mỹ cũng như thị trường việc làm còn khá khỏe, xác suất FED cắt giảm lãi suất trong kỳ họp tháng 6 cũng chỉ còn dưới 30%, trong khi đó chỉ cách đây 1 tháng, thị trường kỳ vọng FED sẽ lần đầu cắt giảm lãi suất trong kỳ họp tháng 6 lên đến 60%. Rõ ràng chúng ta cần chấp nhận thực tế FED sẽ cắt giảm lãi suất muộn hơn và ít hơn so với kỳ vọng. Như vậy FED khả năng chỉ có thể cắt giảm sớm nhất vào tháng 7 và chỉ có thể cắt giảm 1-2 lần thay vì 3-4 lần như nhiều chuyên gia trong nước cũng như thế giới nhận định hồi đầu năm.

Theo quan điểm cá nhân tôi, sẽ có cắt nhưng khả năng là 1 lần vào kỳ họp tháng 9, sau đó vào bầu cử Mỹ, không có lý do gì để FED mạo hiểm khi lạm phát còn đó, trong khi nền kinh tế và thị trường việc làm vẫn đang ổn định.

Xác suất Mỹ cắt giảm lãi suất trong kỳ họp tháng 6 của FED giảm đi đáng kể

Tất nhiên FED duy trì lãi suất cao chừng nào thì áp lực tỷ giá càng kéo dài thêm đến chừng đó do chênh lệch lãi suất trong nước và thế giới. Rõ ràng khi FED cắt giảm lãi suất, áp lực trên là vẫn còn khi lãi suất trong nước đang ở mức thấp nhất trong lịch sử, tuy nhiên cũng được dịu đi ít nhiều. Do đó xu hướng tỷ giá tiếp tục theo chiều hướng bất lợi và USD/VND theo tôi là tiếp tục thiết lập đỉnh cao mới từ nay cho đến quý III.

Chúng ta quyết định đi ngược để hạ lãi suất và chấp nhận đánh đổi tỷ giá cùng với đà bán ròng của khối ngoại. Chúng ta chọn môi trường nới lỏng để phục hồi kinh tế và do đó nếu vẫn “gồng” được thì cơ quan điều hành vẫn sẽ gồng để ưu tiên lãi suất. Tuy nhiên CPI trong nước trong quý II có thể nhích lên, khi đó lãi suất khó có thể duy trì thấp mãi được. Gần đây lãi suất huy động của một số ngân hàng đã tăng dần và đi theo xu hướng đó.

Tóm lại, cần quan sát CPI trong nước và tỷ giá căng đến mức nào. Nếu CPI trong nước tăng mạnh và tỷ giá không gồng nổi nữa thì lãi suất chắc chắn sẽ chịu áp lực tăng.

Ngoài ra, nhà đầu tư nên phân bổ tỷ trọng danh mục như thế nào trong giai đoạn này? Cơ hội giao dịch ở các nhóm ngành?

Một năm thường có 2 sóng lớn, một sóng lớn vào quý I và năm nay đã diễn ra như vậy. Quý II thường là quý chốt lời và Sell in May cận kề. Bối cảnh đã phân tích ở trên cho thấy cũng có nhiều áp lực trong ngắn hạn. Do đó tỷ trọng danh mục nên duy trì ở mức vừa phải và luôn phải chuẩn bị tỷ trọng tiền mặt nhất định.

Có 3 trụ cột của thị trường giá lên năm nay đó là (1) Môi trường lãi suất thấp và nới lỏng tiền tệ (2) Sự phục hồi kinh tế trong nước và (3) Kỳ vọng nâng hạng thị trường và KRX. Các nhóm ngành thuộc 1 trong 3 câu chuyện trên nên được ưu tiên. Đánh lệch sóng trong giai đoạn gần đây thường không mang lại thành quả.

Xin cảm ơn ông!

.jpg)