Theo thông báo từ FTSE Russell, thị trường chứng khoán Việt Nam được xác nhận nâng hạng từ thị trường cận biên (Frontier) lên thị trường mới nổi thứ cấp (Secondary Emerging) với liệu lực từ 21/9/2025.

Trước đó, Việt Nam được thêm vào Danh sách Theo dõi (Watch List) từ tháng 9/2018. Đến nay, đã có tiến bộ đáng kể, như triển khai NFP không cần ký quỹ trước giao dịch và quy trình xử lý giao dịch thất bại vào tháng 11/2024, giúp cải thiện thanh toán và tiếp cận cho nhà đầu tư nước ngoài (FII).

FTSE Russell đã thiết lập Quy trình Xem xét Chính thức (OBR) để đánh giá, dựa trên Khung Phân loại Quốc gia Cổ phiếu FTSE. Họ nhấn mạnh việc giải quyết hạn chế tiếp cận của nhà môi giới toàn cầu để xây dựng lòng tin và giảm rủi ro. Kết quả và lịch trình: Nâng hạng được xác nhận với hiệu lực từ 21/9/2026, tùy thuộc đánh giá tạm thời vào tháng 3/2026. Việc triển khai sẽ theo nhiều giai đoạn, sau khi tham khảo ý kiến các bên liên quan. FTSE Russell sẽ tiếp tục theo dõi và công bố chi tiết kế hoạch vào tháng 3/2026.

Ngay sau khi có kết quả nâng hạng, ông Trần Hoàng Sơn – Giám đốc Chiến lược Thị trường – Công ty CP Chứng khoán VPBank (VPBankS) đưa ra nhận định rằng, việc nâng hạng từ thị trường cận biên (frontier market) lên thị trường mới nổi (emerging market) theo chỉ số như FTSE Russell là một bước ngoặt quan trọng, giúp Việt Nam hội nhập sâu hơn vào hệ thống tài chính toàn cầu.

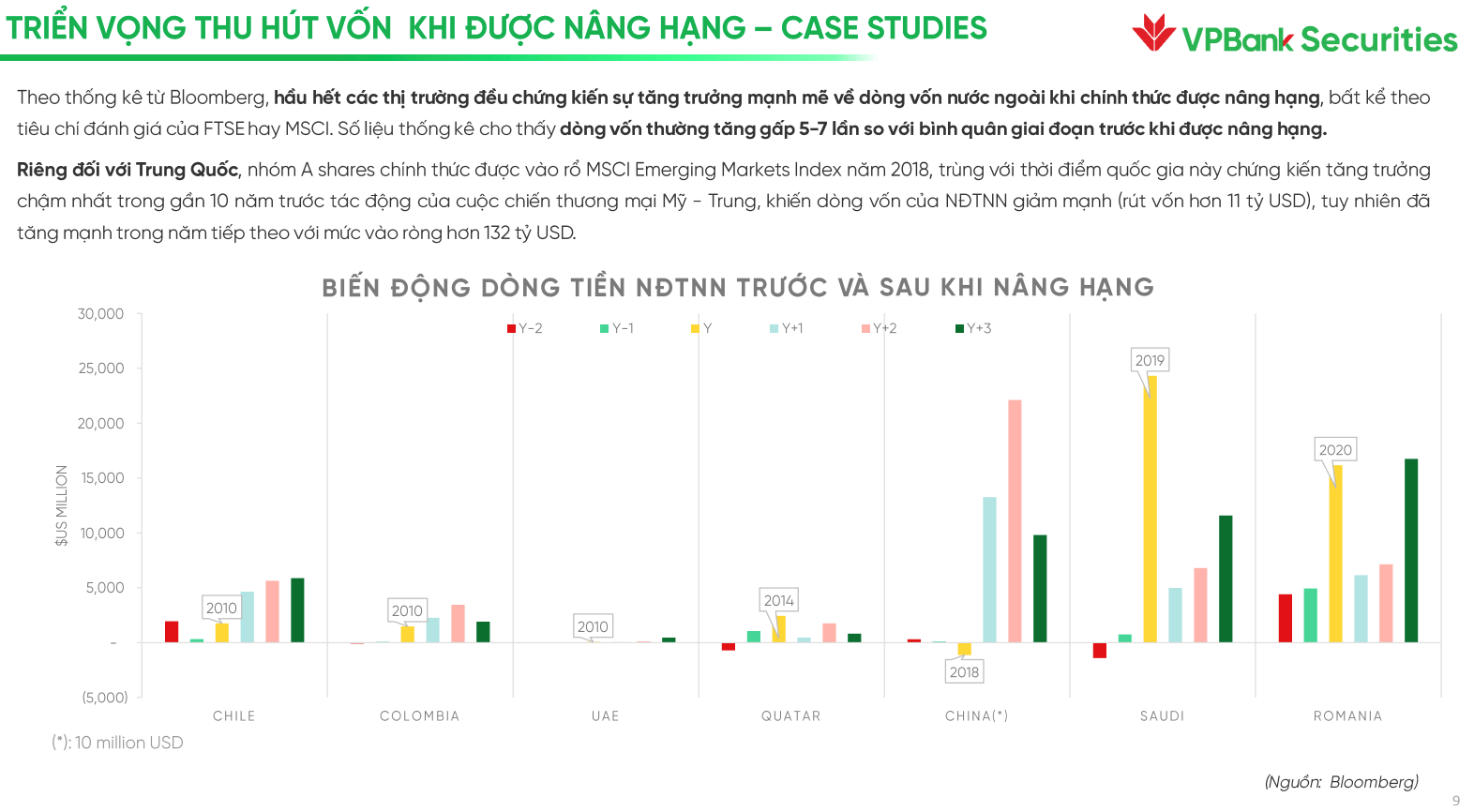

Dựa trên kinh nghiệm của các quốc gia tương tự (như Saudi Arabia và Kuwait), các tác động tích cực được chuyên gia VPBankS nêu ra như:

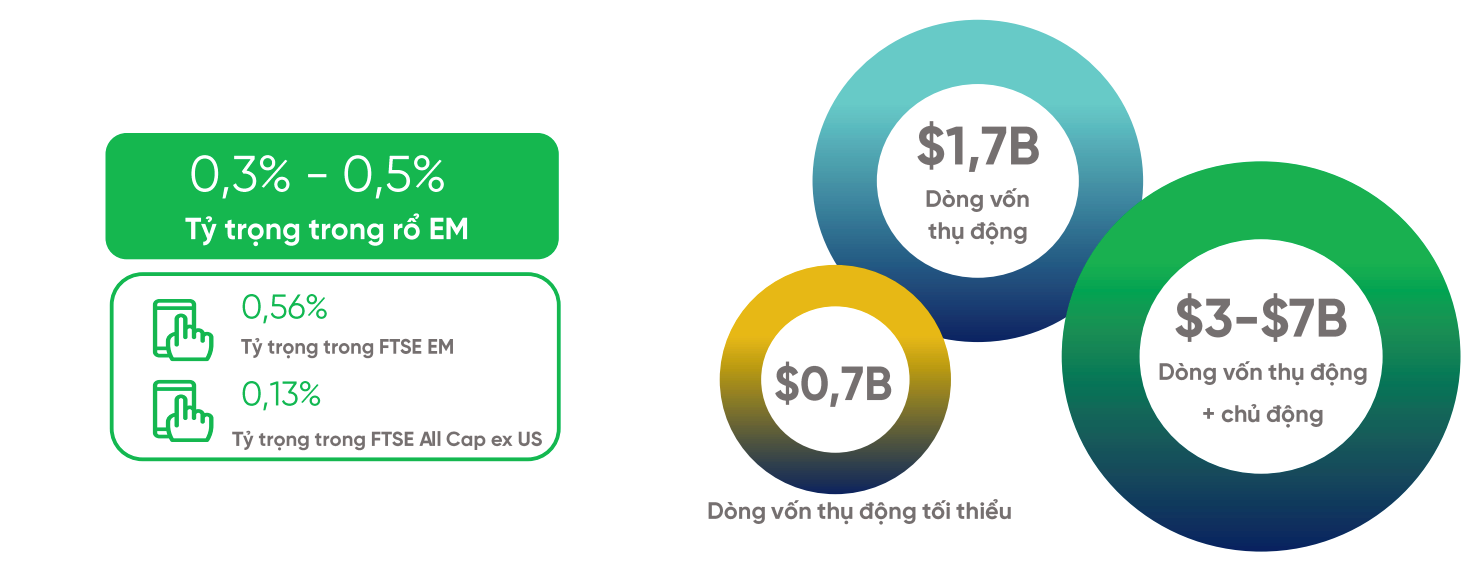

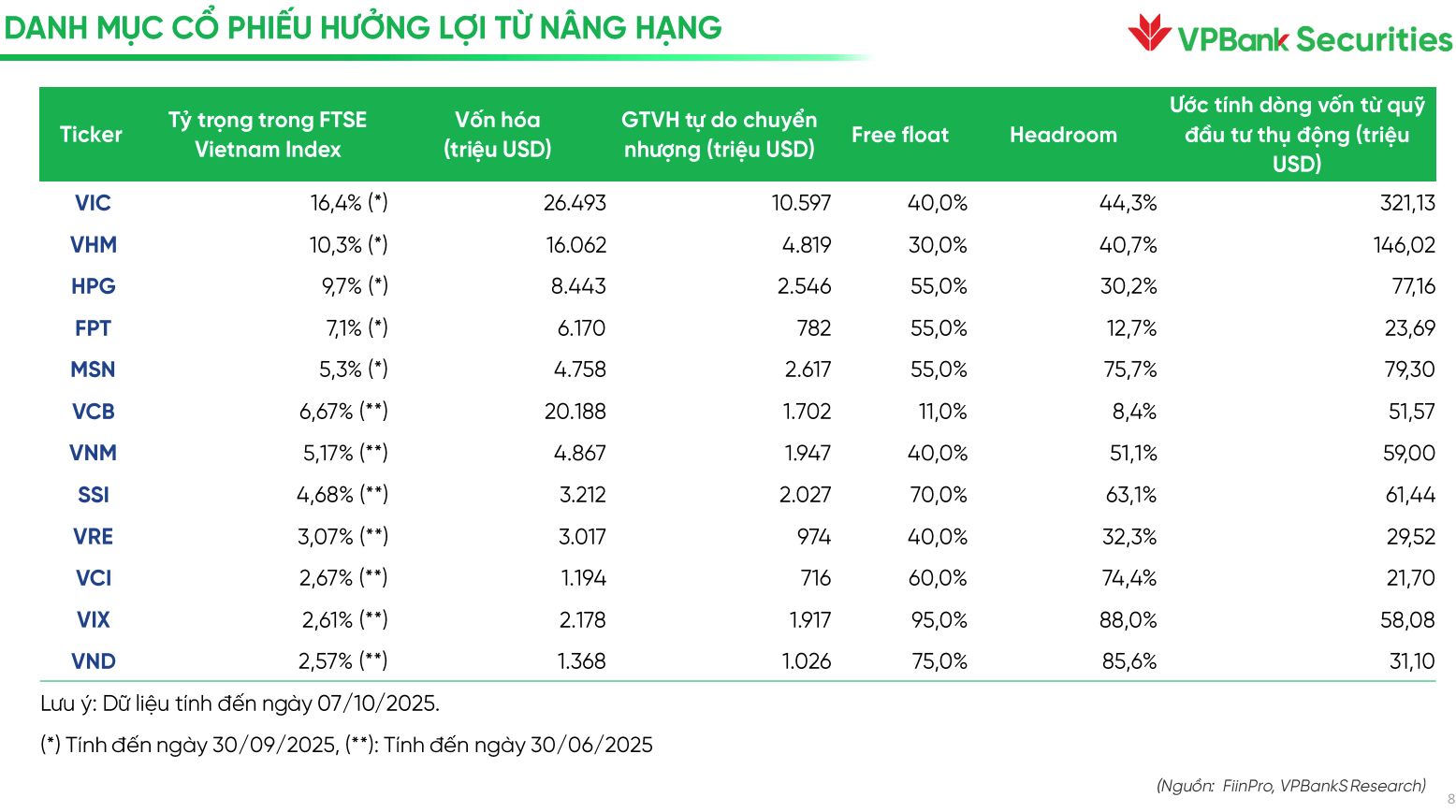

Tăng dòng vốn đầu tư nước ngoài mạnh mẽ: Nâng hạng thị trường mở ra cánh của cho dòng vốn đầu tư lớn vào Việt Nam với cơ hội thu hút hàng tỷ USD từ các quỹ đầu tư thụ động và chủ động. Dựa trên giả định toàn bộ cổ phiếu thuộc chỉ số FTSE Việt Nam sẽ được đưa vào bộ chỉ số các thị trường mới nổi của FTSE, chúng tôi ước tính giá trị dòng vốn thụ động và chủ động ước tính chảy vào thị trường Việt Nam ước đạt khoảng 3 - 7 tỷ USD trong giai đoạn sau khi quyết định nâng hạng có hiệu lực. (trong đó 1,5 tỷ USD từ quỹ thụ động) nếu Việt Nam chiếm 0,5% trọng số trong chỉ số emerging market trong khi đó ước tính tổng tài sản từ các quỹ chủ động gấp 5 lần so với các quỹ ETF – theo FTSE.

Cải thiện thanh khoản và hiệu quả thị trường: Việc loại bỏ yêu cầu pre-funding (nộp tiền trước khi giao dịch) sẽ khuyến khích các nhà đầu tư tổ chức tham gia. Điều này có thể giúp thị trường gia tăng giá trị giao dịch hàng ngày lên mức 2-3 tỷ USD, giúp thị trường thanh khoản hơn, phát triển ổn định hơn và giảm biến động.

Nâng cao hình ảnh và vị thế kinh tế Việt Nam trong khu vực: Việt Nam là một trong những nền kinh tế tăng trưởng trưởng thành hơn trong khu vực ASEAN, tăng sức hút với các nhà đầu tư lớn (như quỹ hưu trí và quỹ ETF), đồng thời củng cố vị thế trong đàm phán thương mại quốc tế và thu hút FDI chất lượng cao hơn.

Thúc đẩy tăng trưởng kinh tế và doanh nghiệp: Dòng vốn lớn hơn sẽ hỗ trợ doanh nghiệp đẩy mạnh hoạt động IPO, niêm yết mới gia tăng lượng hàng hóa cho thị trường và mở rộng quy mô vốn hóa. Thị trường chứng khoán sẽ trở thành kênh huy động vốn hiệu quả hơn, góp phần vào mục tiêu tăng trưởng GDP trên 8% năm 2025 và hai con số từ 2026-2030. Đây cũng là cú huých giúp doanh nghiệp đẩy mạnh cải cách, nâng cao tiêu chuẩn hoạt động đồng thời cũng giúp cải thiện năng lực quản trị công ty.

Tổng thể, nâng hạng không chỉ mang lại lợi ích tài chính mà còn thúc đẩy cải cách cấu trúc, giúp Việt Nam tiến gần hơn đến mục tiêu thu nhập cao vào năm 2045.

Hành trình năm 2026 và các năm tiếp theo để đáp ứng và duy trì thứ hạng

Để đáp ứng đầy đủ tiêu chuẩn MSCI (nghiêm ngặt hơn FTSE) và duy trì thứ hạng emerging market, Thủ tướng Chính phủ ban hành Quyết định 2014/QĐ-TTg phê duyệt Đề án Nâng hạng thị trường chứng khoán Việt Nam (tháng 9/2025), với lộ trình 4 giai đoạn đến 2030:

Ngắn hạn (2025 - 2026): Việt Nam đang khẩn trương hoàn tất việc nâng hạng từ thị trường cận biên lên mới nổi thứ cấp theo tiêu chuẩn FTSE Russell, đồng thời củng cố vị thế này lâu dài. Trọng tâm là tháo gỡ "nút thắt" ký quỹ trước giao dịch – một rào cản lớn trong giai đoạn chưa áp dụng cơ chế Đối tác bù trừ trung tâm (CCP) cho thị trường cơ sở. Các giải pháp then chốt bao gồm: (i) Đơn giản hóa thủ tục mở tài khoản cho nhà đầu tư ngoại, tăng cường kết nối giữa ngân hàng lưu ký và công ty chứng khoán, đồng thời triển khai cơ chế tài khoản giao dịch tổng (OTA) để giao dịch mượt mà hơn; (ii) Ra mắt hệ thống công nghệ thông tin hiện đại từ ngày 5/5/2025, tối ưu hóa hỗ trợ quỹ đầu tư nước ngoài và nền tảng CCP. (iii) Ổn định thị trường ngoại hối, đồng thời nâng cấp hạ tầng giao dịch-thanh toán, đảm bảo an ninh và an toàn tuyệt đối.

Để thúc đẩy dòng vốn ngoại, Chính phủ đã ban hành Nghị định 245/2025/NĐ-CP, tập trung "mở rộng cửa" thị trường vốn: (i) Rút ngắn thời gian IPO và niêm yết xuống còn 3-6 tháng so với quy trình cũ; (ii) Linh hoạt hóa giới hạn sở hữu nước ngoài (FOL): loại bỏ quy định bắt buộc FOL tối thiểu; (iii) Cấp mã giao dịch điện tử ngay lập tức cho nhà đầu tư ngoại, cho phép giao dịch tức thì mà không chờ chứng chỉ giấy tờ; (iv) Xây dựng khung pháp lý vững chắc cho CCP, mở đường cho thanh toán an toàn và hiệu quả.

Kết hợp với việc yêu cầu các doanh nghiệp lớn công bố thông tin đồng nhất bằng tiếng Anh, Việt Nam đang nhắm đến việc lọt vào watchlist của MSCI vào tháng 6/2026, hướng tới nâng hạng chính thức lên thị trường mới nổi vào tháng 6/2027. Chiến lược này không chỉ cải thiện khung pháp lý, thanh khoản mà còn tăng cường tiếp cận cho nhà đầu tư toàn cầu – một bước ngoặt chiến lược, phù hợp hoàn hảo với tiêu chí đánh giá của MSCI, hứa hẹn bùng nổ dòng vốn quốc tế.

Trung hạn (2027-2028): Mục tiêu nâng hạng đầy đủ MSCI emerging dự kiến tháng 6/2027. Triển khai CCP toàn diện, chuyển tất cả cổ phiếu từ HNX sang HOSE, và đạt chuẩn IFRS (báo cáo tài chính quốc tế) cho 80% doanh nghiệp niêm yết.

Dài hạn (2029-2030): Duy trì và nâng cấp lên FTSE advanced emerging. Xây dựng sản phẩm phái sinh (derivatives), đa dạng hóa chỉ số (bao gồm ESG), và đạt "Investment Grade" tín dụng. Hợp tác quốc tế với Sở Giao dịch Chứng khoán London (LSE) và FTSE để giám sát định kỳ.

Lộ trình này đảm bảo tính bền vững, với trọng tâm là hợp tác quốc tế và giám sát thực thi để duy trì vị trí ổn định trong khu vực thị trường mới nổi.

Định hướng quy mô vốn hóa TTCK Việt Nam đạt 120% GDP đến 2030 và tăng trưởng thanh khoản

Theo Chiến lược phát triển thị trường chứng khoán đến 2030, vốn hóa thị trường chứng khoán (TTCK) Việt Nam sẽ đạt 100% GDP vào 2025 và 120% GDP vào 2030, từ mức khoảng 70-100% GDP hiện tại (vốn hóa đạt ~300 tỷ USD năm 2025). Điều này sẽ được hỗ trợ bởi tăng trưởng GDP 6,5-8% hàng năm và huy động vốn qua IPO, cổ phần hóa DNNN.

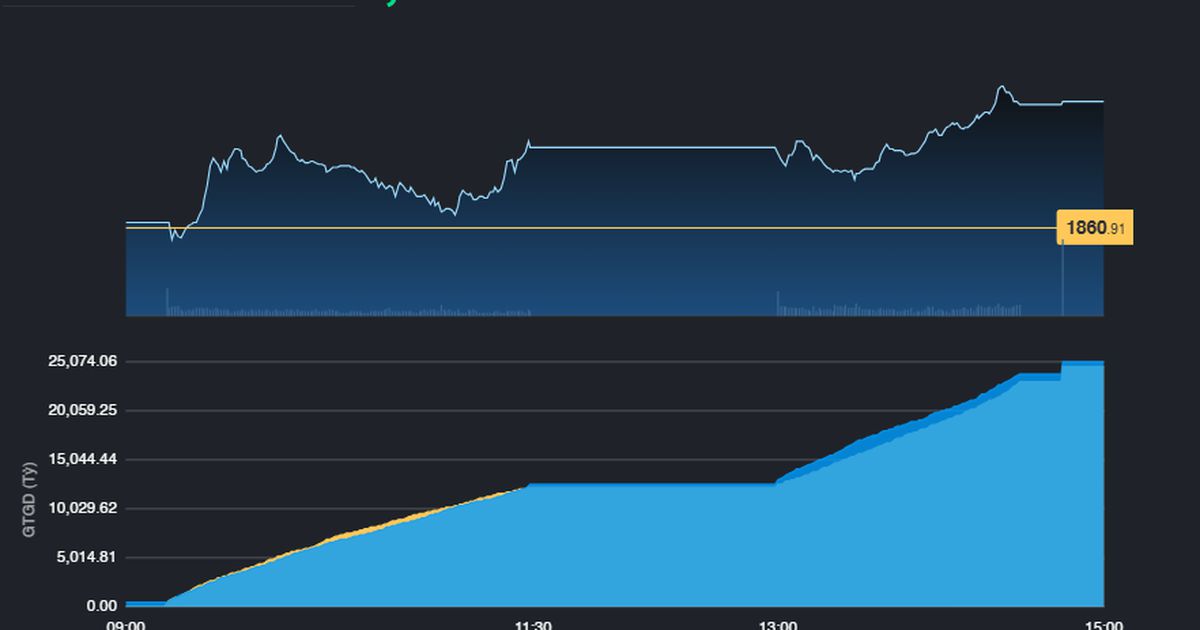

Về thanh khoản (giá trị giao dịch trung bình hàng ngày), dự báo tăng mạnh nhờ nâng hạng và cải cách:

Giai đoạn 2025-2026: Tăng từ 860 triệu USD hiện tại lên 1,5-2 tỷ USD/phiên, nhờ dòng vốn ngoại 3-5 tỷ USD từ nâng hạng FTSE và KRX.

Giai đoạn 2027-2030: Đạt 3-5 tỷ USD/phiên, với số tài khoản chứng khoán có thể lên tới 15 – hơn 20 triệu tài khoản. Yếu tố thúc đẩy: Tăng số doanh nghiệp niêm yết (từ 1.600 lên 2.000), sản phẩm mới (derivatives, ETF), và FDI vào công nghệ xanh/logistics.

Tăng thanh khoản sẽ giúp TTCK trở thành kênh vốn chính, hỗ trợ tăng trưởng kinh tế bền vững, nhưng bên cạnh đó cần có cơ chế giám sát dòng vốn, tranh được những rủi ro khi toàn cầu có biến động.