Hàng trăm triệu USD là số tiền mà Techcombank - một trong những ngân hàng TOP đầu Việt Nam - công bố đầu tư trong hành trình số hóa 5 năm. Để mường tượng độ lớn của con số đó, có thể hiểu nôm na, chi phí đầu tư số hóa của Techcombank lớn hơn quy mô vốn điều lệ của nhiều ngân hàng cỡ vừa và nhỏ. Số hóa là một mảnh ghép lớn của Techcombank trong hành trình chuyển mình thành ngân hàng bán lẻ hiện đại lớn trong khu vực.

Lợi ích dài

Không phải tự nhiên mà trong Đại hội cổ đông năm nay của nhiều ngân hàng trong đó có Ngân hàng Bản Việt (BVBank - mã chứng khoán: BVB) lại dành hầu hết thời gian luận bàn về câu chuyện kiên định với mô hình ngân hàng bán lẻ.

Trong thời đại số hóa ngày càng phát triển, ngành ngân hàng đang trải qua một cuộc cách mạng quan trọng từ hình thức truyền thống sang mô hình retail banking. Thay vì tập trung vào việc cung cấp dịch vụ cho các doanh nghiệp và tổ chức, ngân hàng hiện đang tìm cách phục vụ và tạo ra giá trị cho người tiêu dùng cá nhân.

Tuy nhiên, việc chuyển đổi này không đơn giản và đòi hỏi ngân hàng phải đánh đổi một số yếu tố để đạt được lợi ích lâu dài. Bài viết này sẽ đi vào chi tiết về những yếu tố cần thiết mà ngân hàng cần đánh đổi để thành công trong lĩnh vực retail banking.

Dễ thấy, nhiều ngân hàng lớn đã tiên phong trong chiến lược này từ nhiều năm trước. Nhiều ngân hàng đã sớm nhìn ra nhu cầu của người tiêu dùng sẽ dịch chuyển về phía những ngân hàng tạo ra sự thuận lợi cho họ và đi tắt đón đầu nhu cầu. Từ nhiều năm trước, các ngân hàng lớn đã lao vào cuộc đua mở rộng chi nhánh, tăng cường công nghệ để phục vụ khách hàng trên nhiều nền tảng không chỉ offline...

Ngoài ra, các ngân hàng cũng đã tăng cường các sản phẩm mang tính chất cá nhân hóa cho từng khách hàng, tệp khách hàng...Sự tương tác thường xuyên với khách hàng cũng thay đổi chóng mặt. Trong chiến lược Retail banking của nhiều ngân hàng, dễ thấy, không ít ngân hàng đã tạo ra hàng loạt trợ lý ảo thông minh để hỗ trợ người dùng...

Ngược lại, những ngân hàng chưa dám đầu tư mạnh cho hành trình gia tăng trải nghiệm mới của khách hàng đứng trước nguy cơ bị mất khách hàng vào tay những ông lớn.

Đổi lại cho nỗ lực retail banking, ngân hàng sẽ nhanh chóng có nhiều khách hàng tin dùng dịch vụ hơn. Thống kê cho thấy, những ngân hàng mạnh mẽ trong cuộc đua trở thành ngân hàng bán lẻ hàng đầu như Techcombank, VPBank...hiện đã có tệp khách hàng lớn nhanh không tưởng. Hiện, quy mô khách hàng của mỗi ngân hàng TOP đầu có thể đạt đến hơn 10% dân số tin dùng.

Lợi ích từ việc đa dạng hóa khách hàng nhờ chiến lược Retail Banking có rất nhiều trong đó có thể thấy, ngân hàng làm tốt trong cuộc đua này sẽ an toàn hơn. Giống như lời khuyên, không bao giờ được bỏ hết trứng vào một giỏ, Retail Banking sẽ giúp ngân hàng vô cùng an toàn khi tệp khách hàng trải rộng và nguồn vốn huy động hay cơ cấu cho vay ra của ngân hàng cũng sẽ trải rộng. Làm tốt Retail Banking hiện đại, ngân hàng sẽ rất an toàn trong hoạt động kinh doanh từ đó bứt phá mạnh mẽ với hệ thống khách hàng lớn.

Đánh đổi vì lợi ích dài

Lợi ích từ việc phát triển mô hình ngân hàng bán lẻ là rất nhiều. Nhưng, vì sao lâu nay các ngân hàng vẫn không thể mạnh dạn chuyển đổi? Rào cản lớn nhất đó là chi phí!

Để đầu tư cho chiến lược trở thành ngân hàng bán lẻ, ngân hàng thường phải chi phí rất mạnh cho 3 cuộc đua chính: Phát triển mạng lưới chi nhánh để chăm sóc được các khách hàng offline thuận tiện hơn; đầu tư mạnh vào hệ thống hạ tầng công nghệ và cuối cùng là đầu tư phát triển nguồn lực con người. Cả 3 cuộc đua này đều cần chi phí lớn.

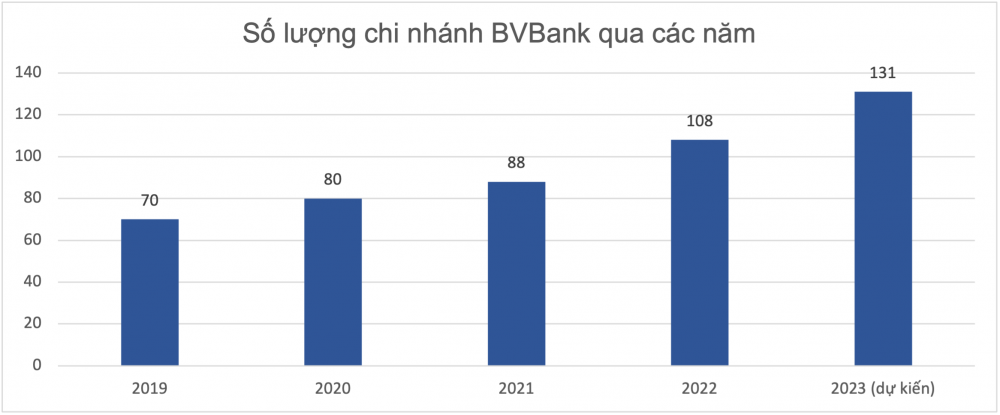

Tại Đại hội cổ đông năm nay, việc dồn lực để tăng nhanh số lượng chi nhánh là một trong những chiến lược trọng điểm của BVBank. Toàn bộ cổ đông của ngân hàng đã đồng thuận chủ trương BVBank đẩy mạnh phân khúc bán lẻ. Đi cùng với chủ trương này, BVBank cũng đã được cổ đông biểu quyết với tỷ lệ 100% việc tăng 30% số chi nhánh lên 140 (dự kiến 2024).

Tháng 6/2023 vừa qua, BVBank cũng được NHNN chấp thuận mở thêm 15 điểm giao dịch trên toàn quốc, nâng tổng số điểm được chấp thuận mở mới lên 131 điểm.

Ngoài ra cũng phải kể đến việc đầu tư ngân hàng tự động (CRM) nộp/rút tiền mặt bằng CCCD/thẻ ATM, mở và lấy thẻ ngay tức thì,…Với gần 30 điểm kể 2022 đến nay, BVBank là một trong số ít các ngân hàng triển khai ngân hàng tự động sớm và thành công.

Mở rộng mạng lưới đi đôi với con người. Trong 5 năm trở lại đây, số lượng nhân sự của BVBank tăng rất nhanh. Chỉ tính riêng trong 3 năm gần đây, cùng với chiến lược đẩy nhanh bán lẻ và gia tăng chi nhánh, nhân sự của BVBank tính đến tháng 6/2023 tăng gần gấp đôi so với đầu năm 2020.

Bước vào chiến lược bán lẻ đồng nghĩa với việc ngân hàng sẽ phải đầu tư mạnh vào con người. Nhìn vào số liệu nhân sự của BVBank cho thấy, chưa kể phải cạnh tranh gay gắt tiền lương, ngân hàng đã đầu tư mạnh mẽ vào nguồn lực con người, đặc biệt đầu tư xây dựng văn hóa bán lẻ cho các nhân sự của mình. Chi phí đầu tư này thực tế không hề nhỏ.

Ngoài đầu tư vào gia tăng nhanh đơn vị kinh doanh, BVBank cũng đang quyết tâm đầu tư sâu vào công nghệ. Để tiến nhanh trên con đường biến mình thành một trong những ngân hàng bán lẻ tốt, BVBank dự tính hợp tác với rất nhiều bên đã sẵn nền tảng công nghệ tốt, các công ty Fintech lớn trên thị trường. Số lượng khách hàng trên kênh số cuối năm 2022 của BVBank đạt tăng gấp 3 lần so với 2020. Số lượng giao dịch và giá trị giao dịch mỗi năm tăng trung bình gấp đôi đến gấp ba so với năm trước. Tuy nhiên, BVBank không tránh khỏi việc phải hy sinh lợi ích trong ngắn hạn.

Đổi lại, tăng trưởng tín dụng của BVBank có sự thay đổi rõ nét. Quý 1/2023, BVBank đã vượt qua rất nhiều ngân hàng khác để sánh vai với những ngân hàng TOP đầu, lọt TOP 10 ngân hàng có mức tăng trưởng tốt, hơn 5% so với đầu năm 2023.

Đẩy mạnh bán lẻ, tăng trưởng tín dụng tuy nhiên, BVBank vẫn đảm bảo chất lượng tài sản tốt khi cơ cấu khách hàng của ngân hàng hiện vẫn tập trung nhóm khách hàng doanh nghiệp vừa và nhỏ với các ngành nghề như sản xuất/chế biến thực phẩm, đồ uống, tiêu dùng nhanh FMCG, công nghiệp chế biến, chế tạo,...có mức rủi ro thấp

Quay lại với những ông lớn từng xây dựng hệ thống bán lẻ đình đám, đồ sộ như VPBank, Techcombank, thứ mà các ngân hàng này từng hy sinh cũng rất nhiều. Đơn cử như VPBank, dù năm nào cũng kinh doanh có lãi và lãi tăng trưởng mạnh nhưng VPBank nhiều năm không trả cổ tức cho cổ đông, sử dụng phần lớn tiền tái đầu tư phát triển hệ thống. Techcombank cũng tương tự.

Còn với BVBank, để mở rộng mạng lưới trong bối cảnh chi phí thuê địa điểm, chi phí thuê nhân viên, chi phí đầu tư công nghệ không hề nhỏ thì lợi nhuận của ngân hàng trong quý 2 và có thể một vài quý tới sẽ chưa thể có những bứt phá!

.png)