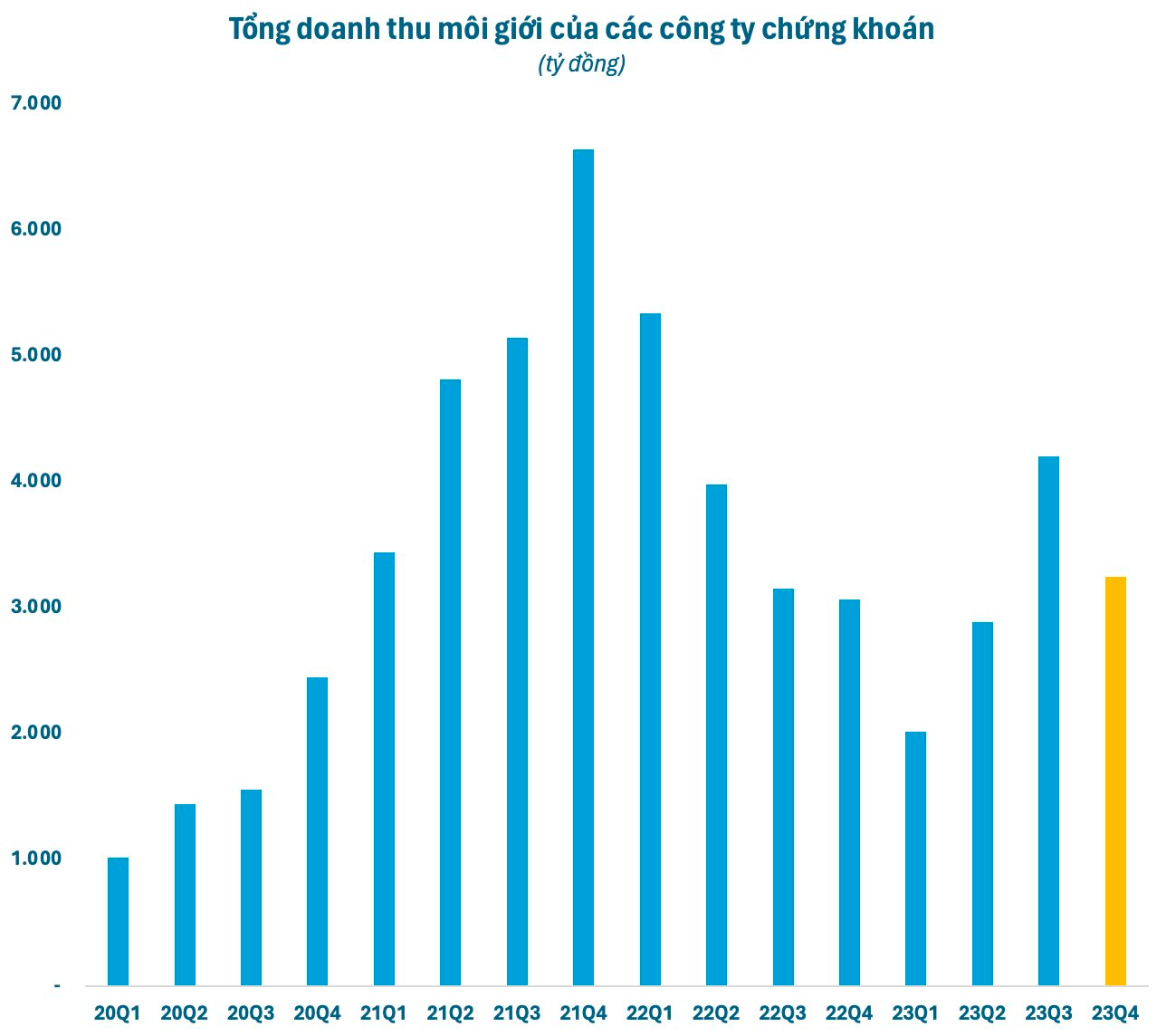

Sau 2 quý hồi phục liên tiếp, hoạt động môi giới chứng khoán đã bất ngờ đi xuống rõ rệt. Tổng doanh thu môi giới của các công ty chứng khoán trong quý 4/2023 ước đạt 3.300 tỷ đồng, giảm khoảng 900 tỷ (tương đương hơn 21%) so với quý 3. Dù vậy, con số trên vẫn cao hơn đôi chút so với cùng kỳ năm 2022.

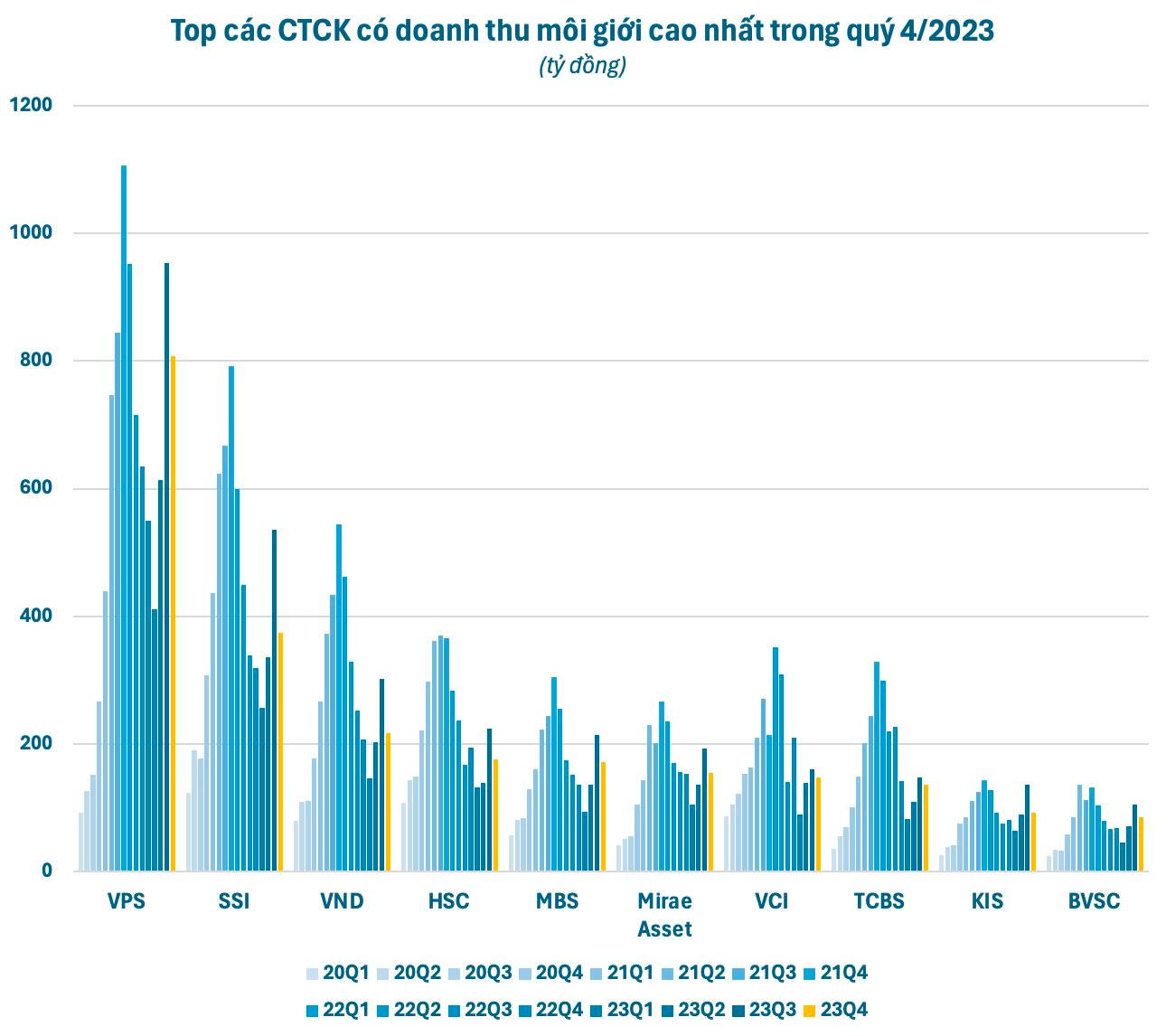

Hầu hết các công ty chứng khoán đều ghi nhận doanh thu môi giới sụt giảm mạnh so với quý trước dù nhiều cái tên như VPS SSI, VNDirect, MBS, KIS, BVSC,… vẫn tăng trưởng cao so với cùng kỳ 2022. Một số khác thậm chí còn sụt giảm doanh thu môi giới so với cùng kỳ 2022 như HSC, Vietcap, TCBS,…

Trong quý 4, VPS tiếp tục giữ vị trí số 1 về doanh thu môi giới với 808 tỷ đồng, chiếm 1/4 toàn thị trường. So với cùng kỳ 2022, doanh thu môi giới của công ty này tăng đến 47% nhưng vẫn thấp hơn 15% so với quý 3 trước đó. VPS là cái tên dẫn đầu về thị phần môi giới trên 3 sàn HoSE, HNX, UPCoM và cả thị trường phái sinh trong quý 4 cũng như cả năm 2023.

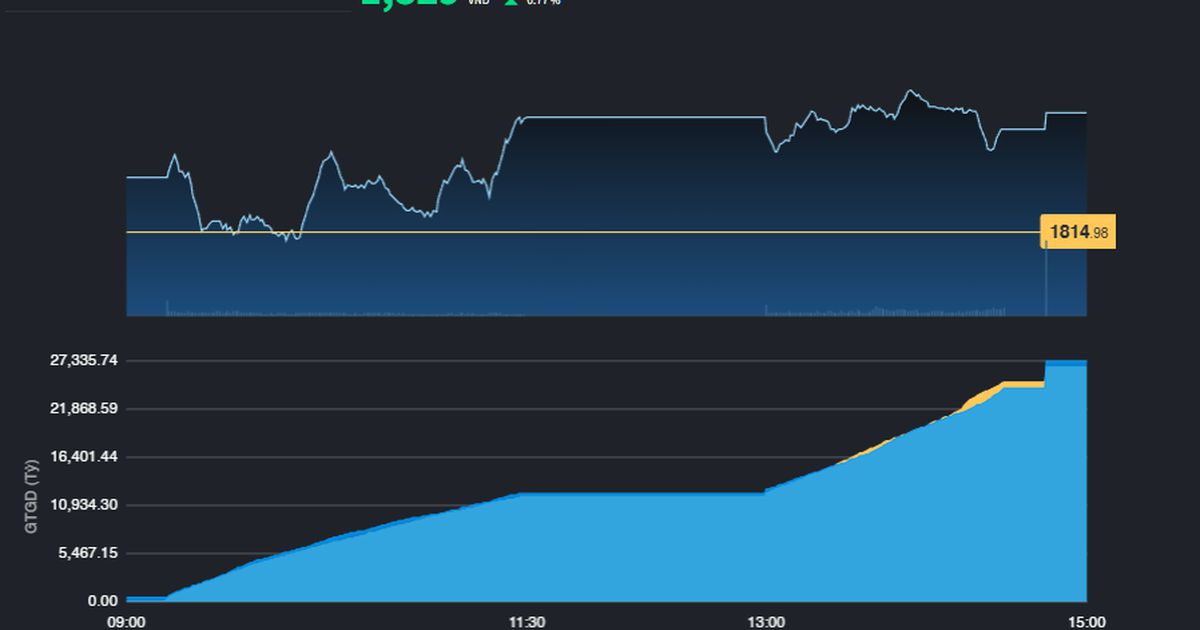

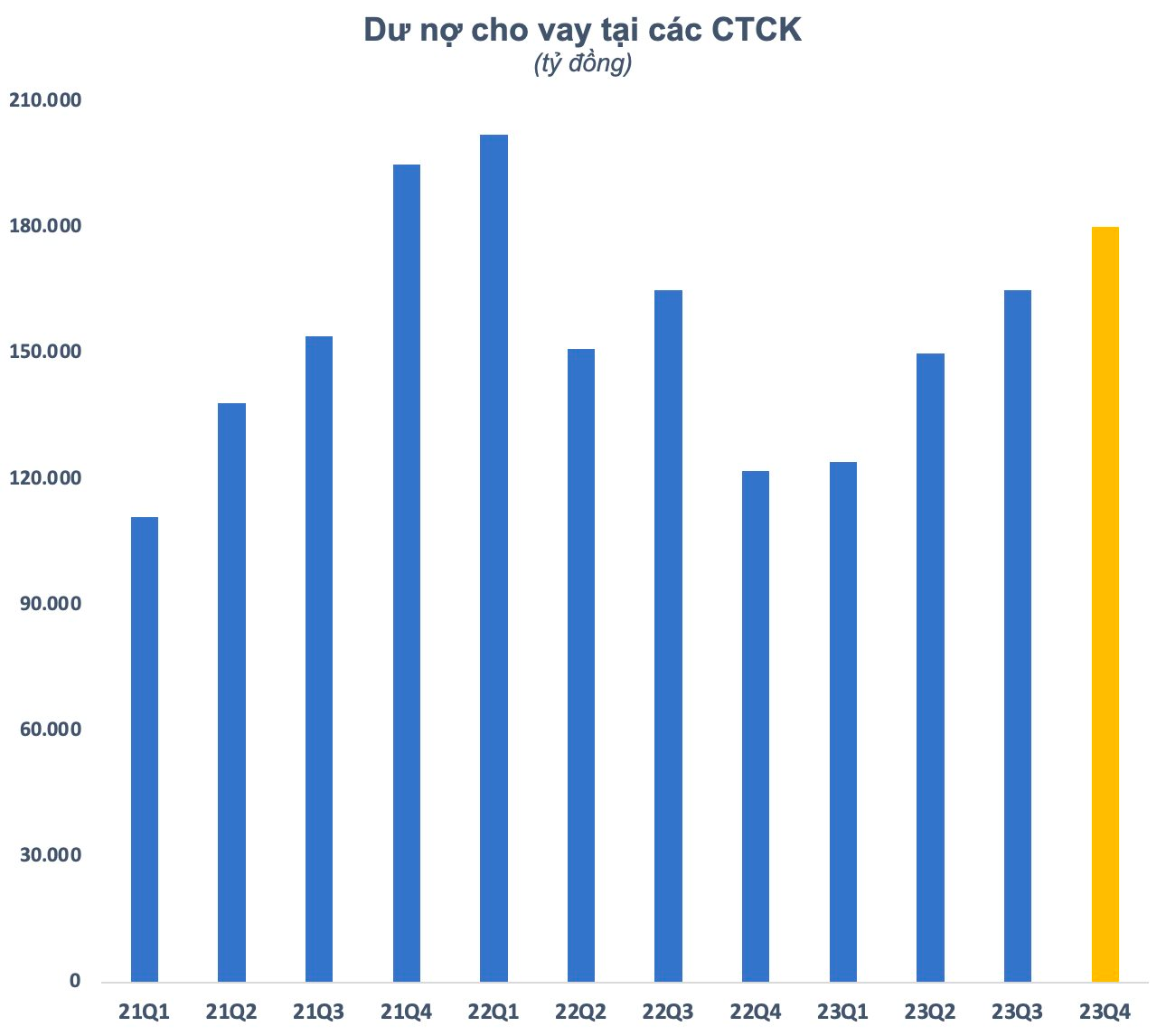

Thị trường giao dịch ảm đạm hơn trong quý cuối năm 2023 là một trong những nguyên nhân khiến tổng doanh thu môi giới của các công ty chứng khoán sụt giảm. Tuy nhiên, điểm đáng chú ý là tình trạng này lại diễn ra trong bối cảnh dư nợ cho vay tăng khá mạnh.

Thời điểm cuối năm 2023, dư nợ cho vay tại các công ty chứng khoán vào thời điểm cuối năm 2023 ước tính tăng 15.000 tỷ so với cuối quý 3, đạt khoảng 180.000 tỷ đồng, cao nhất trong vòng 7 quý. Trong đó, dư nợ margin ước tính vào khoảng 172.000 tỷ đồng, cũng tăng 13.000 tỷ so với cuối quý 3.

Nhiều khả năng, margin tăng trong quý 4/2023 chủ yếu đến từ các “deal” cho vay tổ chức của các công ty chứng khoán. Bởi, nhà đầu tư cá nhân khi sử dụng đòn bẩy margin thường có xu hướng “trading” nhiều hơn. Về mặt lý thuyết, điều này sẽ thúc đẩy thị trường giao dịch sôi động và góp phần làm tăng nguồn thu cho các công ty chứng khoán nhưng thực tế lại không diễn ra như vậy.

Bên cạnh đó, môi trường cạnh tranh ngày càng gay gắt khi có thêm nhiều công ty chứng khoán tham gia vào cuộc đua “zero fee”, giảm phí môi giới cũng ảnh hưởng đến nguồn thu này trong bối cảnh miếng bánh chung bị thu hẹp.

Từ đầu năm 2024, MBS cũng đã tham chiến với cuộc chơi “zero fee”. Trước đó, TCBS, Pinetree, DNSE, JBSV cũng đều đã miễn phí giao dịch trọn đời cho nhà đầu tư, ít nhất đối với tài khoản thường. Phần lớn các công ty chứng khoán khác đang áp dụng mức phí khoảng 0,1-0,15% (đã bao gồm phí trả về Sở Giao dịch Chứng khoán).

Xu hướng miễn, giảm phí giao dịch còn tiếp diễn

Trên thực tế, phí môi giới có ảnh hưởng đáng kể đến hiệu suất đầu tư của các cá nhân nhỏ lẻ. Với những nhà đầu tư ưa lướt sóng, thường xuyên vào ra nhanh và sử dụng đòn bẩy cao, mức phí này có thể “ngốn” khoảng 10-30%/năm/vốn. Vì thế, đây là một trong những yếu tố quan trọng để nhà đầu tư cân nhắc khi lựa chọn mở tài khoản.

Các quốc gia trong khu vực hay các thị trường phát triển trên thế giới đa phần đều đã nâng cấp mô hình tiết kiệm phí giao dịch cho nhà đầu tư, hay thậm chí là zero fee. Nhìn chung, phí theo xu hướng sẽ về 0, các công ty chứng khoán sẽ phải cạnh tranh bằng các biện pháp cung cấp dịch vụ tốt hơn, đào tạo nhà đầu tư tự giao dịch… hướng tới các nguồn thu ngoài phí giao dịch.

Do đó, nhân viên môi giới phải tự nâng cao kiến thức, đầu tư nhiều chất xám hơn cho hoạt động tư vấn vì cần hiểu rõ về kinh tế vĩ mô, biến động các thị trường, kiến thức đầu tư các loại tài sản. Thay vì chạy theo doanh số, đội ngũ môi giơi sẽ tập trung vào nâng cao chất lượng tư vấn, đồng hành cùng nhà đầu tư, từ đó thúc đẩy thị trường chứng khoán phát triển hơn.

Nhận định về ngành chứng khoán, báo cáo mới đây của Chứng khoán DSC cho rằng xu thế hy sinh một phần lợi nhuận mảng môi giới sẽ còn tiếp tục trong năm 2024. Bù lại, các công ty có thể thu hút tệp khách hàng mới và tạo tiền đề cho mảng margin. 5 năm gần đây, lợi nhuận từ mảng margin luôn đóng góp 35-45% vào lợi nhuận gộp của các các công ty chứng khoán. Vì vậy, DSC kỳ vọng mảng này sẽ tiếp tục là động lực tăng trưởng lợi nhuận của nhóm chứng khoán.