Ngày 13/1, Thủ tướng Chính phủ Phạm Minh Chính có chỉ đạo yêu cầu Ngân hàng Nhà nước (NHNN) kiểm soát chặt chẽ tín dụng bất động sản, không để dòng vốn đầu cơ làm méo mó thị trường, hướng dòng vốn vào các dự án nhà ở có giá phù hợp và hoạt động sản xuất kinh doanh, phục vụ mục tiêu tăng trưởng hai con số.

NHNN cũng được giao nghiên cứu, chỉ đạo, hướng dẫn các ngân hàng thương mại tiết giảm chi phí, tăng cường chuyển đổi số, giảm chi phí tuân thủ để giảm lãi suất cho vay mua nhà xã hội, phát triển bất động sản lành mạnh, ổn định, bền vững.

Tại văn bản mới nhất, NHNN cũng yêu cầu các ngân hàng thương mại cho vay bất động sản không quá 13% so với mức tăng trưởng cho vay của lĩnh vực này năm trước. Cụ thể, NHNN đã giao toàn bộ chỉ tiêu tăng trưởng tín dụng ngay từ đầu năm 2026 với mức tăng trưởng chung không quá 15%.

Đáng chú ý, NHNN cũng yêu cầu tốc độ tăng trưởng dư nợ cho vay bất động sản không vượt tốc độ tăng trưởng tín dụng chung của chính ngân hàng đó đó so với cuối năm 2025. Nghĩa là, nếu một ngân hàng thương mại có hạn mức tăng trưởng tín dụng chung 13% thì dư nợ cho vay bất động sản cũng chỉ được tăng tối đa 13% so với cuối năm 2025.

Trên thực tế, năm 2025 tăng trưởng tín dụng vào bất động sản luôn cao hơn mức tăng trưởng chung. Tính đến ngày 31/12/2025, NHNN cho biết tăng trưởng tín dụng toàn hệ thống đạt 18,58 triệu tỷ đồng, tăng 19,01% so với cuối năm 2024.

Tuy chưa công bố mức tăng trưởng của riêng lĩnh vực bất động sản, song theo ước tính của TS. Nguyễn Đức Kiên, Thành viên Hội đồng Tư vấn Chính sách tiền tệ quốc gia hồi đầu tháng 12/2025, tăng trưởng tín dụng của ngành bất động sản ước đạt 24%, cao hơn nhiều so với mức tăng trưởng toàn ngành, thậm chí có ngân hàng cho vay bất động sản đã tăng tới 28%.

Theo báo cáo từ Công ty Chứng khoán Vietcombank (VCBS), tính đến cuối tháng 8/2025, dư nợ tín dụng liên quan tới bất động sản (vay mua nhà và kinh doanh) đạt khoảng 4 triệu tỷ đồng, tăng 19% so với cùng kỳ và chiếm gần 24% tổng dư nợ toàn nền kinh tế.

Dòng tiền bất động sản trong giai đoạn vừa qua phần lớn tập trung vào mục đích kinh doanh, giữa chủ đầu tư và người mua thứ cấp. Cầu tín dụng ở lĩnh vực bất động sản đã có sự phân bổ đồng đều hơn thay vì tập trung chủ yếu ở phía cung của thị trường (các nhà đầu tư, phát triển dự án) như giai đoạn trước.

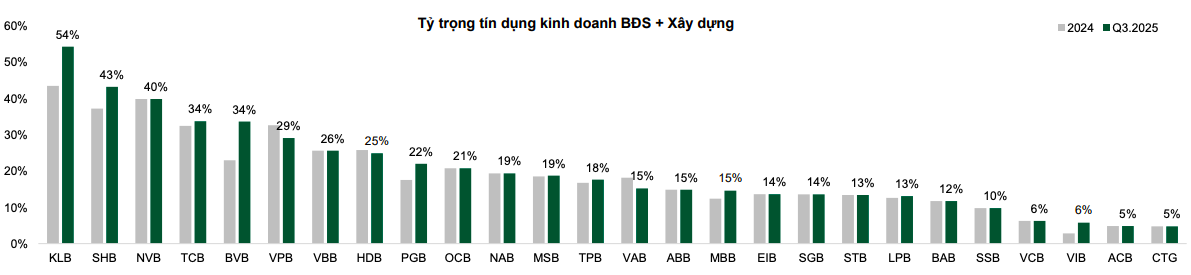

Trong bối cảnh nhu cầu vay phục vụ sản xuất kinh doanh và tiêu dùng còn yếu đặc biệt trong nửa đầu năm, các ngân hàng tư nhân năng động với hệ sinh thái doanh nghiệp lớn đã đẩy khá nhanh mảng tín dụng liên quan tới BĐS như: KienLongBank, SHB, NCB, Techcombank,…

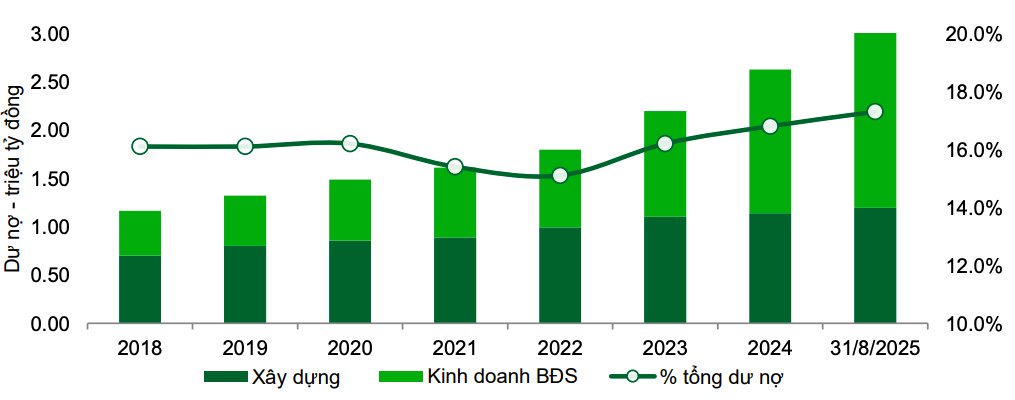

Tăng trưởng tín dụng vào các lĩnh vực liên quan đến bất động sản

Tín dụng tăng mạnh ở nhóm doanh nghiệp phát triển bất động sản (tăng gần 40% so với cuối năm 2024), vượt qua nhóm khách hàng cá nhân (vay xây dựng, sửa chữa để bán,…).

Số liệu cho thấy các ngân hàng thương mại cổ phần tư nhân đang là nhóm dẫn dắt dòng tín dụng bất động sản, với tỷ trọng cho vay xây dựng và kinh doanh bất động sản cao hơn đáng kể so với khối quốc doanh. Một số ngân hàng có tỷ lệ tín dụng liên quan đến bất động sản chiếm trên 30 - 40% tổng dư nợ.

Ngược lại, các ngân hàng quốc doanh chủ yếu cho vay lĩnh vực ưu tiên, duy trì mức tăng trưởng tín dụng bất động sản ở ngưỡng vừa phải, ưu tiên các phân khúc ít rủi ro hơn như cho vay mua nhà để ở, nhà ở xã hội và các dự án có pháp lý rõ ràng.

Các chuyên gia từ VCBS dự báo, trong giai đoạn sắp tới dòng chảy tín dụng sẽ tiếp tục tăng mạnh vào kênh kinh doanh bất động sản và tạo điều kiện thuận lợi để gia tăng nguồn cung, từ đó thúc đẩy cầu vay mua nhà để ở/đầu tư khi mức độ biến động của mặt bằng giá bất động sản (chủ yếu là giá nhà ở và chung cư khu vực trung tâm) trở về mức hợp lý hơn.

Tuy nhiên tăng trưởng sẽ chậm hơn và có chọn lọc hơn so với năm 2025 khi NHNN tăng cường các biện pháp kiểm soát tín dụng vào những lĩnh vực tiềm ẩn rủi ro và tập trung vốn tín dụng cho sản xuất kinh doanh.

Bình luận về tín dụng bất động sản tăng nóng, Chuyên gia Tài chính – kinh tế Nguyễn Trí Hiếu, Viện trưởng Viện Nghiên cứu và phát triển thị trường Tài chính và Bất động sản Toàn Cầu cũng cho rằng, tăng trưởng tín dụng đang ở mức cao và cần có những biện pháp siết lại để giảm thiểu rủi ro.

Ông cho biết: "Ở Mỹ, tăng trưởng tín dụng bất động sản khoảng 10 - 15%. Nếu tỷ lệ này lên đến 15% là các cơ quan quản lý đã phải lo lắng nhưng ở Việt Nam lại đang đạt tới 24%".

Vị chuyên gia này cho rằng, trong khi các ngân hàng ở Mỹ đang chần chừ cho vay đất, bởi đất không phải tài sản sinh lời thì các ngân hàng ở Việt Nam lại cho vay để hỗ trợ đầu cơ đất.

"Vai trò ngân hàng trong giá đất tăng là có", ông Hiếu phân tích và kiến nghị chính sách tiền tệ cần có sự điều chỉnh, đặc biệt là tín dụng cho vay bất động sản đất nền, giảm tỷ lệ tín dụng bất động sản xuống mức 20%.

Ngân hàng Nhà Nước cần hỗ trợ các ngân hàng để cho vay với lãi suất thấp hơn, người dân có nhu cầu mà không tiếp cận tín dụng bất động sản, hàng tồn kho tăng lên, bong bóng bất động sản có thể xảy ra.

Nhìn từ phía chính sách tiền tệ, nếu thị trường bất động sản đi vào tình trạng bong bóng, có khả năng nguồn cung tăng, hàng tồn kho tăng, người dân không tiếp cận được nhà ở.

Trong khi đó, giá nhà trung bình cao gấp 20 - 30 lần thu nhập bình quân đầu người Việt Nam. Con số này ở Mỹ chỉ vào khoảng 4 - 5 lần, chuyên gia Nguyễn Trí Hiếu thông tin.